Темпы роста Китая замедляются, цены на недвижимость падают, а многие компании начинают разоряться. Однако Чангюнг Ри, глава азиатско-тихоокеанского департамента в МВФ, уверен, что риски масштабного финансового кризиса в Китае остаются низкими.

Большую часть долга Китай должен самому себе

Как компании и местные правительства смогут обслуживать этот долг на фоне охлаждения экономического роста и повышения процентных ставок, остается загадкой. Согласно региональному экономическому обзору, опубликованному в понедельник, 28 апреля, темпы роста ВВП Китая снизятся в 2014 г. до 7,5% с прошлогодних 7,7% и далее до 7,3% в 2015 г.

Ри уверен, что Китай столкнется с растущим числом кредитных дефолтов. Но в отличие от Таиланда или Южной Кореи в преддверии финансового кризиса, разразившегося в 1997 г., КНР не делала огромных займов в иностранных валютах. Совокупный внешний долг Китая составляет лишь около 9% от ВВП, свидетельствуют данные валютного регулятора страны. В Южной Корее долг перед кризисом 1997 г. составлял 1/3 от ВВП.

Это означает, что резкое ослабление китайской валюты (с начала года юань подешевел на 3%) не станет причиной резкого увеличения задолженности заемщиков в местной валюте, что могло вызвать цепную реакцию банкротств.

Размер государственного долга Китая невелик.

Это означает, что Китай может позволить себе тратить больше, чтобы компенсировать замедление экономического роста, если оно становится слишком болезненным для заемщиков. Более того, правительство может выдать пакеты финансовой помощи банкам и заемщиком, которые слишком большие, чтобы обанкротиться.

В худшем случае Центральный банк Китая может последовать примеру Федеральной резервной системы США и Банка Японии и ввести программу по скупке активов, называемую количественным смягчением.

"Если что-то плохое случится, они выкарабкаются", - отмечает Ри.

Замедление экономического роста Китая продиктовано планом правительства

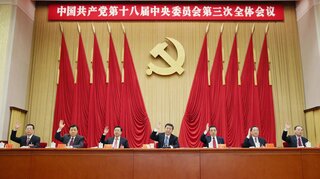

Конгресс США отверг план бывшего министра финансов Генри Полсона по обузданию финансового кризиса 2008 г. У китайских экономических мандаринов было больше возможностей в реализации намеченных мер без согласия Всекитайского собрания народных представителей.

Большинство банков страны находятся под контролем государства, и государственные компании по-прежнему доминируют в экономике.

Китай может указывать банкам, как выдавать займы и кому, и может даже большим компаниям говорить, как и куда инвестировать. Такого решения китайские лидеры пытаются избежать, но это остается дополнительным вариантом. Для сравнения, центральные банки в США и Европе поняли, что даже низкие процентные ставки не побудят банки кредитовать или компании выдавать займы, в результате чего последствия экономического кризиса оказались более тяжелыми.

“Означает ли это, что Китай может сидеть сложа руки и ничего не делать? Разумеется, нет”, - говорит Ри. Он подчеркивает, что КНР следует продолжить курс по реструктуризации экономики, чтобы снизить зависимость от экспорта и от инвестиций в недвижимость и тяжелую промышленность.

Китаю следует продолжить выводить наличность из экономики, чтобы постепенно повысить процентные ставки и уменьшить кредитный пузырь, уверен Ри.

Развитие страхования банковских депозитов поможет развеять ошибочное представление о том, что в Китае правительство готово спасти любого заемщика. Этот миф помог стимулировать чрезмерное кредитование со стороны банков и нерегулируемого банковского финансового сектора – так называемые теневые банки.

“Процесс не будет протекать ровно”, - предупреждает Ри. Дефолты неизбежны. Но вместо того чтобы поднять новую волну кредитования, как это КНР сделала в 2008 г., чтобы компенсировать падение мировой экономики, Поднебесная должна прибегнуть к “микрохирургии”, чтобы остановить финансовую "болезнь".