Бывало ли у вас такое, что вы тщательно отобрали компанию, проанализировали все её показатели, купили акции, а они через некоторое время начинают падать? Вы начинаете искать в чем причина и не находите ничего, кроме новостей о допэмиссии. Что еще за допэмиссия? Почему из-за нее падают акции хорошей компании? Что в этом случае делать простому инвестору? Давайте попробуем разобраться и ответить на все эти вопросы.

Что такое допэмиссия?

Допэмиссия (Follow-on Public Offering) - выпуск компанией дополнительных акций. Традиционно допэмиссия негативно сказывается на стоимости самих акций, так как “размываются” доли акционеров.

При этом, теоретически, результат допэмиссии во многом зависит от цены размещения акций.

Например, возьмем компанию со стоимостью имущества в 100 млн руб. и количеством выпущенных акций в 100 тыс. Условная цена акции в таком случае равна 1000 рублей и считается по формуле 100 млн руб разделить на 100 тыс.

Если эта компания еще разместит 100 тыс акций по цене в 1000 руб, то в таком случае имущество оценивается уже в 200 млн руб - акций станет в 2 раза больше, и цена их теоретически не поменяется.

Если же компания дополнительно разместит 100 тыс акций по цене 500 руб, то уставной капитал увеличится на 50 млн, до 150 млн руб, а средняя цена акций станет 750 руб - 150 млн разделить на 200 тыс акций. Акции в таком случае потеряют 25% стоимости.

Но это в теории. По факту все может быть иначе и многое зависит от причин допэмиссии. В любом случае, при допэмиссии, если раньше у вас в собственности было условно 10% акций компании, то при увеличении количества акций в 2 раза, ваша доля снизится до 5%.

Допэмиссия также влияет на дивдоходность и прибыль на акцию.

Например, эта же компания за год получила чистую прибыль в 20 млн руб. Прибыль на акцию (EPS) равна 200 руб - 20 млн разделить на 100 тыс акций. Если количество акций после допэмиссии увеличится вдвое - то прибыль на акцию упадет в 2 раза. Учитывая цену акции в 1000 руб, доходность компании с 20% упадет до 10%.

Точно также и с дивидендами. Если компания направляет на дивиденды 50% от чистой прибыли, то при бывшей дивдоходности в 10% годовых (10 млн разделить на 100 тыс акций и разделить на цену акции в 1000 руб), после допэмиссии дивдоходность упадет в 2 раза - до 5% годовых.

Поэтому реакция инвесторов на допэмиссии в основном негативная. Меняются основные мультипликаторы компании и компанию сложно сравнить с аналогами того же сектора. Поэтому при сравнении компаний сектора после допэмиссии применяют мультипликаторы, в которых не используется рыночная капитализация - ROE (рентабельность по Ebitda) или чистый долг/Ebitda.

Зачем компании проводят допэмиссию?

Основная цель допэмиссии - получение так называемых "бесплатных" денег”. Денег, которые не потребуется возвращать и платить за них проценты. Традиционно допэмиссия проводится, когда компания нуждается в деньгах, но кредиты ее по различным причинам не устраивают.

Среди причин допэмиссии выделяют следующие:

- расширение деятельности. Компания развивается слишком быстро, но затраты на развитие окупаются слишком долго, чтобы привлекать кредиты.

- модернизация производства. Оборудование, технологии, да и просто ремонт цехов или магазинов могут быть настолько дорогими, что к концу выплат по привлеченным кредитам могут износиться и даже устареть.

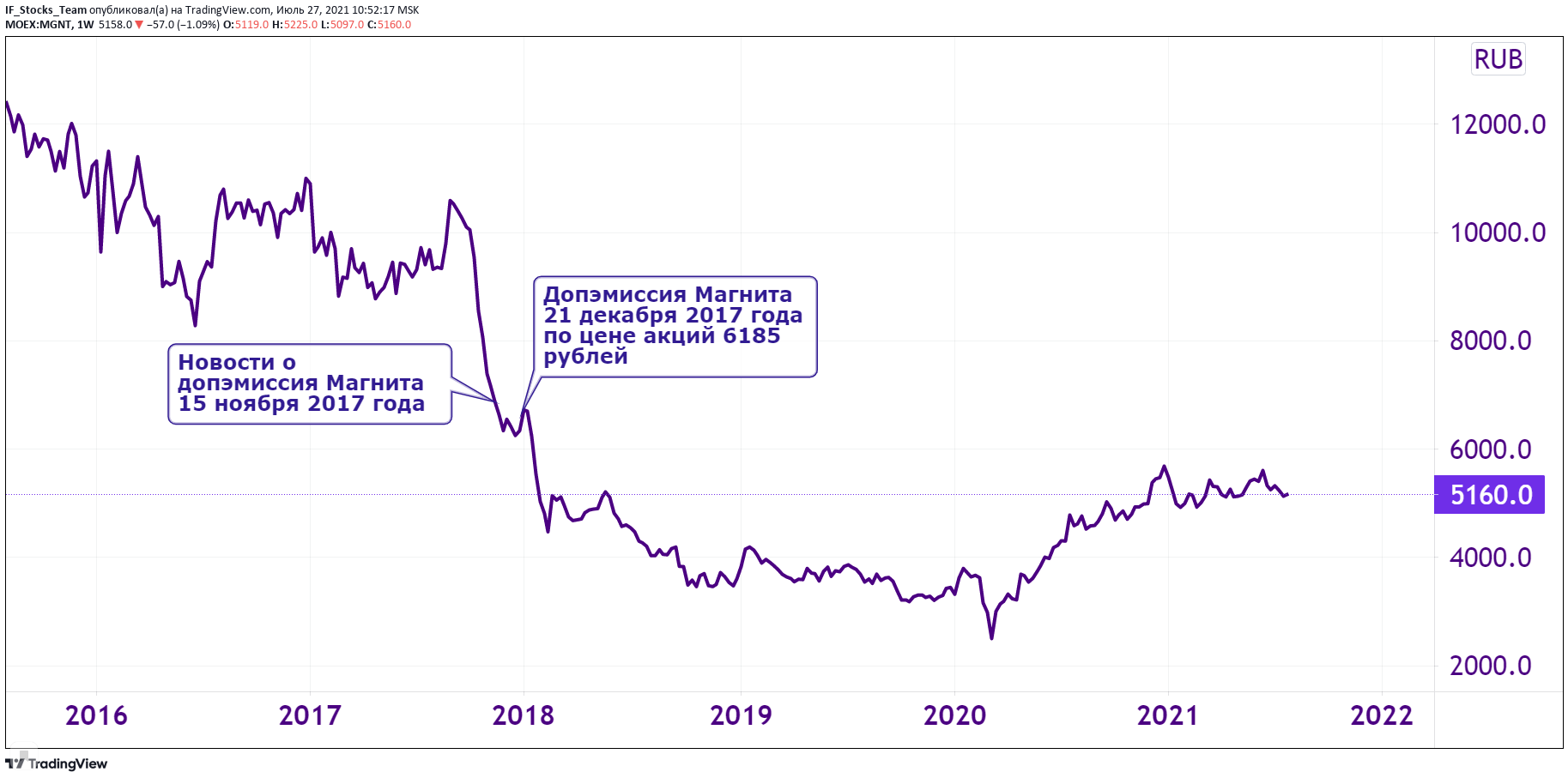

Так, к примеру, модернизация магазинов и оборудования стала одной из причин допэмиссии Магнита в 2017 году. На конец года доходы ритейлера сократились, прибыли упали. Руководство приняло решение о допэмиссии, для инвестирования в производство и ремонт магазинов, планируя в дальнейшем увеличить прибыль. Допэмиссия составила 7,35 млн акций по цене 6185 рублей за акцию, в то время как акции на бирже стоили по 6900 руб. (Рис. 1):

рис. 1

Хотя допразмещение акций по количеству составило всего 8% от общего количества акций, инвесторы новость восприняли негативно - котировки упали после допэмиссии в два раза. На восстановление потерь от допэмиссии Магниту потребовалось почти 3 года.

- Еще одной из причин дополнительного размещения является погашение долгов компании. Иногда компании сложно погасить старые долги и, проводя допэмиссию, она пытается решить эту проблему.

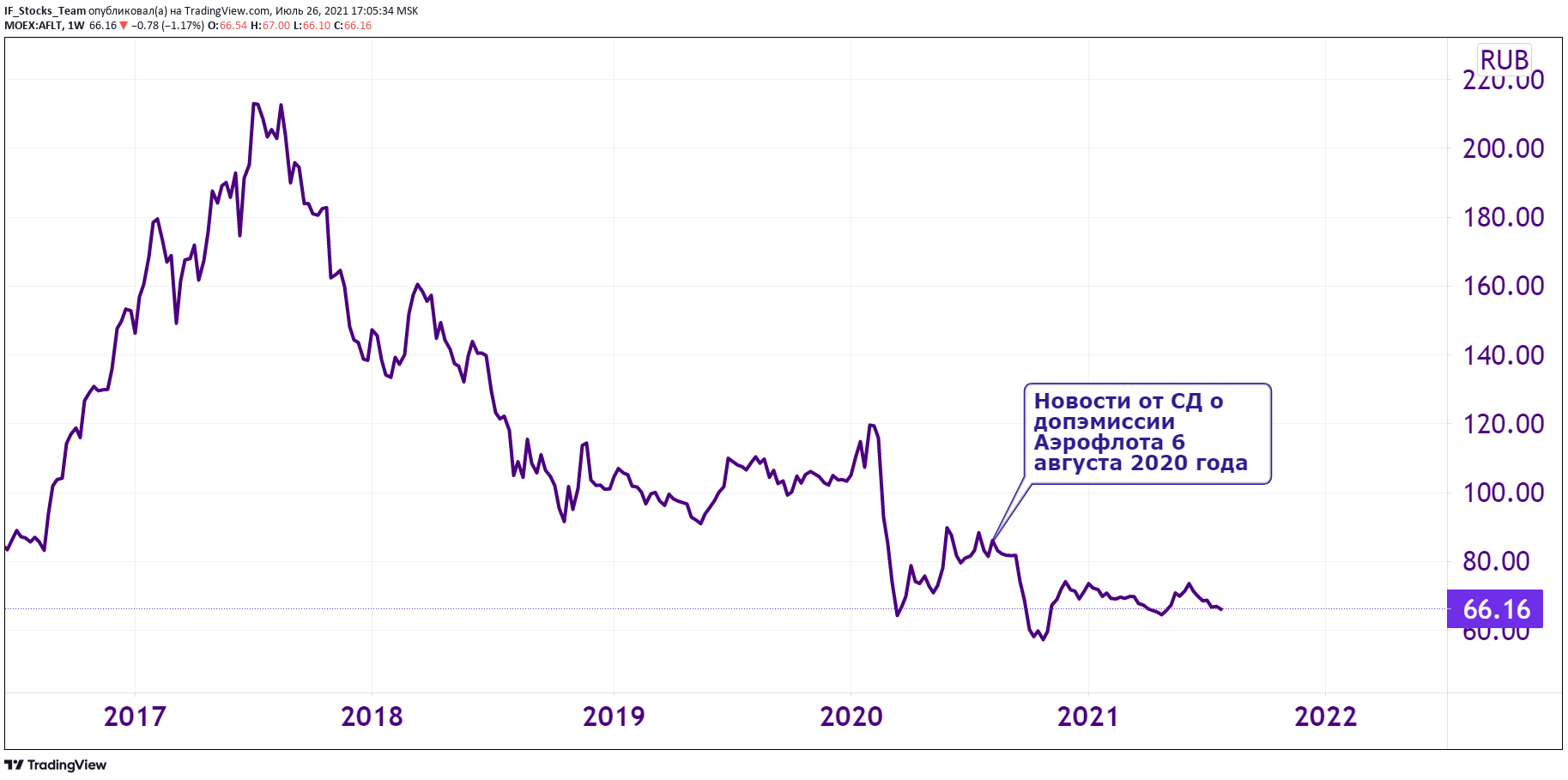

Например, допэмиссия Аэрофлота в 2020 году. Компания сильно пострадала от последствий пандемии. Авиапарк практически простаивал и чтобы поддержать авиаперевозчика, основные мажоритарии — правительство РФ и РФПИ — приняли решение о допэмиссии. Фактически произошло субсидирование Аэрофлота. Доля акционеров компании размылась и одни только слухи о допэмиссии привели к падению акций на 10% (рис. 2):

рис. 2

Новости подтвердились и 6 августа 2020 года совет диеркторов рекомендовал увеличить количество акций на 1,7 млрд шт или в 2,54 раза. Это привело к сильной переоценке акций по мультипликаторам и к снижению котировок. После допэмиссии акции авиаперевозчика все еще остаются под давлением.

- Следующая причина - интерес мажоритарных акционеров. По закону, преимущество выкупа новых акций есть у каждого акционера в соответствии с его долей. Соответственно каждый из акционеров может воспользоваться этим правом и докупить акции по цене допэмиссии, сохранив свою долю в компании или увеличив ее. Но, обычно, большая часть акций распределена между мелкими акционерами, большинство из которых не могут или не хотят покупать дополнительные акции. Пользуясь этим, мажоритарии выкупают новые акции и тем самым увеличивают размер своей доли в компании.

- И наконец последней из возможных причин допразмещения является выполнение требований по минимальному размеру уставного капитала. Ярким примером такой допэмиссии выступают банки, по которым Центробанк регулярно ужесточает требования по достаточности капитала.

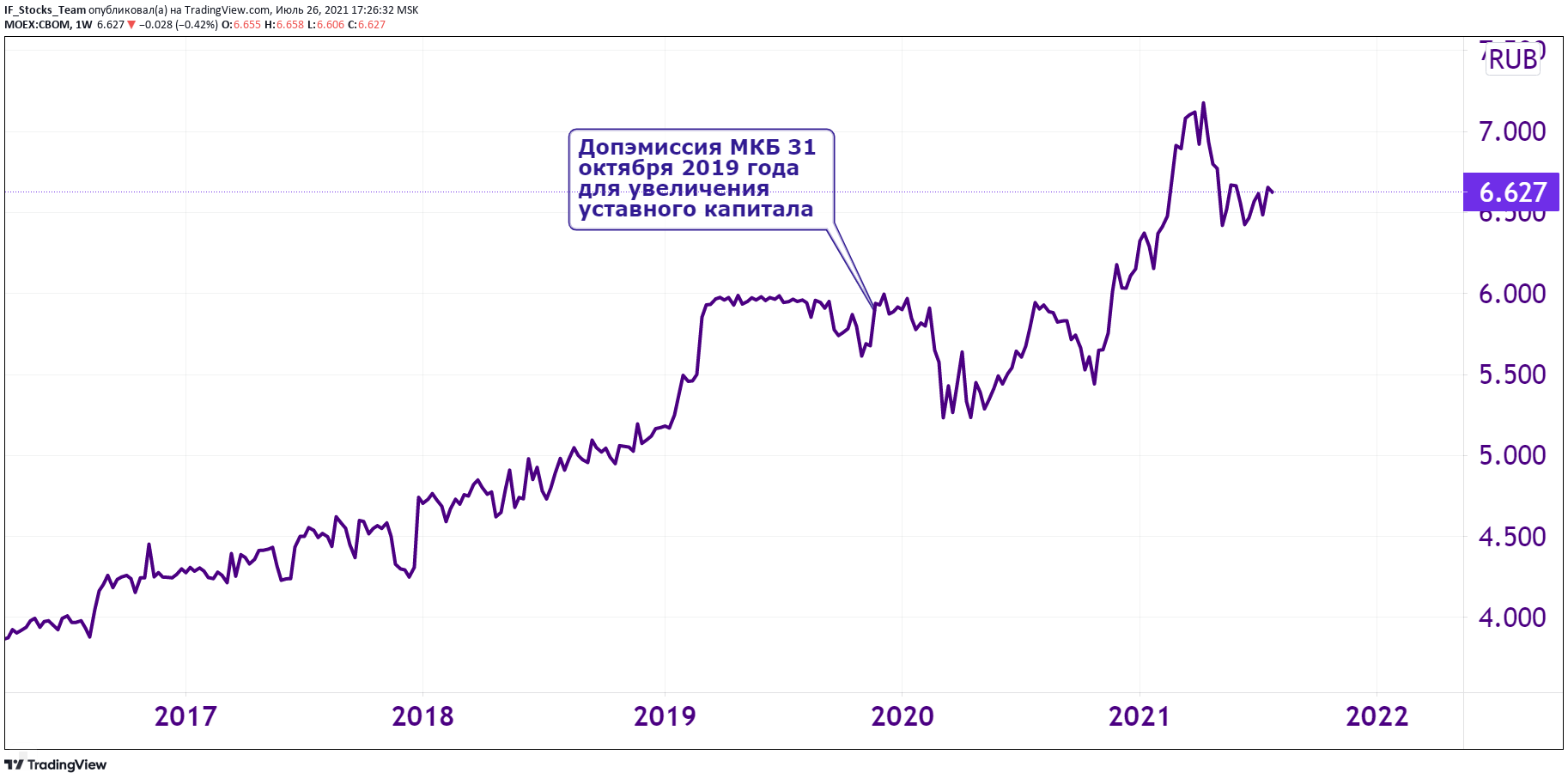

Так случилось с Московским кредитным банком в 2019 году. Тогда он был добавлен в список системно значимых и для увеличения достаточности капитала проводил допэмиссию (рис. 3):

рис. 3

Банк дополнительно разместил 2,75 млрд акций по цене 1 рубль за акцию. В ходе допэмиссии было привлечено более 15 млрд рублей от частных инвесторов. При этом основной акционер - концерн “Россиум” выкупил часть новых акций, сохранив свою долю в банке. Допэмиссия привела к частичной переоценке акций, увеличению уставного капитала и негативно сказалась на котировках. Но перевод в статус системно значимых банков в дальнейшем оказал положительный эффект и акции быстро восстановились в стоимости после допэмиссии.

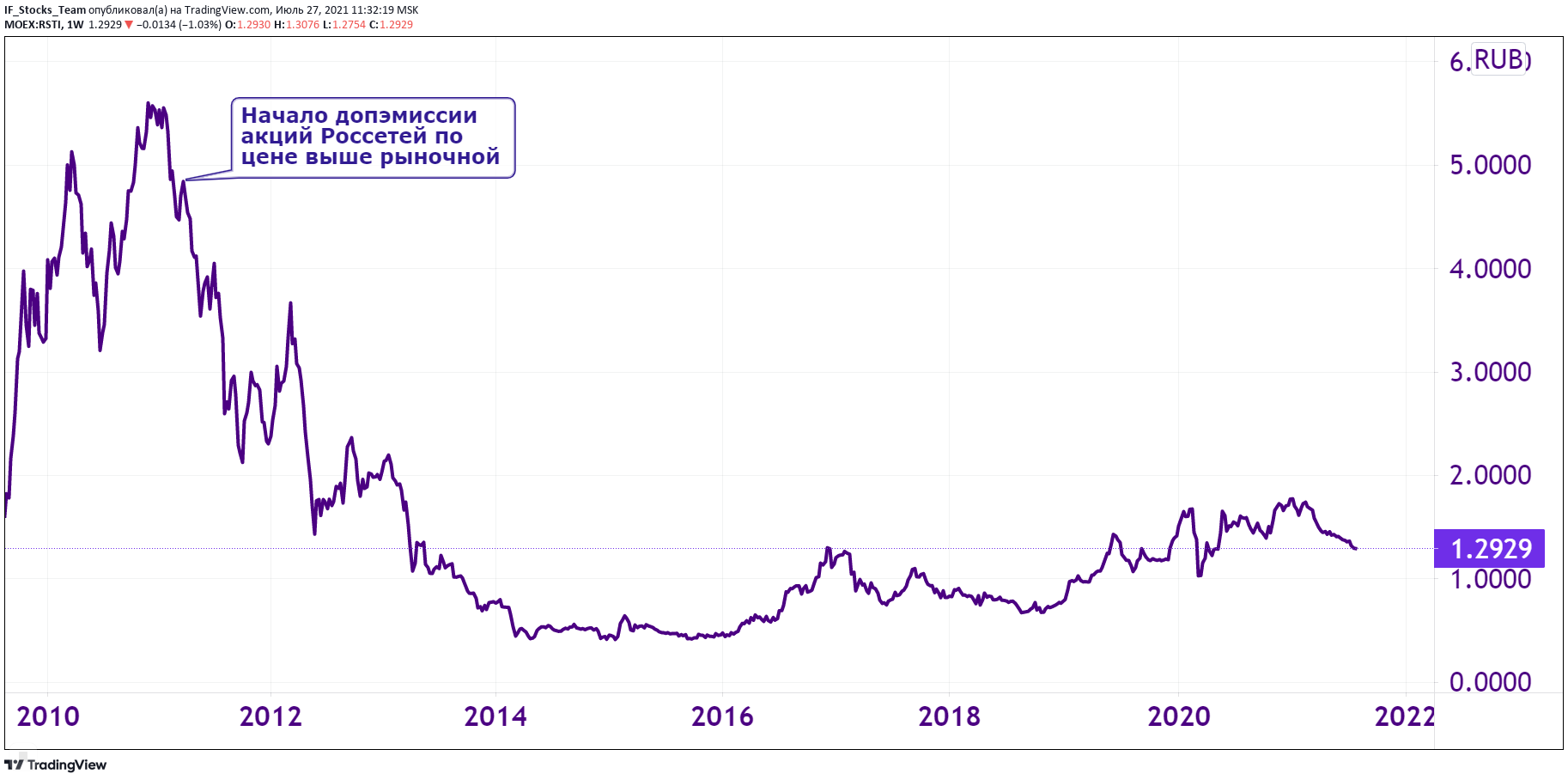

Кстати, обратите внимание, что во всех примерах цена размещения дополнительных акций была ниже их рыночной стоимости, что негативно влияет на динамику котировок. Однако даже размещение акций по цене выше рыночной не спасает котировки от падения. Например, по Россетям допэмиссия по цене в несколько раз выше рыночной проводилась неоднократно с 2011 по 2014 гг, но, несмотря на это, котировки все равно упали более чем в 10 раз (рис. 4).

рис. 4

Какие виды допэмиссии бывают?

Нет сильных различий допэмиссии по видам. Обычно ее проводят через дополнительное размещение акций. Но есть и допэмиссии через конвертируемые облигации.

Конвертируемые облигации отличаются от обыкновенных тем, что их можно конвертировать в определенное количество акций эмитента. Также купонные выплаты по ним ниже, чем у обыкновенных облигаций. В зависимости от условий договора, облигации можно конвертировать в акции как до даты погашения, так и после нее.

Конвертируемые облигации в качестве допэмиссии на российском рынке не получили широкого применения. Как пример - это еврооблигации Ozon Holdings-2026-евро, и Yandex-2025-евро, обращающиеся на европейских биржах. Также в марте этого года конвертируемые еврооблигации разместил мессенджер Telegram. Telegram Group-2026-евро сейчас доступны только для квалифицированных инвесторов.

Всегда ли допэмиссия негативно влияет на акции?

Допэмиссия увеличивает количество акций. В результате снижается прибыль на акцию, уменьшаются дивидендные выплаты, и впоследствии компания теряет привлекательность для инвесторов.

В результате цена акций нередко снижается при проведении допразмещения. Биржа это понимает нередко запрещает шортить, то есть ставить на падение акций компании, которая проводит допэмиссию. Так было во время проведения допэмиссии акций Аэрофлота - Московская биржа запретила операции шорт на акции перевозчика, что отчасти поддержало котировки.

В остальном, все зависит от причин допэмиссии. Как мы видим из примера с МКБ - допэмиссия из-за причин увеличения уставного капитала сильно не повлияла на акции.

Есть и еще один позитивный момент от допэмиссии - она увеличивает Free-float публичных компаний - долю акций , находящуюся в свободном обращении. Это привлекает частных инвесторов, ориентирующихся на долгосрочные инвестиции. Цена акций после допэмиссии может выглядеть очень привлекательной. В результате о компании узнает все больше инвесторов, и, покупая, они поддерживают котировки.

Хоть допэмиссия чаще негативно сказывается на котировка, бояться её не стоит. Возьмем к примеру акции Ростелекома. Правительство часто поддерживает компанию допэмиссиями акций, но котировки от этого за последние 5 лет меняются слабо и скорее даже немного растут (рис. 5):

рис. 5

Дело в том, что проведение допэмиссии компаний с большой долей госучастия проходит согласованно. Заранее определяются участники рынка, которые поддержат допэмиссию покупками. Чаще такими участниками выступает РФПИ и наши крупные банки - СБЕР, ВТБ и ВЭБ. Количество акций в свободном обращении от такой допэмиссии практически не меняется и котировки реагируют слабо.

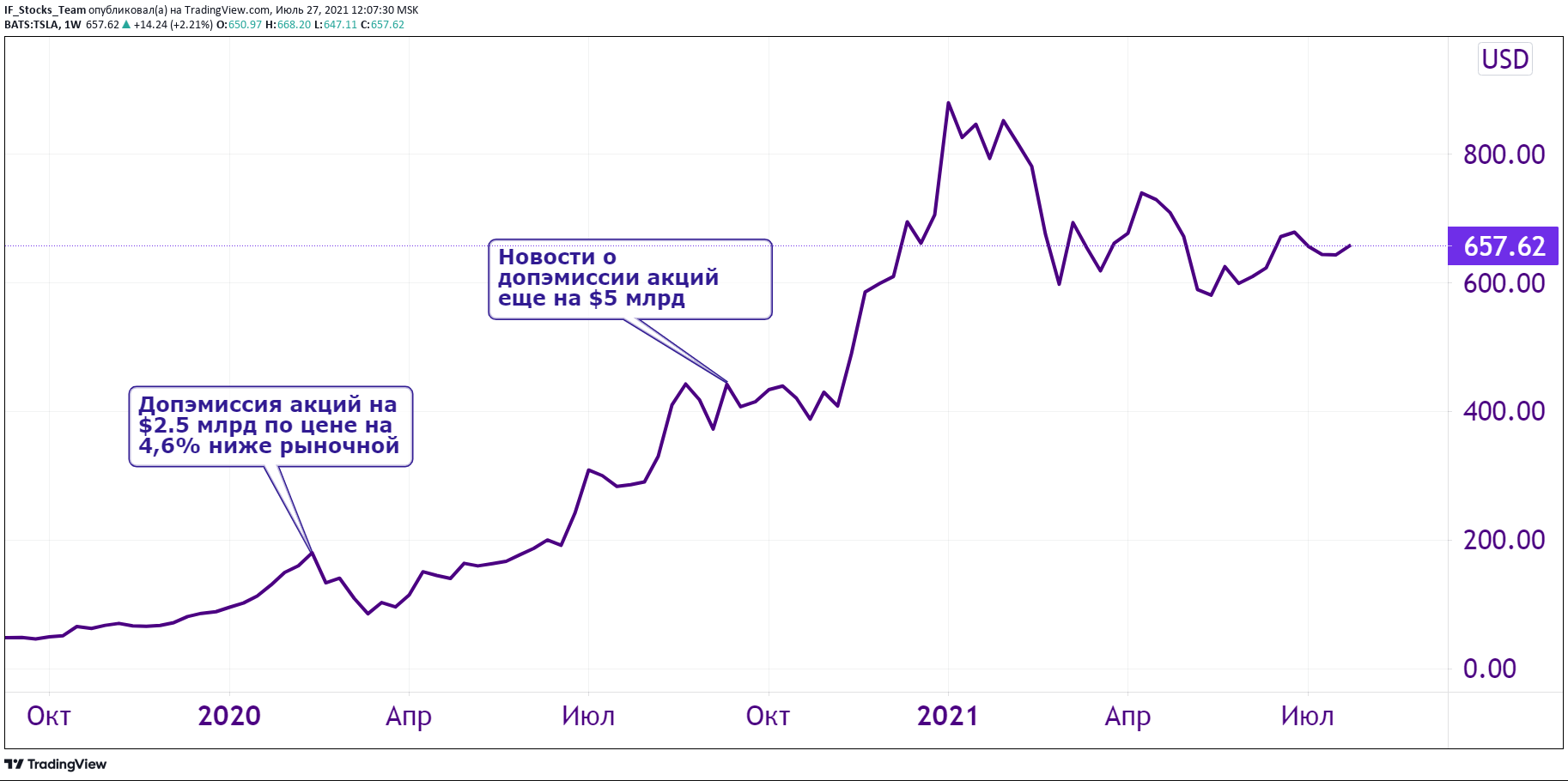

Американские компании также проводят допэмиссии. Но инвесторы активней пользуются возможностью для покупок подешевевших акций. Например, допэмиссия Tesla в феврале 2020 года перед пандемией и в сентябре 2020 года в разгар пандемии, привела к снижению котировок, но в дальнейшем акции быстро наверстали упущенное. (рис. 6)

Рис. 6

То есть на американском рынке влияние допэмиссии на котировки во многом зависит от инвестиционной привлекательности компании.

Отличие FPO от IPO и SPO

Из-за своей сокращенной английской аббревиатуры FPO допэмиссию часто путают с IPO и SPO. Нужно запомнить, что IPO это первичное размещение акций. После IPO компания становится публично, ее акции начинают торговаться в свободном обращении. Допэмиссия или FPO актуальна для компаний, которые уже зарегистрированы на бирже. Допэмиссия это вторичное, дополнительное размещение акций и в этом основное различие между IPO и FPO.

Но из-за вторичности размещения, допэмиссии неопытные инвесторы часто путают ее с SPO. SPO - это продажа уже выпущенных акций непосредственно их собственником или группой собственников. Они же становятся выгодоприобретателями. Количество акций при SPO остается неизменным, доли акционеров не "размазываются", в отличии от допэмиссии.

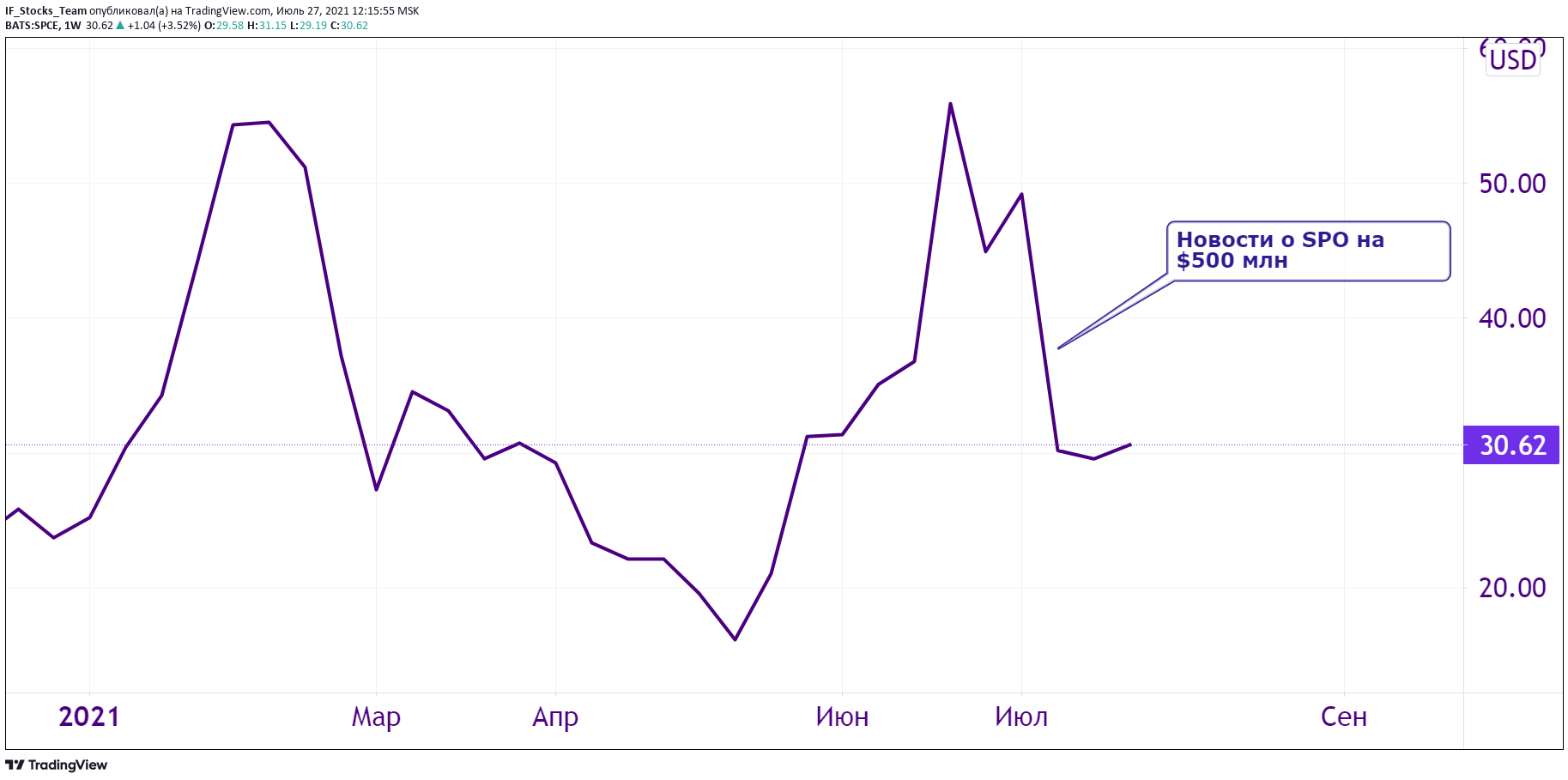

Например SPO Virgin Galactic, о котором объявлено 12 июля на $500 млн привело к снижению котировок акций. Количество акций, мультипликаторы и фундаментальные показатели остались прежними, но инвесторы посчитали, что мажоритарные акционеры воспользовались моментом на рынке для фиксации прибыли по акциям. (рис. 7)

рис. 7

Что после допэмиссий?

Как мы уже рассказывали - большинство причин допэмиссии связаны с негативными факторами для компании - она переживает нелегкие времена и остро нуждается в деньгах. Но в экономике многие тренды цикличны и наступает период, когда компания начинает получать большую прибыль в том числе по макроэкономическим причинам.

В таком случае после допэмиссии может быть объявлен обратный выкуп акций - buyback. Компания выкупает с открытого рынка акции в свою пользу. Основная цель выкупа - аннулировать или вывести из обращения “лишние” акции.

При buyback количество акций в свободном обращении снижается, повышается прибыль на акцию и увеличиваются дивиденды. Капитализация растет и акции растут вместе с ней.

Buyback выгоден для акционеров и инвесторов. Однако программы buyback растянуты по времени - они могут длиться годами, и поэтому первоначальный позитив от решения на рынке может быть эмоциональным.

К тому же для buyback нужны свободные деньги на счетах и уверенность в будущем. Сама процедура buyback позволяет избавиться от излишних свободных денег , в том числе из-за опасения рисков высокой инфляции или резкого перепада курса валют.

В целом, выкупая акции назад, компании начинают больше контролировать свой бизнес, при этом страхуя себя от поглощений конкурентами.

Вывод

Цель допэмиссии - привлечение компанией дополнительных денег, которая может проводиться как путем размещения дополнительного выпуска акций, так и при помощи конвертируемых облигаций. Отличительным признаком допэмиссии является увеличение уставного капитала компании.

Инвесторы и акционеры на новости о допэмиссии чаще реагируют негативно, так как размывается их доля в компании. Но все зависит от причин допэмиссии. Если допэмиссия проводится из-за проблем компании с бизнесом - акции падают. Из-за этого неопытные инвесторы часто стараются побыстрее продать свои акции на одних только новостях о допэмиссии. Но дальше, с изменением экономических условий, компания может выкупить акции назад и акции вырастут в цене. Таким образом, эффект от допэмиссии имеет временный характер.

И конечно нужно помнить о фундаментальном анализе компаний, проводящих допразмещение. Если у компании есть драйверы для роста в будущем, то допэмиссия не окажет сильного влияния на котировки, поскольку инвесторы будут закладывать в акции будущие ожидания.