Инвесторам, ранее сформировавшим портфель из акций США на основании наших рекомендаций, мы рекомендуем закрыть длинные позиции по бумагам The Gap (GPS US) – по итогам первого квартала 2020-го финансового года компания отразила в отчетности чистый долг в размере $6.5 млрд. (против отрицательного чистого долга на конец предыдущего квартала), что подразумевает увеличение рисков для акционеров до уровней, препятствующих включению в список рекомендаций. Кроме того, мы исключаем из списка рекомендаций акции Nucor (NUE US), по которым значение разности ожидаемой доходности “P/E – CAPM” (подробнее об этом подходе см. в нашем обзоре) заметно сократилось с момента нашего предыдущего пересмотра списка. Одновременно наш список рекомендаций пополняется акциями Ford Motor (F US), по которым премия в дивидендной доходности по отношению к рынку в целом выглядит неоправданно высокой, и акциями DXC Technology (DXC US) в расчете на развитие направлений облачных сервисов и «интернета вещей» (IoT).

Обновленный список рекомендаций на рынке акций США:

| DXC TECHNOLOGY | DXC US | 8.8 | 14.1% | 4.6 | 4.8 | 1.9 | 2.5% |

| UNUM GROUP | UNM US | 5.5 | 13.8% | - | 4.9 | - | 4.4% |

| MACY'S INC | M US | 4.6 | 13.8% | 4.7 | 5.2 | 2.6 | 10.1% |

| MICRON TECHNOLOGY | MU US | 47.4 | 12.9% | 3.1 | 4.8 | -0.2 | 0.0% |

| GENERAL MOTORS | GM US | 51.5 | 12.2% | 2.1 | 5.7 | -0.2 | 4.2% |

| FORD MOTOR | F US | 35.0 | 10.3% | 1.6 | 6.9 | -0.6 | 6.8% |

| HOLLYFRONTIER | HFC US | 7.2 | 10.3% | 5.3 | 6.2 | 0.9 | 3.0% |

| Среднее | 22.8 | 12.5% | 3.6 | 5.5 | 0.8 | 4.4% | |

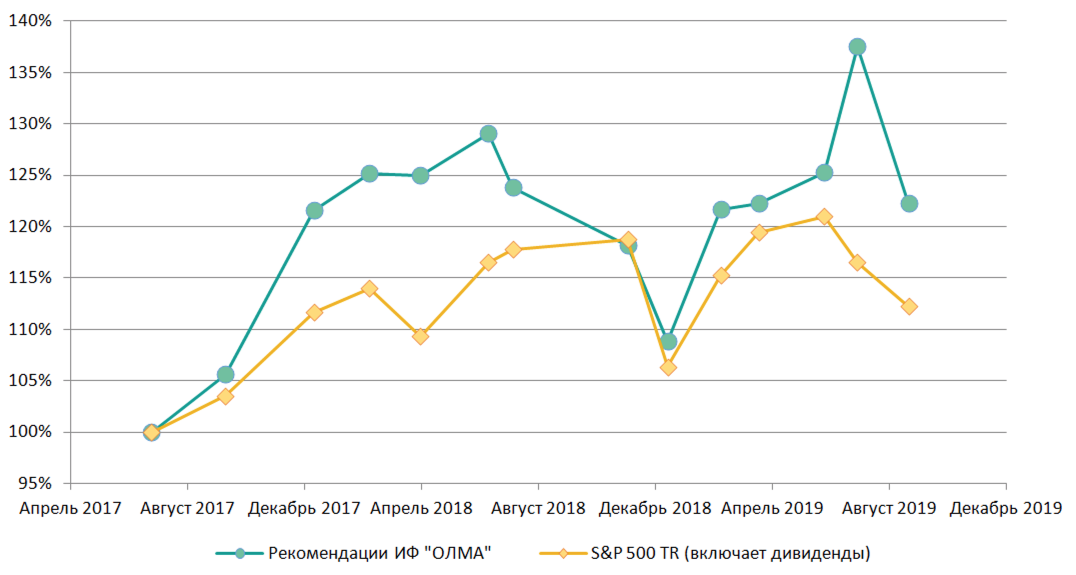

История рекомендаций: средняя доходность

в сравнении с S&P 500 TR (включает дивиденды)

История обновлений списка рекомендаций:

01.07.19

27.05.19

25.03.19

11.02.19

19.12.18

08.11.18

16.07.18

18.06.18

09.04.18

16.02.18

25.12.17

21.09.17

Добавлены в список рекомендаций: DXC Technology (DXC US) и Ford Motor (F US)

| Цена акции.$ | 33.6 | 8.8 |

| MCap, $ млрд. | 8.8 | 34.4 |

| Чистый долг, $ млрд. | 4.5 | -9.5 |

| EV, $ млрд. | 13.3 | 24.9 |

| Балансовая стоимость на акцию (B), $ | 41.7 | 9.0 |

| Выручка, $ млрд. | 20.7 | 160.3 |

| EBITDA, $ млрд. | 3.7 | 11.5 |

| Чистая прибыль, $ млрд. | 1.2 | 3.7 |

| Текущая чистая прибыль на акцию (EPS), $ | 4.47 | 0.92 |

| EPS пять лет назад, $ | - | 2.94 |

| EPS10 лет назад, $ | - | -6.5 |

| P/E | 7.5 | 9.5 |

| P/B | 0.81 | 0.97 |

| EV/EBITDA | 4.6 | 1.6 |

| Див. доходность | 2.5% | 6.8% |

| Чистая прибыль / выручка | 6.1% | 2.3% |

| EPS / B | 10.7% | 10.2% |

| Оборотные активы, $ млрд. | 9.0 | 114.6 |

| Краткосрочные обязательства, $ млрд. | 9.4 | 95.6 |

| Коэффициент покрытия | 0.96 | 1.20 |

Приложение 1. DXC Technology (DXC US)

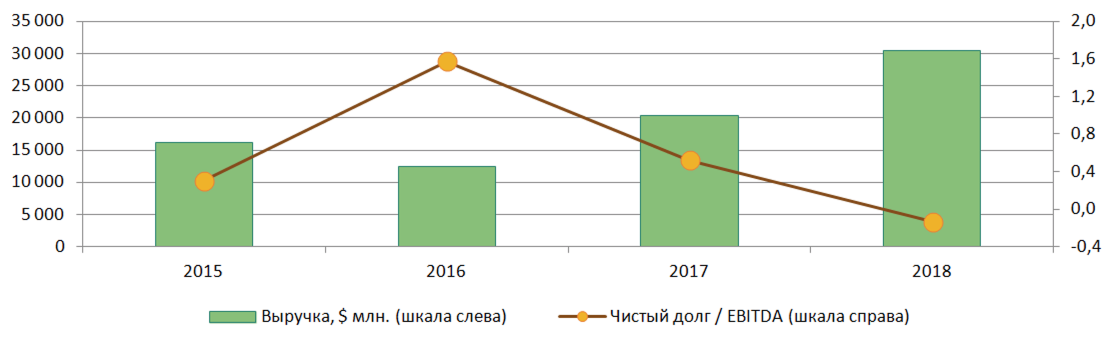

DXC Technology (DXC US) создана в 2017 году в результате объединения активов Computer Sciences Corporation и подразделения корпоративных ИТ-услуг HPE (HPE Enterprise Services). Основные направления деятельности DXC – корпоративные услуги в сфере информационных технологий (примерно 42% выручки) и в сфере обслуживания вычислительной инфраструктуры (58% выручки). Список предоставляемых компанией решений включает облачные сервисы, «интернет вещей» (IoT), кибербезопасность и ИТ-консалтинг.

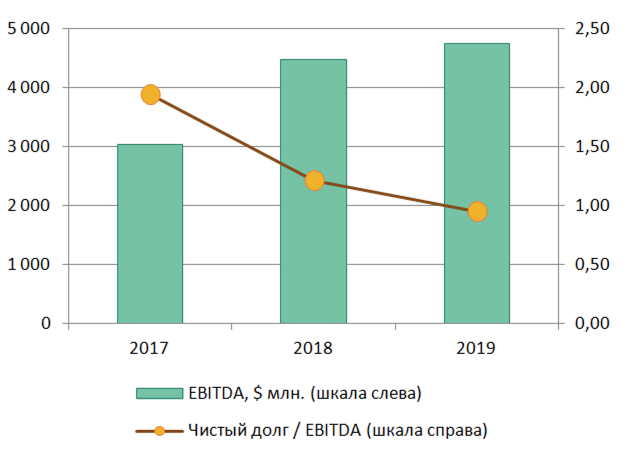

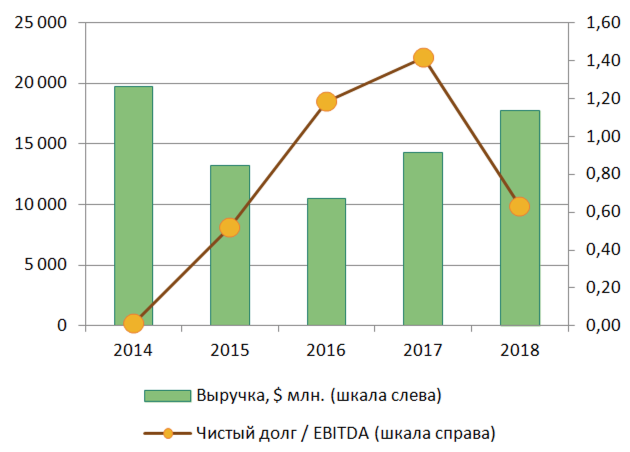

EBITDA и долговая нагрузка:

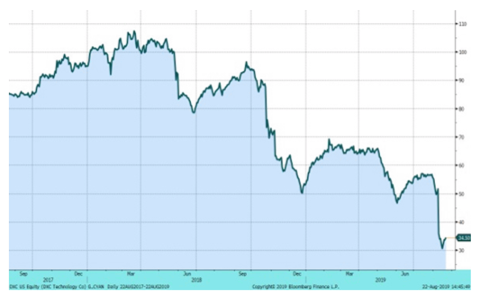

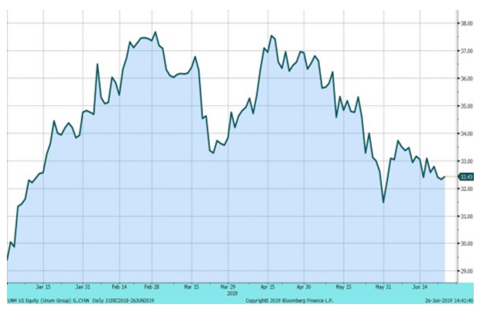

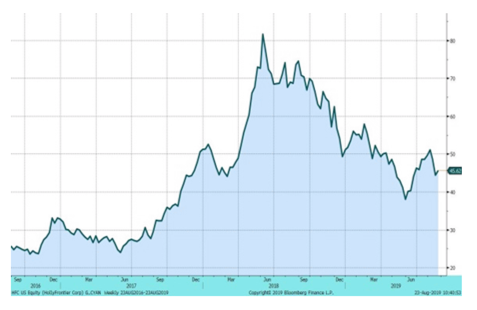

Динамика цены акций:

Фин. показатели:

| Выручка | $20.7 млрд. | -4.5% |

| EBITDA | $4.7 млрд. | +6.2% |

| Чистая прибыль | $1.9 млрд. | +36.1% |

| Чистый долг | $4.5 млрд. | -16.7% |

Сравнение с сектором:

| DXC Technology (DXC US) | 0.91 | 4.6 | 4.8 | 2.5% | 1.9 |

| S&P 500 Info Tech Index | 4.6 | 15.0 | 22.2 | 1.4% | -0.1 |

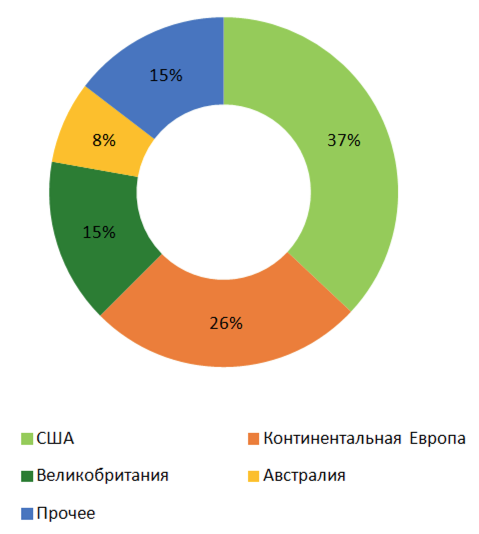

География продаж:

Высокая конкуренция оказывает давление на динамику выручки DXC, но улучшение эффективности бизнеса позволило заметно увеличить EBITDA и чистую прибыль за прошедшие два года. Акции DXC с момента начала торгов (март 2017 года) подешевели на 48%, мы считаем столь заметное снижение не вполне оправданным (даже с учетом ухудшения прогнозов менеджмента по финансовым показателям на 2020 финансовый год, который у компании начался 01.04.19). Первом квартале нового финансового года DXC нарастила чистый долг, что может быть связано с активностью в сфере слияний и поглощений – недавно компания объявила о покупке норвежского провайдера ИТ-услуг Syscom, ранее были совершены сделки по покупке бизнесов в Нидерландах и Дании, в июне 2019г. была закрыта сделка по поглощению компании Luxoft (годовая выручка примерно $700 млн.), основанной россиянами.

Приложение 2. UNUM Group (UNM US)

Unum Group (UNM US) – группа страховых компаний со специализацией в сегменте страхования на случай нетрудоспособности, а также страхования жизни. Основной регион деятельности группы – США. Кроме того, Unum Group присутствует на страховом рынке Великобритании (примерно 5% выручки). Количество застрахованных группой составляет примерно 36 миллионов человек.

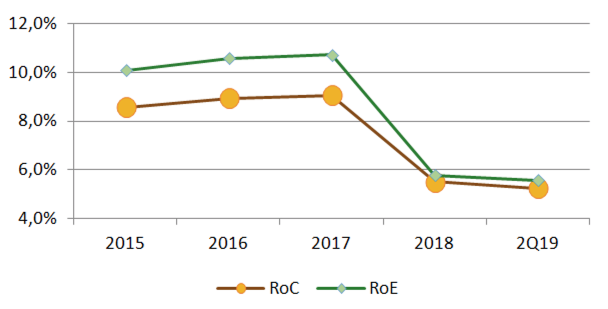

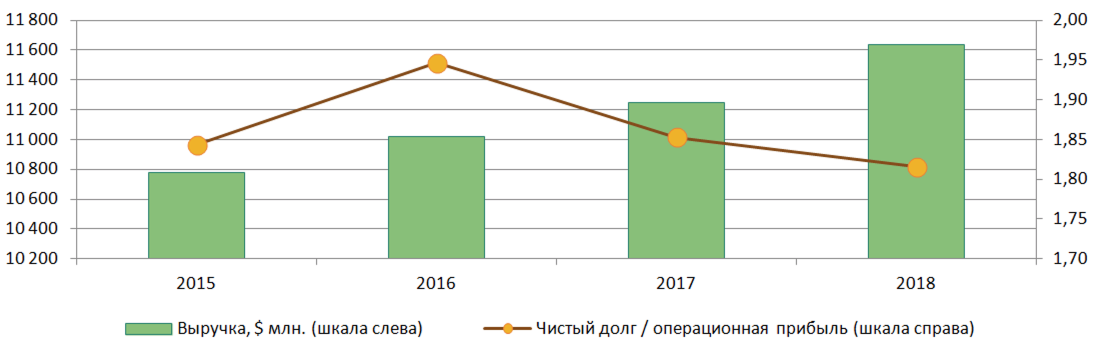

В 2018 году у группы произошел «провал» по показателям доходности (RoC – возврат на капитал, RoE – возврат на акционерный капитал), что в основном объясняется необходимостью увеличения резервов на фоне роста процентных ставок (вместе с тем, выручка стабильно растет год-к-году). В первом полугодии 2019 года показатели доходности остались на сравнительно низких уровнях, но низкие процентные ставки могут снизить давление на рентабельность в ближайшие кварталы.

Показатели доходности бизнеса:

Динамика цены акций:

Фин. показатели – темпы изменения:

| Выручка | $11.6 млрд. | +3.5% |

| Опер. прибыль | $1.6 млрд. | +2.7% |

| Чистая прибыль | $1.1 млрд. | +20% |

| Чистый долг | $2.9 млрд. | +0.6% |

Сравнение с сектором:

| Unum Group (UNM US) | 0.8% | 5.6% | 4.9 | 4.4% |

| S&P 500 Financials Sector | 1.3% | 11.2% | 12.5 | 2.2% |

Динамика выручки и долговой нагрузки:

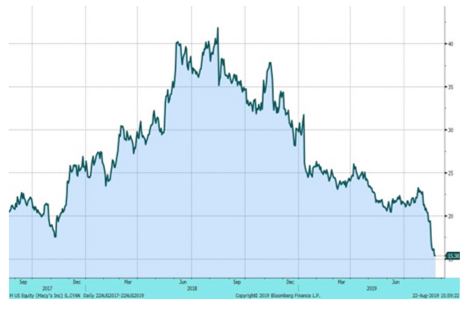

Приложение 3. Macy’s (M US)

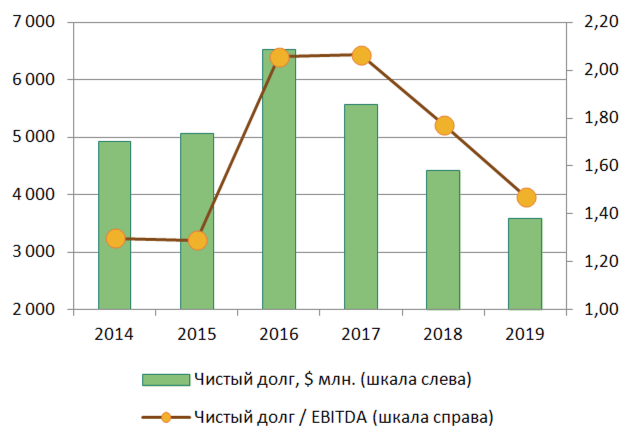

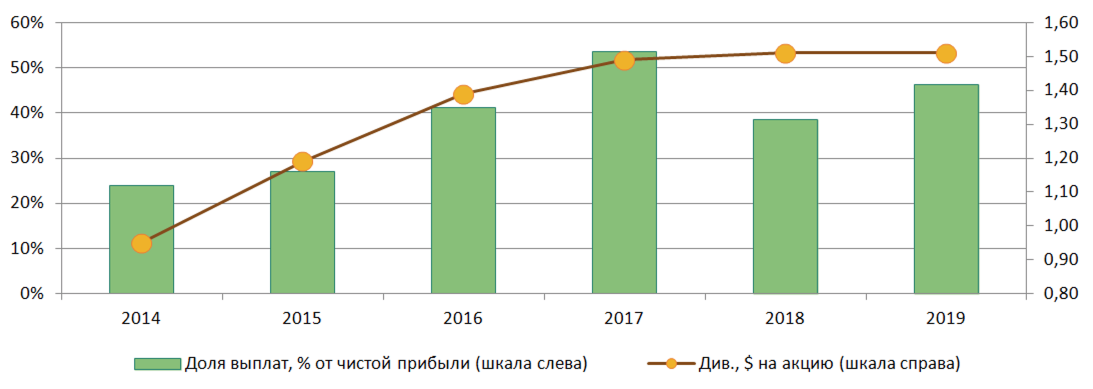

Macy’s (M US) – один из лидеров по дивидендной доходности не только в своем секторе (розничная торговля), но и в индексном списке S&P 500 в целом. По итогам первого полугодия текущего финансового года компания сократила показатели EBITDA и чистую прибыль, а также увеличила долговую нагрузку, что является источником повышенного риска для акционеров, но мы считаем допустимым сохранить акции Macy’s в списке рекомендаций, полагая, что высокая дивидендная доходность компенсирует риски, связанные с долгом (значение последних снижается в условиях низких процентных ставок на долговом рынке).

Долговая нагрузка:

Динамика цены акций:

Фин. показатели, темпы изменения:

| Выручка | $25.7 млрд. | +0.4% |

| EBITDA | $2.4 млрд. | -2.3% |

| Чистая прибыль | $1.0 млрд. | -15.6% |

| Чистый долг | $3.6 млрд. | -18.9% |

Сравнение с сектором:

| Macy’s (M US) | 0.45 | 4.7 | 5.2 | 10.1% | 2.6 |

| S&P 500 Consumer Discretionary | 1.93 | 14.5 | 23.8 | 1.3% | 1.3 |

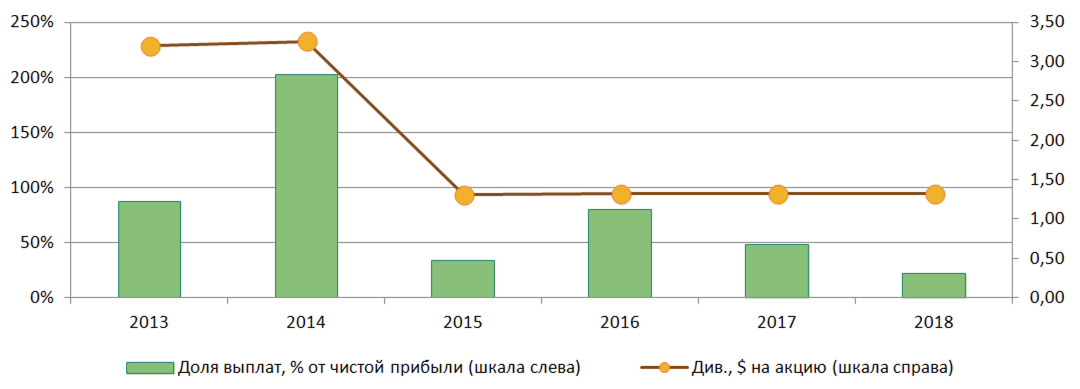

Дивидендные выплаты:

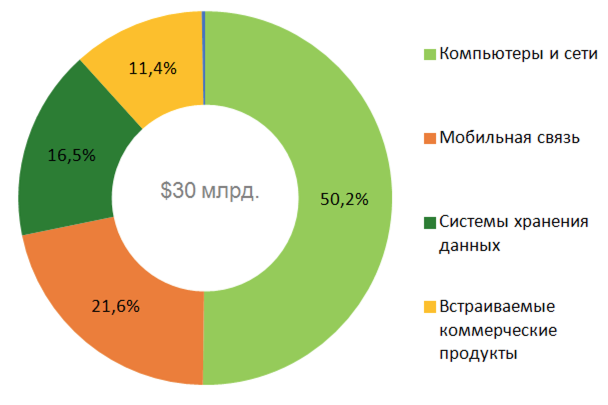

Приложение 4. Micron Technology (MU US)

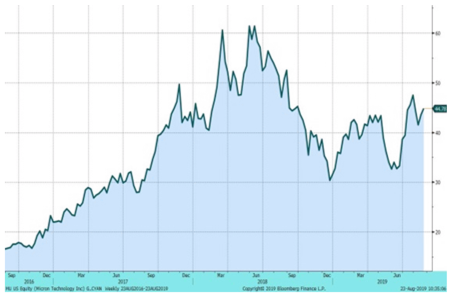

Micron Technology (MU US) производит микрочипы для оперативной памяти (DRAM, NAND Flash, NOR Flash). Прошедший год был крайне удачным для компании по динамике финансовых показателей, но за первых три квартала текущего финансового года компания сократила выручку и чистую прибыль год-к-году. Мы полагаем, что Micron при текущих значениях мультипликаторов имеет большой «запас прочности» в части возможного ухудшения динамики выручки и показателей рентабельности. Выход на отрицательный чистый долг к концу 2018 года потенциально открывает возможность для начала выплаты дивидендов. Мы также считаем, что Micron имеет перспективы роста выручки за счет расширения сегментов «интернета вещей» (IoT) и облачных сервисов.

Распределение выручки по секторам:

Динамика цены акций:

Фин. показатели – темпы изменения:

| Выручка | $30.4 млрд. | +49% |

| EBITDA | $19.7 млрд. | +101% |

| Чистая прибыль | $14.2 млрд. | +163% |

| Чистый долг | -$2.6 млрд. | - |

Сравнение с сектором:

| Micron Technology (MU US) | 1.8 | 3.1 | 4.8 | 0.0% | -0.1 |

| S&P 500 Info Tech Index | 4.6 | 15.0 | 22.2 | 1.4% | -0.1 |

Выручка и долговая нагрузка:

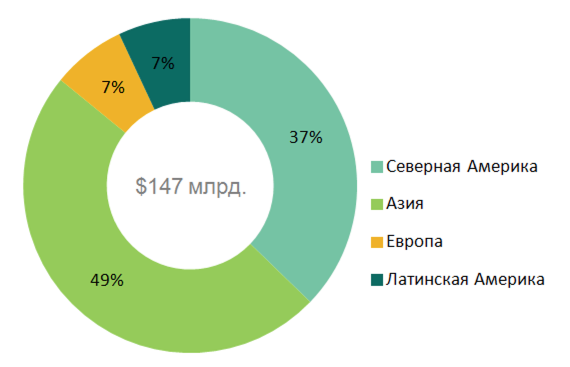

Приложение 5. General Motors (GM US)

Взаимные пошлины, введенные США и Китаем, негативно повлияли на динамику показателей рентабельности General Motors (GM US) в прошедшем году, но компания остается оцененной с дисконтом к рынку по фундаментальным мультипликаторам. Свободный денежный поток GM, по нашим оценкам, позволит компании поддерживать текущий уровень дивидендных выплат в ближайшие кварталы. Торговое соглашение между США и КНР, если оно будет заключено, может способствовать реализации потенциала роста по бумагам GM.

Распределение выручки по регионам:

Динамика цены акций:

Фин. показатели – темпы изменения:

| Выручка | $147 млрд. | +1.0% |

| EBITDA | $21.5 млрд. | -7.2% |

| Чистая прибыль | $9.8 млрд. | -7.2% |

| Чистый долг | -$5.6 млрд. | +7.9% |

Сравнение с сектором:

| General Motors (GM US) | 0.36 | 2.1 | 5.7 | 4.2% | -0.3 |

| S&P 500 Automobiles&Components | 0.38 | 3.4 | 7.3 | 4.2% | 0.1 |

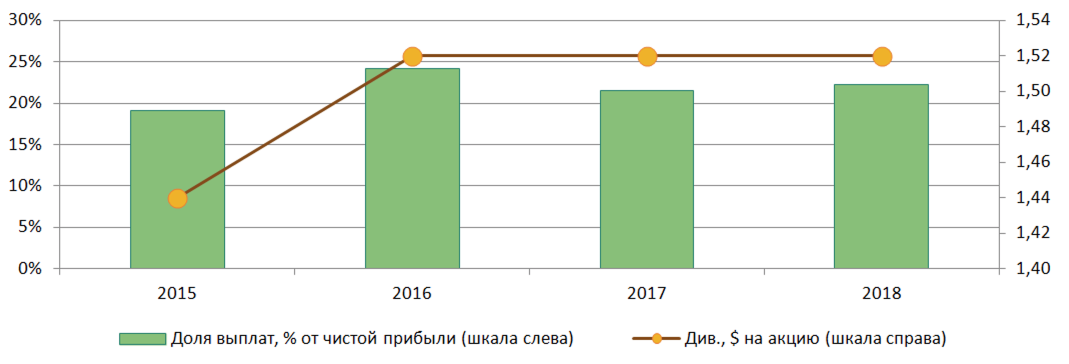

Дивидендные выплаты:

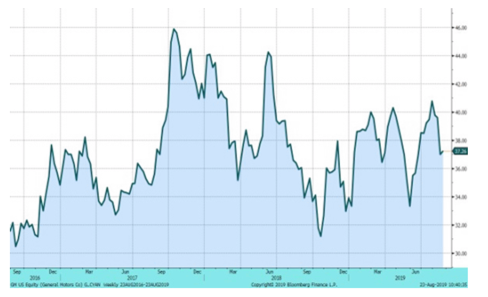

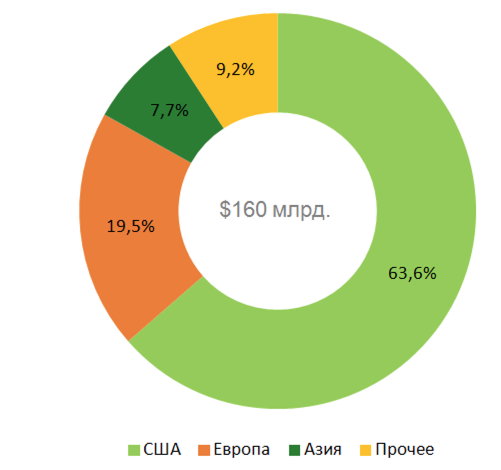

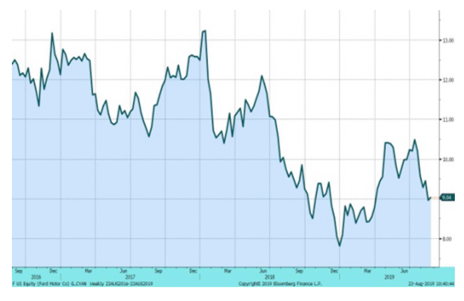

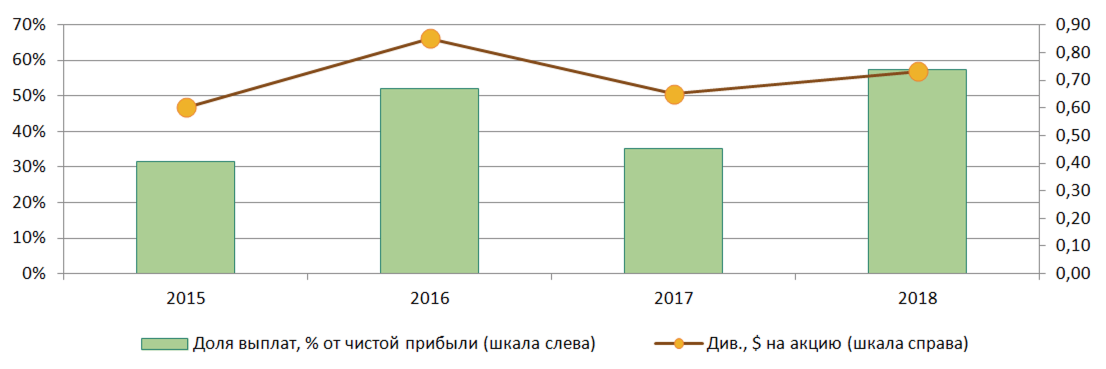

Приложение 6. Ford Motor (F US)

По нашим оценкам, рынок избыточно дисконтирует риски, связанные с негативным влиянием макро-факторов на спрос на автомобили, в цене акций Ford Motor. Дивидендная доходность по бумагам Ford превышает 6%, что дает заметную премию к рынку в целом и к сектору автопрома. Запас свободных денежных средств на балансе (отрицательный чистый долг) и положительный денежный поток позволяют говорить о высокой вероятности сохранения дивидендных выплат не ниже текущего уровня в ближайшие кварталы.

Распределение выручки по регионам:

Динамика цены акций:

Фин. показатели – темпы изменения:

| Выручка | $160 млрд. | +2.3% |

| EBITDA | $12.9 млрд. | -5.0% |

| Чистая прибыль | $5.0 млрд. | -31.5% |

| Чистый долг | - $9.5 млрд. |

Сравнение с сектором:

| Ford Motor (F US) | 0.17 | 1.6 | 6.9 | 6.8% | -0.8 |

| S&P 500 Automobiles & Components | 0.38 | 3.4 | 7.3 | 4.2% | 0.1 |

Дивидендные выплаты:

Приложение 7. HollyFrontier (HFC US)

HollyFrontier Corp. (HFC US) – нефтеперерабатывающая компания с производственными мощностями в штатах Вайоминг, Канзас, Юта, Нью-Мексико. География продаж ограничена США. Примерно половина выручки приходится на бензин, 30% - на дизельное топливо, остальное – на авиационный керосин и нефтепродукты. В последние годы компания заметно увеличила свободный денежный поток, но долговая нагрузка остается сравнительно высокой (хотя и ниже, чем в секторе в среднем), что пока не позволяет возобновить практику повышения дивидендов (размер дивидендов на акцию HFC не менялся с 2015 года).

Выручка и долговая нагрузка:

Динамика цены акций с начала года:

Фин. показатели, темпы изменения:

| Выручка | $17.7 млрд. | +24.3% |

| EBITDA | $1.9 млрд. | +50.3% |

| Чистая прибыль | $1.1 млрд. | +119% |

| Чистый долг | $1.2 млрд. | -32.7% |

Сравнение с сектором:

| HollyFrontier (HFC US) | 0.6 | 5.3 | 6.2 | 3.0% | 1.0 |

| S&P 500 Energy Sector | 1.4 | 8.0 | 15.2 | 4.0% | 1.3 |

Дивидендные выплаты: