Покупки валюты ЦБ для Минфина будут иметь ограниченный эффект для рубля в первом квартале

Во вторник, 15 января, ЦБ возобновил покупки валюты для Министерства финансов в рамках введенного в прошлом году бюджетного правила. Интервенции не проводились с 23 августа 2018 г., когда они были приостановлены на открытом рынке по решению регулятора.

С 15 января по 6 февраля Минфин приобретет валюту на 266 млрд руб. Объем не повлияет на динамику курса — это на 30% меньше среднего месячного объема покупок и лишь 4-5% от среднемесячного объема валютных торгов в прошлом году. Также немаловажно, что участники рынка учли возвращение Минфина на валютный рынок еще в декабре прошлого года. Тогда отложенные закупки анонсировала председатель ЦБ Эльвира Набиуллина на пресс-конференции по итогам заседания совета директоров регулятора.

Мы считаем, что у рубля есть хорошие шансы укрепиться до 65,5 за доллар до конца первого квартала. Последние 10 лет первый квартал традиционно был благоприятным для рубля в связи с сильным счетом текущих операций и незначительным объемом внешних выплат. В январе—марте, с учетом корректировок на внутригрупповое финансирование, внешние выплаты крупнейших компаний сократятся на 42% г/г, по данным ЦБ. Фундаментально, есть все факторы для укрепления рубля, однако уровень волатильности нефти, от которой зависит российская валюта, остается высоким. Отложенные в августе покупки и высокий уровень текущего счета в прошлом году способствовали заметной стабилизации ситуации с валютной ликвидностью. Сейчас она находится на благоприятном уровне, что снижает потенциальные риски в будущем.

В этом году Минфин на рынке может закупить вдвое больше валюты

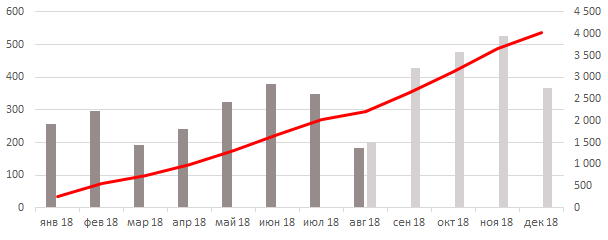

В прошлом году высокие цены на нефть позволили ЦБ по поручению Минфина приобрести валюту на 2,2 трлн рублей ($37 млрд) в рамках прямых покупок. Дополнительную валюту на 2 трлн рублей ($30 млрд) регулятор приобрел вне рынка. Операции были оформлены через баланс ЦБ как валютные обязательства перед Минфином. Отложенные покупки валюты частично были использованы для «выплат по внешним обязательствам, но значительная ее часть пошла на пополнение иностранных активов как банковской системы, так и корпоративного сектора», объяснял глава департамента денежно-кредитной политики ЦБ Алексей Заботкин.

По его словам, покупки валюты на 2 трлн рублей могут быть распределены на несколько лет. Это приведет к сокращению месячных покупок валюты по сравнению с плановыми значениями, и, соответственно, ограничит влияние на валютный и денежный рынок.

Окончательное решение по срокам будет во многом зависеть от санкций, динамики нефти и общей глобальной волатильности на рынке, говорила ранее председатель ЦБ Эльвира Набиуллина.

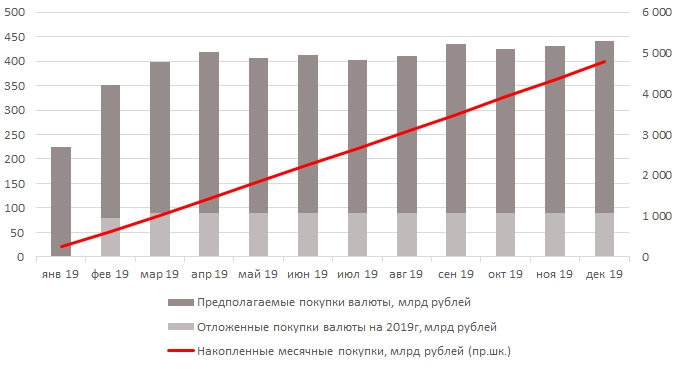

При умеренном консервативном подходе, с февраля (предполагаемая дата) отложенные покупки валюты могут распределить на два года. Если отложенные покупки начнутся с февраля, то месячный объем в этом году составит 90 млрд рублей ($1,4 млрд) и 84 млрд ($1,3 млрд) — в следующем.

При средней цене Юралс в $63-65 за барр. совокупный объем покупок валюты по итогам текущего года с учетом прогнозируемых нами отложенных покупок может достичь 4,8 трлн рублей ($71 млрд). Из них 3,8 трлн рублей придутся на прогнозируемые покупки, исходя из прогнозной стоимости нефти и дополнительных отложенных покупок на 980 млрд рублей на текущий год. При реализации нашего сценария по покупкам валюты на бирже, итоговый объем вдвое превысит покупки прошлого года. Консенсус-прогноз ведущих глобальных инвестбанков по цене на нефть Brent на этот год составляет порядка $65-67 за барр. против предыдущего прогноза в $70+ за барр.

Влияние покупок валюты на рынок в этом году

Мы считаем, предусмотренный консервативным сценарием объем покупок валюты будет существенным и может составить порядка 8-10% от среднемесячного объема валютных торгов против 5-7% в прошлом году. В то же время оценить их чистый эффект на рубль сложно, учитывая множество влияющих на курс факторов. Например, в прошлым году санкции против Русала стали основным фактором волатильности для рубля, спровоцировав массовое бегство нерезидентов из ОФЗ. Среди других — угроза второго раунда санкций против России в августе, общий отток инвестиций из развивающихся рынков на рынок США на фоне замедления глобальной экономики и агрессивного роста долларовых ставок, торговые войны и другие факторы.

Мы с большой уверенностью можем утверждать, что покупки валюты даже при благоприятном для рубля сценарии (дорогая нефть и умеренные санкции) ограничат потенциал его укрепления.Они будут удерживать российскую валюту в узком коридоре 64-67 рублей за доллар, так как ЦБ может усилить давление на рубль через отложенные покупки валюты для Минфина, увеличив тем самым месячный объем.

Многие из рисков прошлого года сохраняются и в текущем году, такие как финальное решение по санкциям против России в связи с применением химического оружия и торговые войны между США и Китаем. Однако, в отличие от прошлого года, в этом году они должны проявить себя скорее раньше, чем позже. Мы ожидаем, что возможные санкции против России будут иметь нейтральный эффект для рынка (без ограничения торговли на первичном рынке ОФЗ для нерезидентов и без блокировки валютных счетов российских коммерческих банков) и позитивный — в случае договоренностей между США и Китаем. Наш прогноз рубля на конец года составляет 67,5 рублей за доллар (средний курс около 66 рублей за доллар), в прошлом году средний курс пары USDRUB составил 63 рубля за доллар и 69,8 рублей за доллар на конец года.

Оценка покупки валюты для Минфина, млрд рублей