Мысленный эксперимент Ника Картера на тему «справедливого» запуска новой PoW-криптовалюты c предварительной продажей специализированных ASIC-майнеров, а не токенов.

Дисклеймер: Автор статьи заявляет об отсутствии интереса – личного или профессионального – к запуску новой криптовалюты, ни сейчас, ни в будущем. Эта статья является, по большей части, мысленным экспериментом; автор не имел в виду высказывание в поддержку какого бы то ни было определённого проекта. Кроме того, автор не рекомендует и не одобряет создания каких-либо новых криптовалют базового уровня.

Предисловие

Присутствие ASIC-майнеров в системах с proof-of-work всегда вызывало споры. В зрелом состоянии сети ASIC-майнинг повышает её безопасность (побуждая майнеров делать долгосрочную ставку на успех протокола), но на переходном этапе первый производитель ASIC-оборудования для протокола получает практически монопольное право на выпуск новых монет. Это может привести к существованию неформальной формы сеньоража – выпуска монет с дисконтом к их рыночной стоимости. Протоколы с частыми форками тоже подвержены этому риску; разработчики фактически могут определять PoW-функцию сети, что даёт им возможность монетизировать своё влияние на протокол. Это потенциально очень коварная форма коррупции, нивелирующая свойство «справедливости», которым известен PoW. Блокчейны с GPU-майнингом тоже обладают нежелательным свойством: их можно атаковать, арендовав на короткое время стандартное оборудование. Майнинг GPU-монет не требует долгосрочных вложений, поскольку оборудование можно использовать повторно и для других целей, его можно продать после использования либо изначально просто взять в аренду.

Осознавая эти проблемы, я начал думать о том, как мог бы происходить ASIC-запуск новой криптовалютной сети. Не потому, что я каким-то образом лично в этом заинтересован, просто мне интересно поразмышлять о возникающих компромиссах. Кульминацией моих настроений стал этот твит:

It's only a matter of time (<12 months) until we see a fair launch with an exotic PoW released by a dev team that has also made ASICs that work exclusively with that PoW. No details of the algorithm will be released until genesis block.

— nic carter (@nic__carter) May 9, 2018

@nic_carter: Это только вопрос времени. Не более чем через 12 месяцев мы должны увидеть справедливый запуск с экзотическим PoW от команды разработчиков, которая будет продавать также и специализированные ASIC для работы исключительно с этим протоколом. При этом никакой подробной информации об алгоритме не будет представлено до генезис-блока.

Примерно через месяц Obelisk (дочерняя компания Nebulous) анонсировала запуск коммерческой услуги, получившей название Launchpad, которая призвана облегчить запуск новых PoW-сетей за счёт использования готовых кастомных ASIC.

Я привёл здесь свой старый твит, чтобы показать, что уже давно об этом размышляю, а не пишу это из оппортунистических побуждений, желая оказать «моральную поддержку» какому-то конкретному проекту. Большая часть этой статьи была написана довольно давно, но я не спешил её доделывать, полагая, что тема PoW-запусков не слишком актуальна и едва ли привлечёт к себе большой интерес.

На самом деле со сроками я промахнулся – за 12 месяцев после твита, насколько мне известно, такого рода проектов не запускалось. Однако моё внимание привлекло то, что сегодня несколько команд уже рассматривают возможность подобных запусков. И тогда я решил, что мои мысли по этой теме могут быть кому-то полезны. Не в интересах какого-то конкретного проекта, но потому что это даёт нам интересную основу для оценки проблем, имеющих решающее значение для социальной масштабируемости и безопасности этих сетей, будь то Биткойн или другие PoW-блокчейны.

Если кто-то собирается запустить новый публичный блокчейн, то я твёрдо уверен, что PoW без премайнинга – лучший способ это сделать по ряду причин, о которых я расскажу позже в этой статье. При этом GPU-запуск, на мой взгляд, становится всё более сложной и рискованной задачей. Я не могу остановить кого-то, кто решил запустить собственный блокчейн. Но я думаю, что тщательный анализ неизбежных компромиссов может побудить разработчиков подойти к этому вопросу более ответственно или по крайней мере исследовать другие части области дизайна протоколов.

Я понимаю, что кого-то может разочаровать сам факт того, что я рассуждаю о том, как можно запустить ещё один базовый блокчейн. В этом случае я бы порекомендовал просто закрыть эту статью без каких-то сожалений. Поясню только, что, хоть я и считаю, что существования Биткойна, вероятно, вполне достаточно, если говорить о негосударственных деньгах, это не значит, что я хочу навсегда исключить возможность появления какого-то другого PoW-блокчейна. Я не вижу, зачем нам может понадобиться ещё один такой блокчейн сейчас, но мне трудно поверить, что Биткойн является одновременно первым и последним жизнеспособным блокчейном во веки веков. И я не боюсь конкуренции. Я считаю, что Биткойн обладает своими уникальными достоинствами, и запуски меньших сетей не составляют ему конкуренцию и уж точно не делают его хуже. Поскольку для меня появление в какой-то момент ещё одного заметного PoW-блокчейна вполне очевидно, стоит заранее подумать об оптимальных способах их запуска.

Ещё раз, чтобы полностью исключить недопонимание или двусмысленность: я не поддерживаю запуск какого-то конкретного проекта или койна, как и новые PoW-запуски в целом. На самом деле я вообще далёк от того, чтобы поощрять кого-то к созданию нового блокчейна – как правило, это дорого или нецелесообразно и оборачивается очередной «Потёмкинской деревней«. Но при этом я не исключаю потенциального существования нового блокчейна когда-то в будущем.

Введение

Новые криптовалюты сталкиваются со странным парадоксом: им, как правило, необходим некий авторитетный субъект, который возглавит разработку, будет управлять процессом запуска и координировать разработку в течение самого раннего и самого важного для становления проекта периода. Обычно для создания развитого дифференцированного протокола нужны значительные стартовые инвестиции в исследования и разработку. Всё это, как правило, требует организационных и финансовых усилий одного субъекта.

При этом, конечно, явная корпоративная поддержка (или более тонкая модель типа «давайте притворимся, что никакой дёргающей за ниточки организации нет») является критически важной точкой централизации. Это означает, что у противников есть очевидные кнопки, на которые они могут давить, если протокол становится слишком большим или прорывным. Собственно, любой враждебно настроенный по отношению к сети человек или группа лиц будет иметь все возможности мешать её развитию. Кроме того, эти административные субъекты часто оставляют за собой не только значительную часть от общего объёма эмиссии, но и особые полномочия в принятии решений, права на торговые марки и право вето в отношении будущих направлений развития. Как в цитате из Энгельса об «увядающем государстве» как о конечном результате социалистической утопии, декларируемый «путь к децентрализации» в монетарных протоколах на поверку оказывается скорее чисто риторическим приёмом.

Чтобы по-настоящему взять на себя обязательство отказаться от власти, основатели этих проектов должны быть готовы работать в условиях жёсткой экономии и вероятной нерелевантности своих усилий. Иногда говорят, что лучшей идеей Сатоши, помимо создания Биткойна, было покинуть проект. К сожалению, с тех пор практически никто из создателей криптовалютных систем не последовал его примеру, предпочтя корысть и стремление присоединиться к мировой финансовой элите в лице своих старших коллег – управляющих центральными банками.

За эти годы было опробовано множество моделей финансирования протоколов: премайн BitcoinTalk, более изощрённая схема ICO, вознаграждение основателям, завуалированный премайн с публикацией уайтпэйпер задним числом, инстамайн и объединённый форк. Пуристы скажут, что ничто другое, кроме справедливого PoW-запуска (гарантирующего отсутствие сеньоража даже для разработчиков), не может обеспечить команде основателей легитимность, достаточную для создания всемирного протокола.

В этом утверждении есть смысл: если мир переключится на нейтральный криптовалютный протокол, то крайне маловероятно, что будущие покупатели койна сочтут приемлемым обогащать фаундеров, бесплатно забронировавших для себя двадцать или более процентов этой глобальной валюты. Сеньораж и, в более общем смысле, отчётливое ощущение несправедливости, или даже обмана, оставляют после себя особенно неприятный привкус. Скорее это, а не какие-то технические недостатки, на мой взгляд, и станет причиной гибели большинства из этих модных и поддерживаемых венчурным капиталом протоколов базового уровня с большой пропускной способностью. Это не просто очередные стартапы, а попытки создать денежные системы, конкурирующие за доверие пользователей, нейтральность, а также в области институциональной стабильности и справедливости. Частный капитал сконцентрирован в руках немногих и распределяется несправедливо, но вам не приходится использовать акции Uber, чтобы купить хлеб. Когда же речь идёт о чём-то столь же важном, как деньги, то справедливость имеет решающее значение. Глубоко несправедливый запуск сродни неустранимому уродливому миазму, отравляющему как сам проект, так и восприятие его извне.

Особая привлекательность запуска c proof-of-work заключается не только в уровне распределённости, достигаемом благодаря возможности майнинга в домашних условиях (хотя это мощное и недооценённое свойство). Нет, самая важная особенность справедливого PoW-запуска заключается в том, что в этой модели невозможно приобрести монеты по ставке ниже рыночной. Вы можете либо купить их на рынке, либо получить в обмен на затраченную электроэнергию; ни у кого нет права на инсайдерскую сделку. Сравните это с премайнингом ERC20-токенов командой разработчиков, которая затем в течение нескольких лет постепенно сбрасывает свои токены на рынок. Внешне это можно преподнести как то же самое PoW. Но это не так, потому что эта команда получила все свои токены за $0. Это было бы хоть как-то похоже на PoW-запуск, если бы разработчики проекта взяли деньги, вырученные с продажи своих монет, и сожгли их.

Конечно, недостаток «справедливого запуска», заключается в том, что сеть сложно монетизировать, особенно на ранних этапах. Хорошо, если разработчики готовы работать из идеалистических или альтруистических соображений. Биткойн, приобретя системное значение, в итоге сумел привлечь и патронов. Сегодня богатая и разнообразная группа патронов субсидирует работу десятков разработчиков Bitcoin Core, обеспечивающих бесперебойную работу сети и долгосрочное развитие инфраструктуры. Это, пожалуй, идеальная модель, но у Биткойна есть ряд весомых преимуществ: он появился первым, играет критически значимую роль для всей отрасли и за ним не стоит венчурных инвесторов, с которыми приходилось бы считаться. Сегодня любая новая криптовалюта изо всех сил пытается выделиться из числа прочих. Получить достаточный для обретения долгосрочной жизнеспособности импульс за счёт патронажа или пожертвований – непростая задача. И на стадии первоначальных исследований и разработки практически невозможно привлечь финансирование без продажи в той или иной форме будущих прав на токены протокола. Здесь многие могут указать на пример Grin. Приняв довольно анахроничное решение в пользу справедливого PoW-запуска, ориентированного на GPU-майнинг, Grin в результате столкнулся со сложностями в монетизации. Поток пожертвований до сих пор был довольно скудным. Для многих это поучительная история.

Разумеется, те, кто самодовольно высмеивает слабые места модели справедливого запуска, зачастую имеют намерение прорекламировать собственные модели запуска. И пусть тот, кто без премайна, первым бросит в них камень. Даже при всех проблемах с финансированием, шансы Grin на то, чтобы стать значимым монетарным активом, не обременены нарушением законодательства о ценных бумагах, риском ареста основателя или разочарованием сообщества, которому венчурные капиталисты при каждом удобном случае сбрасывают свои токены (если не верите мне, почитайте документацию криптофондов по привлечению средств в части стратегий токенов). Все эти фразы насчёт низкого «времени до ликвидности» следует понимать как

«Мы планируем закрыть свою позицию по токену на публичных торгах, потому что хотим обеспечить себе безрисковый доход и сбросить этот актив как можно быстрее».

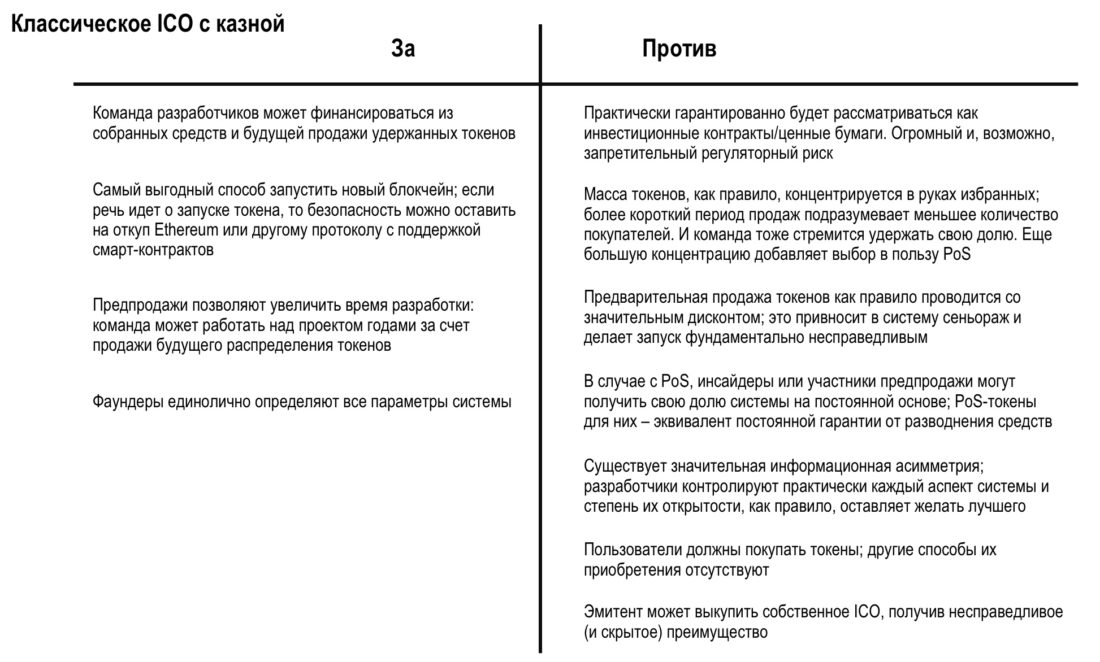

ICO, чья эра датируется 2014–2018 гг., были, по большей части, катастрофическим финансовым инструментом. Я никогда не встречал ICO, которое показалось бы мне проведённым ответственно и для людей. Как только их ограничили в возможности привлекать средства частных инвесторов, они утратили своё единственное преимущество: широкое и свободное распределение (заметьте, что при PoW-запуске это подразумевается по умолчанию). Проблемы с ICO, особенно с теми, что делают выбор в пользу авторитарной proof-of-stake-модели (вместо PoW на первых этапах, так мудро выбранного Эфириумом), многочисленны:

- Инсайдеры могут выкупить токены на собственном краудсейле и таким образом тайно получить сколь угодно высокую долю эмиссии бесплатно (поскольку они также могут собирать средства, выделенные для краудсейла);

- Покупатели могут получать токены по сколь угодно низким ценам, поскольку они создаются не дорогостоящим способом через алгоритм proof-of-work, а просто из ничего. Таким образом, закрытые раунды, предшествующие публичным продажам, зачастую представляют собой чистейший сеньораж;

- Токены часто оказываются странным сочетанием неформального инвестиционного контракта и игровых монет, используемых для получения доступа к сетевым ресурсам. В результате спекуляции вытесняют использование по назначению, и это приводит к появлению чрезвычайно запутанных теорий о накоплении стоимости;

- Токены, проданные публике (прямо или косвенно, как в случае с Telegram), очень напоминают инвестиционные контракты в наиболее разумных юрисдикциях, и в результате эмитенты подпадают под действие законов о ценных бумагах, нравится им это или нет;

- Эмитенты, сохраняющие за собой большую долю предложения токенов, как правило, сохраняют и авторитет в сети, особенно в proof-of-stake-модели. Это затрудняет движение к децентрализации власти, поскольку эмитенты, как правило, сопротивляются сокращению своей доли в сети;

- Ранние покровители могут получать непропорционально большие доли от объёма эмиссии, в сущности, бесплатно, а затем удерживать их без-каких-либо накладных расходов на постоянной основе, если сеть следует PoS-модели. Это потенциально уменьшает дисперсию токенов, поскольку PoS-майнеры не вынуждены продавать свои монеты. В PoW-протоколах, напротив, майнеры вынуждены постоянно тратить токены и инвестировать средства для сохранения пропорциональной власти в сети. Тогда как в PoS сохранение своей доли – это просто вопрос стоимости поддержания работоспособного сервера.

Главный мой аргумент заключается в следующем: основная проблема в управлении новым денежным товаром является не технической. Конечно, ваш блокчейн должен иметь веские технические преимущества. Но в конечном итоге сложность заключается в том, чтобы преодолеть «стену безразличия». Изначально никому нет дела до вашей системы. В будущем для поддержания уже зрелого проекта вам понадобятся десятки, а может быть, и сотни миллионов людей. Если вы предоставите ранним инвесторам доступ к значительной части объёма эмиссии со скидкой, а затем дадите им мощные гарантии против размытия капитала (при этом ожидая, что будущие пользователи будут использовать вашу сеть в качестве оборотного капитала и терпимо отнесутся к некоторому размытию, фактически субсидируя пассивную позицию ранних покупателей), то вы рискуете создать явно несправедливую систему, в которой победители заведомо определены произвольной предысторией сети.

Привлечение хоть кого-то в такую сеть представляется мне чрезвычайно маловероятным. Почему будущие пользователи должны выбрать ваш блокчейн, а не эквивалентную сеть со справедливым запуском и распределением, в которой каждый владелец койнов получил их за какую-то реальную работу, а не просто за счёт близости к команде основателей?

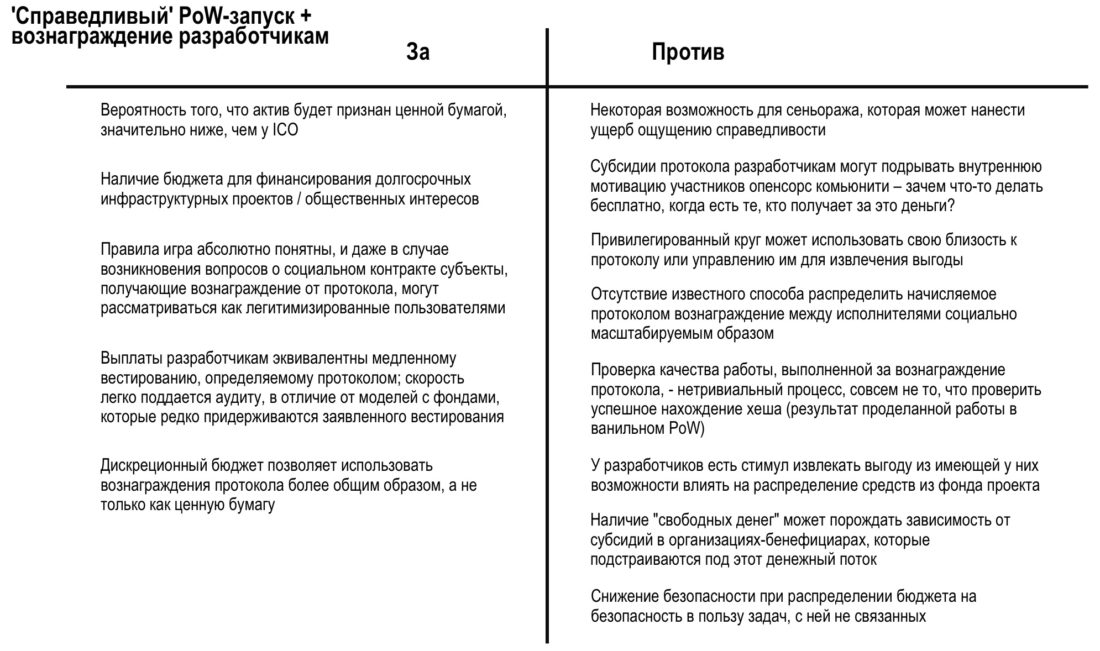

Однако у моделей ICO, премайна и койнов с отчислениями в адрес фаундеров есть важное преимущество: возможность субсидировать работу над протоколом даже до его запуска. Если наивно предположить, что в последний год запущены ещё не все криптовалютные протоколы, какие когда-либо будут существовать, то можно сказать даже, что субсидирование работы над протоколом до его запуска является желательным свойством. Так возможно ли при запуске койна сочетать желаемые свойства из разных подходов, избежав при этом худших из них? Я думаю, что можно. Давайте рассмотрим три популярные модели:

Определённо, у этого примера больше «за», чем «против». В США продажа прав на криптовалюту, особенно широкой публике, кажется, не в чести у регуляторов по ценным бумагам. Так не рекомендуется делать. Кроме того, предоставление ранним покровителям или крупным держателям постоянных недорогих в реализации гарантий против размытия капитала сокращает дисперсию токенов, ограничивая их распространение. Благодаря прозрачности блокчейнов, мы имеем об этом довольно хорошее представление. (Мне бы хотелось увидеть серьёзную исследовательскую работу, посвящённую сравнению дисперсии распространения токенов в PoS- и PoW-сетях.)

Определённо, у этого примера больше «за», чем «против». В США продажа прав на криптовалюту, особенно широкой публике, кажется, не в чести у регуляторов по ценным бумагам. Так не рекомендуется делать. Кроме того, предоставление ранним покровителям или крупным держателям постоянных недорогих в реализации гарантий против размытия капитала сокращает дисперсию токенов, ограничивая их распространение. Благодаря прозрачности блокчейнов, мы имеем об этом довольно хорошее представление. (Мне бы хотелось увидеть серьёзную исследовательскую работу, посвящённую сравнению дисперсии распространения токенов в PoS- и PoW-сетях.)

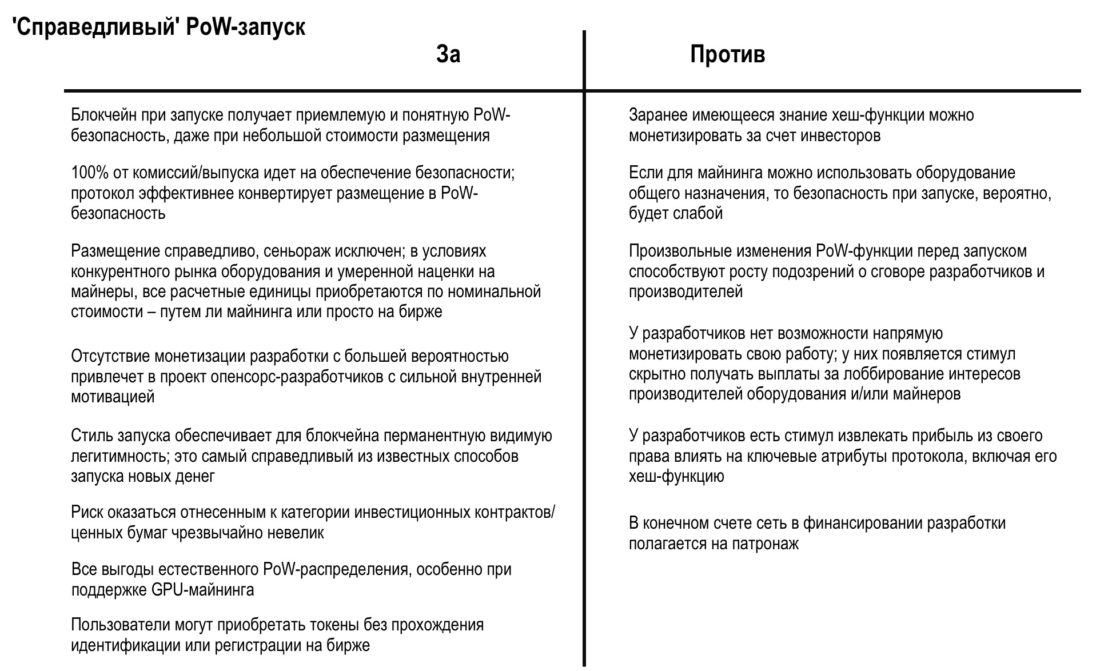

Классика. Модель, используемая в Bitcoin, Litecoin, Monero и Grin. Разумный подход, но сложный для поддержки при запуске и полагающийся на финансирование сообщества либо патронаж в текущей поддержке. Очень эффективный и приспособленный к выживанию, если вы сможете справиться с сопутствующими сложностями, однако требующий огромной вовлечённости со стороны комьюнити в том, чтобы набрать обороты. Похоже, что со временем такой подход становится всё менее и менее жизнеспособным, особенно с учётом роста ставок в финансовом отношении. По-моему, стоит ожидать, что практически любой GPU-запуск сегодня будет подвержен риску того, что инсайдеры, обладающие знанием о том, как работает алгоритм, тайно создадут ASIC-майнеры для него.

Классика. Модель, используемая в Bitcoin, Litecoin, Monero и Grin. Разумный подход, но сложный для поддержки при запуске и полагающийся на финансирование сообщества либо патронаж в текущей поддержке. Очень эффективный и приспособленный к выживанию, если вы сможете справиться с сопутствующими сложностями, однако требующий огромной вовлечённости со стороны комьюнити в том, чтобы набрать обороты. Похоже, что со временем такой подход становится всё менее и менее жизнеспособным, особенно с учётом роста ставок в финансовом отношении. По-моему, стоит ожидать, что практически любой GPU-запуск сегодня будет подвержен риску того, что инсайдеры, обладающие знанием о том, как работает алгоритм, тайно создадут ASIC-майнеры для него.

Эта гибридная модель впервые была применена в Zcash. В сущности, она представляет собой эквивалент полномочного премайна. Она лучше уравновешивает стимулы участников, чем чистый премайн, поскольку предварительно распределённые отчисления заблокированы в течение нескольких лет. Тем не менее, у этого предложения тоже есть свои проблемы: в случае Zcash, разногласия вызвал вопрос о том, должен ли администратор получать дополнительное вознаграждение, гарантируемое ему на уровне протокола. Кран сеньоража очень трудно отключить, когда он уже активен.

Эта гибридная модель впервые была применена в Zcash. В сущности, она представляет собой эквивалент полномочного премайна. Она лучше уравновешивает стимулы участников, чем чистый премайн, поскольку предварительно распределённые отчисления заблокированы в течение нескольких лет. Тем не менее, у этого предложения тоже есть свои проблемы: в случае Zcash, разногласия вызвал вопрос о том, должен ли администратор получать дополнительное вознаграждение, гарантируемое ему на уровне протокола. Кран сеньоража очень трудно отключить, когда он уже активен.

Здесь вы можете удивиться, почему я не агитирую просто за справедливый запуск с ванильным PoW. Если судить по этому разделу, превосходство такого подхода представляется вполне явным. Но и у него есть свои проблемы. Я думаю, стоит быть реалистами в отношении GPU PoW-запусков. Давайте взглянем на пару недавних исследований по теме.

Почему справедливые запуски с GPU, вероятно, являются, пережитком прошлого

Я довольно внимательно следил за запуском Grin и должен признать, что это было похоже на последнюю ностальгическую вылазку в предыдущую эпоху. Глядя за тем, как развиваются события, я ощутил тоску почти прустовского толка. Как будто макнул печеньку в чай и перенёсся обратно в старые добрые времена PoW-запусков, в 2012–2014 годы.

Слухи о «100 миллионах долларов венчурного капитала на счетах офшорной компании» были преувеличены, но запуск определённо был проблематичным. Изначально надеясь сохранять ASIC-устойчивость на постоянной основе, разработчики в итоге выбрали более прагматичный подход, предусматривающий плавный переход к доминированию ASIC-майнинга, но с надеждой на более широкое распространение GPU-майнинга на ранних этапах. В Grin был период GPU-майнинга, однако некоторые майнеры теперь говорят мне, что ASIC – или, по крайней мере, другое более эффективное оборудование (FPGA) – начали захватывать значительную долю в общем хешрейте сети с некоторым опережением желаемого графика. Это не то чтобы провал идеи, однако это может служить иллюстрацией колоссальной сложности, по определению присущей ASIC-сопротивлению.

Вы создаёте для большого числа людей огромный финансовый стимул к тому, чтобы предугадать изменения в PoW-алгоритме либо лоббировать принятие желаемого решения внутри сообщества разработчиков. Разработчики Grin проявили некоторую нерешительность в отношении конечной модели для PoW (дискуссия была, конечно, довольно напряжённой), и эта неопределённость вызвала немало зубовного скрежета и попыток лоббирования своих интересов. В целом, ресурсы расходовались бы намного эффективнее, если бы их не приходилось выделять на лоббирование предпочтительной хеш-функции среди разработчиков. В конечном счёте разработчики проявили максимальную осторожность и создали блокчейн, изначально устойчивый к ASIC, однако не смогли остановить этот поток. Они не выбрали ASIC изначально, так как наивно надеялись на то, что GPU будут доминировать на раннем этапе развития Grin (и из-за сложности координирования этой модели распределённой, не корпоративной, командой), однако ASIC (или, по крайней мере, FPGA) всё равно появились в сети.

Большинство устойчивых к ASIC сетей сталкиваются с теми же проблемами. Они фактически создают огромный финансовый стимул для команд к созданию FGPA или ASIC и тайному их применению в надежде, что их не обнаружат. Су Чжу (Su Zhu) хорошо выразил это здесь:

Every coin which is targeting GPU-mining is being stealth FPGA-mined at the very least, if not ASIC-mined already.

There is some analogy here to exchanges w/ speedbumps vs HFT. The speedbumps mean the game theory is more complex, but in the end fastest players still win.

— Su Zhu (@zhusu) December 26, 2019

@zhusu: В каждом койне с GPU-майнингом присутствует скрытый майнинг, как минимум, на FPGA, если не на ASIC. Здесь можно провести аналогию с биржами, ограничивающими возможности для высокочастотного трейдинга. Вводимые ими ограничения скорости показывают, что теория игр не так проста, но в итоге выигрывают всегда самые быстрые игроки.

Логично предположить, что будущие команды извлекут из этого урок и скрепя сердце будут выпускать алгоритмы сразу с расчётом на ASIC-майнинг.

Предложение

После такого долгого вступления я, наконец, поделюсь своей идеей. Для начала давайте вспомним, что нам на самом деле хотелось бы оптимизировать:

- Мы хотели бы ограничить сеньораж; то есть мы хотим, чтобы практически каждый участник имел возможность получать токены по рыночной стоимости, может быть, с относительно небольшими исключениями из этого правила;

- Мы хотим, чтобы период распределения был максимально продолжительным;

- Если ранняя поддержка сети даёт какое-то преимущество, то оно должно быть временным и со временем уменьшаться;

- Занятие влиятельной, полномочной позиции в системе должно быть дорогостоящим, продление сроков такого влияния не должно быть бесплатным;

- Положение раннего покровителя сети само по себе не должно давать постоянной особой защиты против размытия капитала;

- Мы хотим, чтобы система работала в соответствии с действующим законодательством США в области ценных бумаг, то есть мы хотим разделить инвестиционный договор и выпускаемый протоколом актив;

- Мы хотим, чтобы сеть была защищена (с криптоэкономической точки зрения) с самого момента релиза;

- Мы хотим, чтобы команда фаундеров имела возможность сознательно отказаться от своих полномочий и минимизировать собственное влияние на сеть;

- Мы хотим внушать ощущение справедливости сети и минимизировать информационную асимметрию, возникающую при её запуске.

Я считаю, что практически все эти качества могут быть достигнуты в модели, которая ещё не была опробована ранее:

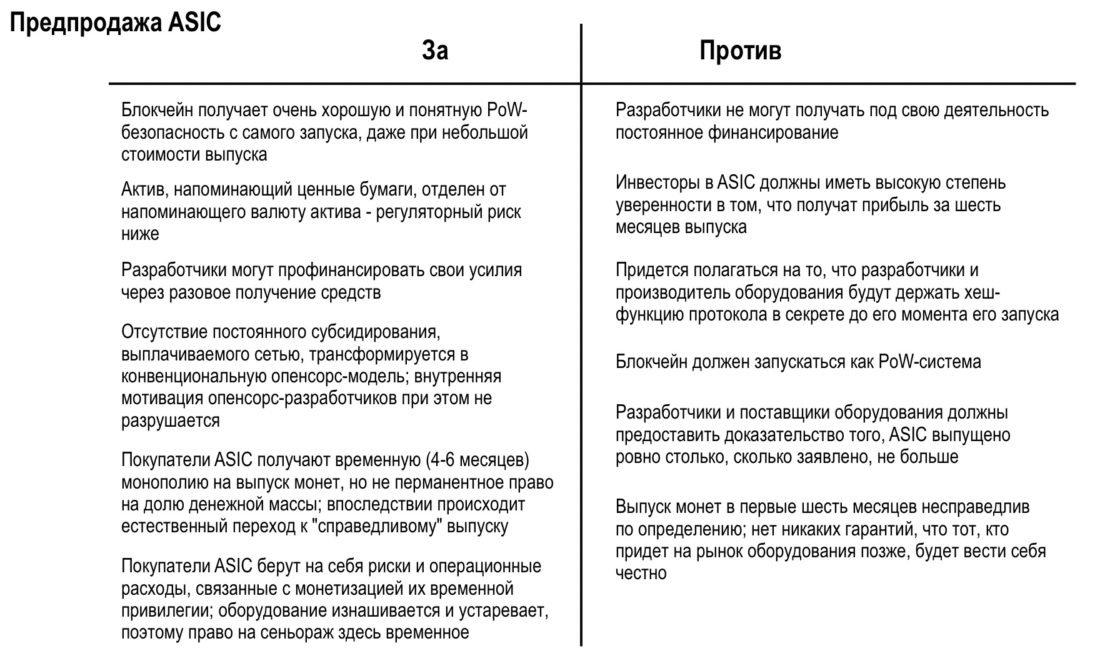

Модель предпродажи ASIC

Основная идея:

Давайте рассмотрим плюсы и минусы такой модели.

Я думаю, что основные преимущества модели с предпродажей ASIC-майнеров заключаются в следующем:

Я думаю, что основные преимущества модели с предпродажей ASIC-майнеров заключаются в следующем:

Безопасность ASIC-уровня с момента запуска сети

Это большое преимущество перед справедливым PoW-запуском с GPU. По мере того как мы больше узнаём о модели безопасности PoW, становится ясно, что все сети, кроме самых крупных блокчейнов с GPU-майнингом, попросту небезопасны. Ethereum, вероятно, является исключением, поскольку в его майнинге занята настолько большая доля существующих графических процессоров, что продать или сдать в аренду такое количество GPU, чтобы это представляло существенную угрозу сети, практически невозможно. Помимо фундаментальной сложности с получением достаточной хеширующей мощности, это означает также, что успешная атака на Ethereum приведёт к существенному снижению стоимости GPU во всём мире, что тоже является сильным сдерживающим фактором для любого злоумышленника при рассмотрении возможности атаки такого рода. Впрочем, за исключением Ethereum, подавляющее большинство койнов с GPU-майнингом подвержены риску атаки на сеть с использованием взятого в аренду оборудования, и мы видели множество тому примеров. Если вы считаете, что использование специализированного оборудования для майнинга повышает безопасность сети, то вы предпочтёте модель с ASIC-майнингом. Такой подход обеспечивает вам железобетонную защиту с момента выпуска генезис-блока.

Элемент, напоминающий инвестиционные контракты, надёжно отделён от реальных койнов

В случае ICO у вас есть токены, которые предварительно продаются покупателям. Если они понимаются как инвестиционные контракты или ценные бумаги, это потенциально компрометирует весь объём эмиссии токенов и ограничивает их обращение на биржах. Есть мнение, что к инвестиционным контрактам относятся только права на будущие токены, а сами токены инвестиционными контрактами не являются. По этой логике ETH в предварительной продаже, как полагают, является предметом инвестиционного контракта, тогда как непогашенные единицы ETH при уже функционирующем блокчейне не являются ценными бумагами. Я не очень понимаю такое разделение и нахожу его по меньшей мере вымученным. На мой взгляд, проще и понятнее будет полностью отделить одно от другого.

В случае предварительной продажи ASIC вы очень чётко отделяете инвестиционный контракт от самих монет. Если что-то здесь и напоминает ценные бумаги, то это продаваемые инвесторам ASIC-майнеры (хотя, как уже отмечалось, вполне возможно, что к ценным бумагам нельзя отнести и их, поскольку конечные пользователи должны самостоятельно управлять ими и питать электричеством, что противоречит критерию Хоуи о прибыли, получаемой за счёт действий третьих лиц). То, что сами токены не принадлежат к ценным бумагам, на мой взгляд, совершенно очевидно, поскольку они выпускаются протоколом как при обычном справедливом запуске. Я думаю, у нас есть достаточно свидетельств того, что токены со справедливым PoW-запуском SEC не классифицирует как ценные бумаги. Это даёт потенциальным пользователям уверенность в том, что торговля активом не будет внезапно ограничена регулятором до круга площадок, аккредитованных для торговли токенами-акциями, и в этом состоит одно из самых больших достоинств модели.

PoW-распределение токенов + финансирование разработки в ограниченном объёме

Преимущества PoW-распределения пока ещё не задокументированы подробно, но в моём понимании вполне очевидно, что оно обеспечивает наилучшую дисперсию объёма предложения токенов. От ванильного PoW-запуска эта модель выгодно отличается тем, что даёт авторам проекта возможность получить финансирование для исследования и разработки, а также покрытия административных расходов, возникающих при запуске нового блокчейна. И всё это без нарушения законодательства о ценных бумагах. Довольно клёво.

Произвольная длительность периода распределения

Многие уже обращали внимание на то, что при распределении новых денег, фактор случайности во времени распределения порождает произвольность, которая ограничивает дисперсию валюты. Другими словами, короткий период выпуска – а некоторые ICO проводились за считанные минуты – гарантирует высокую концентрацию предложения монет. Более длительный период выпуска даёт возможность получить свои токены большему числу людей. Отчасти именно этим пониманием объясняется годовая продолжительность ICO EOS, что было довольно умной идеей (если не обращать внимания на факт постоянного оттока средств с кошельков для краудсейла, послуживший основой для конспирологической теории о рециркуляции собранных средств обратно в ICO). Если вдуматься, годовой токенсейл EOS в чём-то напоминал PoW-запуск (за тем исключением, что участвовавшие в нём токены не были сожжены). Proof-of-work обеспечивает расширенную фазу свободного распределения, хотя постепенное сокращение вознаграждения за блоки означает, что большая часть монет выпускается на ранних этапах. Эмиссия Биткойна продлится больше 100 лет, но более 80% монет добыто уже сейчас.

Сравнивая PoW-запуск со стандартным ICO, совершенно очевидно, что неограниченный доступ к новому ICO невозможен. Tezos уже сталкивался с этой проблемой, с краудсейлом, проведённым без каких-либо KYC-процедур, и последующей принудительной идентификацией вкладчиков, необходимой, чтобы разблокировать приобретённые токены. Я полагаю, что и все последующие ICO (насколько они вообще ещё будут проводиться) последуют этому примеру. Отличие PoW заключается в том, что вы получаете токены от протокола. Хотя поставщики ASIC-оборудования могут запросить личные данные покупателей, в целом, майнинг является намного менее контролируемой средой, нежели ICO или краудсейлы. Добавьте к этому ещё тот факт, что электричество глобально намного более доступно, чем доступ к рынкам капитала, и PoW будет выглядеть ещё привлекательнее. Протокол, в течение долгого времени продающий монеты в обмен на электричество, – это чрезвычайно мощное средство распространения актива среди глобальной аудитории. До сих пор никто ещё не придумал лучшего способа.

Правила игры очень понятны

Одна из самых больших проблем с PoW-блокчейнами в наши дни – это неопределённость, особенно в том, что касается изменения хеш-функций. Там, где есть двусмысленность, неопределённость, возникают споры, лоббирование и возможность для разработчиков воспользоваться своим привилегированным статусом в системе. Как правило, это оказывает губительное влияние, снижая социальную масштабируемость, а также уровень доверия к системе. Если обнаружится, что небольшая группа людей злоупотребляет особым доступом к протоколу в корыстных интересах, то доверие к системе будет поставлено под угрозу. Одна из альтернатив заключается в том, чтобы просто настроить PoW-функцию и взять на себя обязательство никогда её не изменять (то есть, по сути, вариант Биткойна; вот почему, кстати, Биткойну ни в коем случае не следует изменять свой PoW-алгоритм, если только не произойдёт нечто поистине катастрофическое). Вот что нужно для реализации этой модели. Никаких дебатов, никакого лоббирования, никакой скрытой эксплуатации.

Начальное преимущество со временем обесценивается, обеспечивая системе естественную дисперсию

В отличие, например, от PoS-токена с предпродажей, начальный баланс сил в системе с ASIC-запуском со временем существенно изменяется. Первоначально немногие избранные обладают практически монопольными правами на выпускаемые токены. Но это преимущество ограничено во времени, и появление новых моделей ASIC – или даже просто амортизация старого оборудования – разрушают его. Я хочу подчеркнуть, что считаю это полезным свойством. Слишком большая власть, предоставляемая ранним интересантам сети, плюс возможность сохранить эту власть бесплатно и навсегда, – это вредная особенность, способствующая вырождению сети. Это в значительной степени препятствует рассеиванию пользовательской базы. PoW здесь полезен. Он стимулирует постоянные продажи со стороны майнеров, нивелируя привилегию близости к протоколу. Чего никак нельзя сказать о стейкинге, или PoS-майнинге. Хотя в случае с ASIC-запуском у нас появляется небольшая привилегированная группа на раннем этапе, впоследствии её преимущество быстро обесценивается.

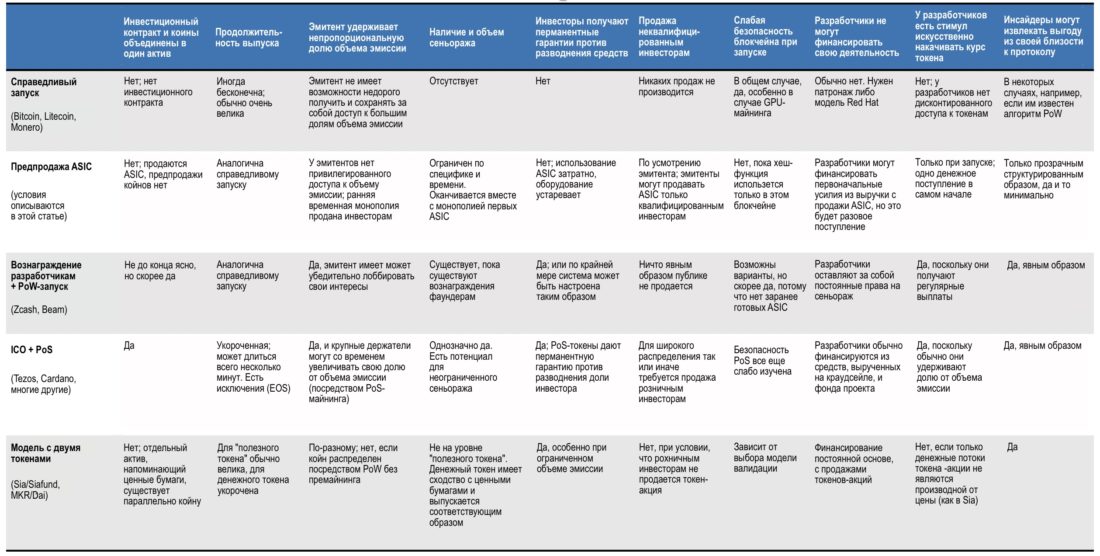

Давайте теперь объединим всё сказанное выше в одну большую таблицу, чтобы наглядно сравнить альтернативные методы запуска сети.

Хотя я думаю, что это интересная и привлекательная модель для запуска новой сети, безусловно, к ней ещё остаётся несколько открытых вопросов, тем более при отсутствии примеров практической её реализации. Вот некоторые из моих вопросов:

Хотя я думаю, что это интересная и привлекательная модель для запуска новой сети, безусловно, к ней ещё остаётся несколько открытых вопросов, тем более при отсутствии примеров практической её реализации. Вот некоторые из моих вопросов:

- Возможно ли получить с продажи ASIC достаточную маржу, чтобы это было прибыльным предприятием?

- Какова форма кривой предложения, при которой временная монополия на него будет восприниматься будущими пользователями как приемлемая?

- Как покупатели ASIC могут быть уверены в том, что не было создано дополнительных ASIC-майнеров?

- Может ли быть достаточно однократного финансирования для запуска бизнеса по разработке протокола с открытым кодом?

- Не исключает ли ограничение сеньоража возможность создания денежного актива?

- Приравнивается ли в данном случае ASIC-оборудование к инвестиционным контрактам/ценным бумагам?

- Возможно ли построить цепочку поставок ASIC, которая бы не концентрировалась на одной или двух организациях, получающих односторонний контроль над производством оборудования?

Как вы считаете? Стоит попробовать или это бессмысленная трата времени? Было бы интересно узнать ваши аргументированные суждения по этому поводу. На мой взгляд, методы запуска блокчейн-сетей обычно освещаются недостаточно, и я надеюсь, что этот пост сможет положить начало некоторому обсуждению, независимо от того, будет ли сама предлагаемая модель признана жизнеспособной или нет.

Возражения

Здесь я рассмотрю некоторые возражения против предлагаемой мной модели ASIC-запуска криптовалютной сети.

Если применить эту модель к Биткойну, то за шесть месяцев майнинга было бы добыто 1,3 млн BTC. Это чрезмерно большая доля от общего объёма эмиссии

Форму кривой предложения можно настраивать по своему усмотрению, чтобы выделить для монополистов в эти первые 4–6 месяцев произвольную долю от объёма эмиссии. Можно рассчитать кривую таким образом, чтобы они получили 0,1% от общего объёма эмиссии или 99,5%. Я думаю, что эмитент, вероятнее всего, установит целевое значение на уровне 5–10% от общей эмиссии, но это, конечно, только предположение.

Почему вы ожидаете, что преимущество от использования начальной партии ASIC продлится 4–6 месяцев? Почему оно не будет длиться дольше, обеспечивая покупателям первых ASIC постоянное преимущество?

Если капитализация протокола окажется относительно значимой, то производители ASIC-майнеров неминуемо начнут выпуск новых моделей для работы с ним. Из общения со знакомыми производителями ASIC я знаю, что минимальный период, необходимый для создания полезного ASIC-майнера под новый криптовалютный алгоритм, составляет около четырёх месяцев, хотя мне было бы интересно услышать дополнительные экспертные суждения на этот счёт. FPGA в этом примере было бы недостаточно, потому что наличие ASIC на начальном этапе устанавливает довольно высокую планку с точки зрения конкурирующего оборудования. В любом случае результат один: я ожидаю, что первые майнеры столкнутся с конкуренцией не позднее чем через шесть месяцев.

ASIC в этом примере на самом деле не могут приравниваться к ценным бумагам

Это не совсем возражение, но я всё равно хотел его отдельно оговорить. Я признаю, что не знаю точного ответа на этот вопрос. Определённо, к покупке ASIC вам нужно добавить собственные усилия по их подключению и обслуживанию (не говоря об электроэнергии), так что их ценность не зависит исключительно от усилий третьей стороны. Я только высказываю предположение, что ASIC в этой модели запуска сети, в принципе, могут напоминать инвестиционный контракт. Я не юрист, это не юридическая консультация. В любом случае, если ASIC здесь не могут приравниваться к ценным бумагам, то предлагаемая модель запуска от этого только выигрывает. Помните, мы стараемся не подпадать под действие законов о ценных бумагах.

Эмитенты отдают всю власть в руки производителей ASIC, которые могут создать дополнительное оборудование и через это скомпрометировать модель запуска

Такой риск, безусловно, существует, поэтому производители ASIC должны быть связаны контрактными обязательствами либо обладать исключительным доверием со стороны команды-эмитента токена. Риск состоит в том, что они тайно изготовят слишком большое количество ASIC. Существуют потенциальные способы снизить такую вероятность. Я не слишком глубоко занимался этим вопросом, но мне кажется, что команда проекта могла бы добавить протокол наподобие Google Authenticator, посредством которого они в течение первых нескольких месяцев будут передавать майнерам шифротекст, который те должны будут включать в coinbase-выходы, и это будет гарантировать, что блоки формируются только на авторизованном оборудовании. Я не уверен в этом. Возможно, кто-то умнее меня мог бы предложить лучший способ гарантировать майнинг только на авторизованных ASIC.

Нам не нужно больше блокчейнов. Хватит объяснять людям, как выпускать новые криптовалюты

Я, в общем, согласен, однако не буду прекращать исследовать эти вопросы только потому, что идея выпуска новых койнов кому-то не по душе. В какой-то момент может обнаружиться достаточно веская причина для создания очередного блокчейна. Кто знает?

Этот запуск на самом деле довольно-таки несправедлив, ведь вы, в сущности, предлагаете премайн

Определённо это не премайн. Здесь нет предварительного майнинга. (Хотя я признаю бессмысленность споров вокруг определений.