Беспрецедентный рост денежной массы в мировой экономике и низкие ставки неизбежно приведут к росту цен на активы. Глобально кризис не остановил движение рынков вверх, а только подсветил инвестиционную привлекательность качественных активов. Несколько графиков ниже красочно иллюстрируют текущую ситуацию.

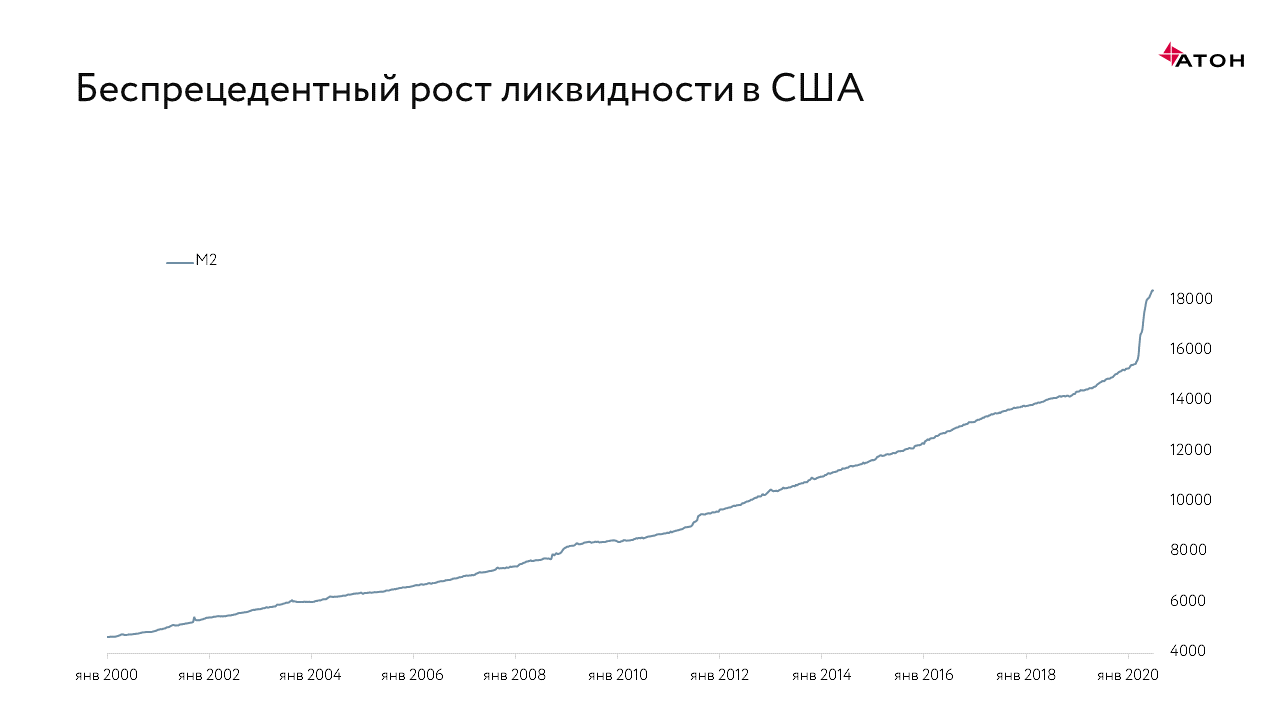

За последние несколько месяцев – с марта по май – объем денежной массы в США вырос сильнее, чем за предыдущие несколько лет. На графике видно, как плавный рост сменяется резким скачком вверх из-за стимулирующих мер со стороны правительства и регулятора. Прирост денежной массы составил более $3 трлн. Возможно, через несколько месяцев мы увидим и большие цифры.

Наличие денег в экономике и падение ВВП могут привести к серьезному росту инфляции, не факт, что потребительской, но с высокой степенью вероятности инвестиционной (то есть росту цен на активы).

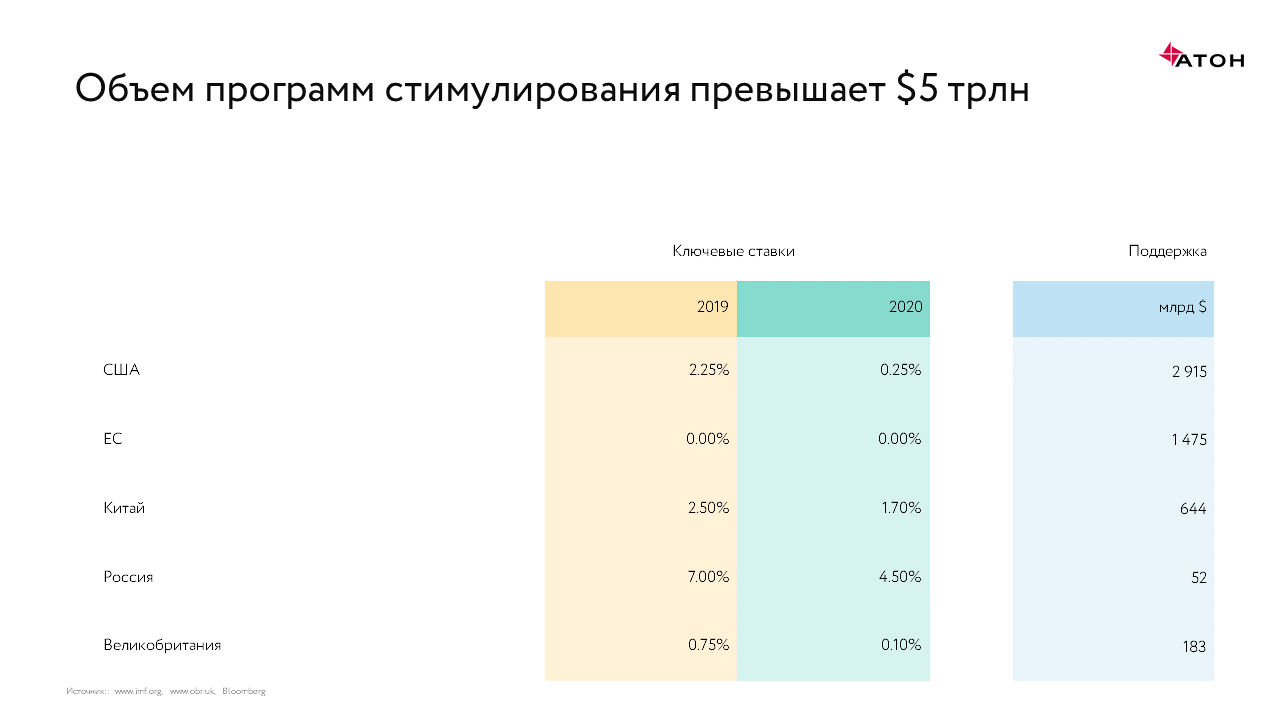

Ставки по всему миру стремятся к нулю. При этом с каждой неделей объем поддержки экономик разных стран растет. Сейчас приняли еще один пакет помощи в Евросоюзе в объеме 750 млрд евро.

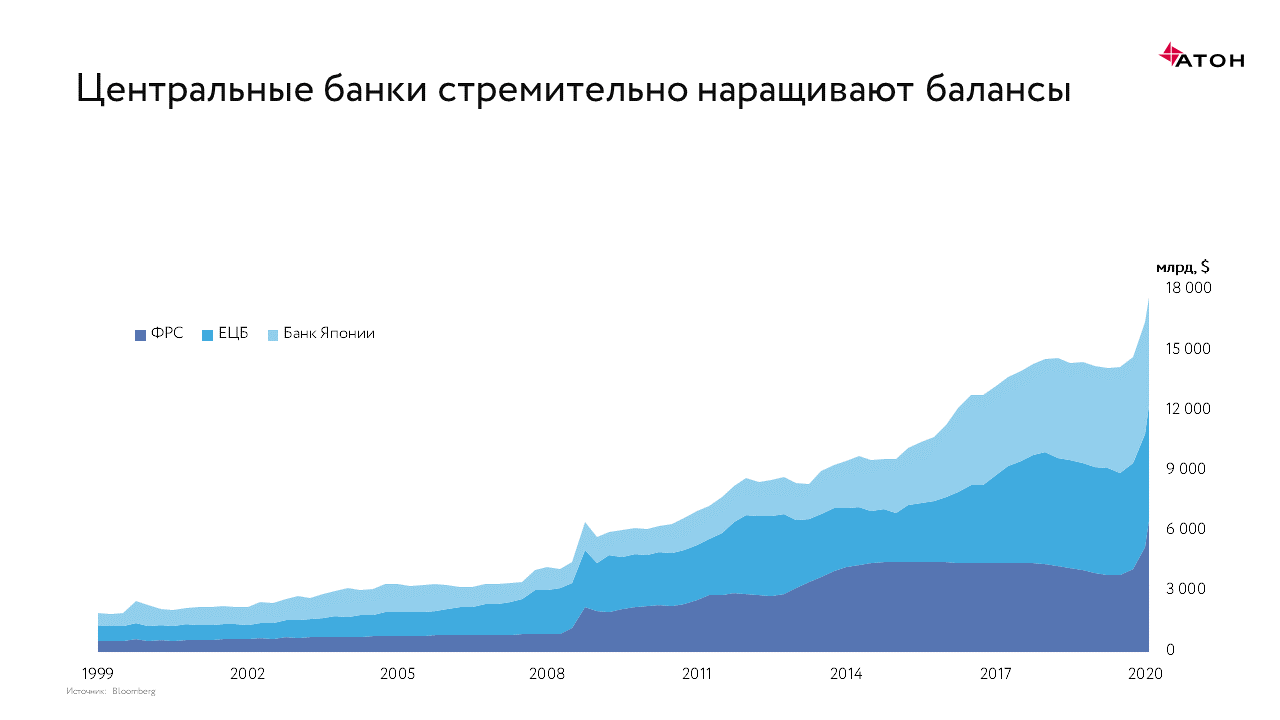

Третий момент, который ярко иллюстрирует текущую ситуацию, это рост балансов мировых центральных банков. Восстановление экономики финансируют именно они, выкупая с рынка или напрямую долговые обязательства государств, а также корпоративных эмитентов. В настоящий момент балансы центральных банков равны примерно трети ВВП западных экономик.

Снижение ставок с одновременным наращиванием долга делают обратное движение – повышение ставок в экономике – труднореализуемым.

Рост денежной массы сопровождается спросом на золото. Сейчас этот актив надежен как никогда: в условиях беспрецедентного роста денег в мировой экономике объем золота органичен. В этой ограниченности ресурса инвесторы ищут защиту, соответственно растет спрос. Растет и цена.

Рост денежной массы сопровождается спросом на золото. Сейчас этот актив надежен как никогда: в условиях беспрецедентного роста денег в мировой экономике объем золота органичен. В этой ограниченности ресурса инвесторы ищут защиту, соответственно растет спрос. Растет и цена.

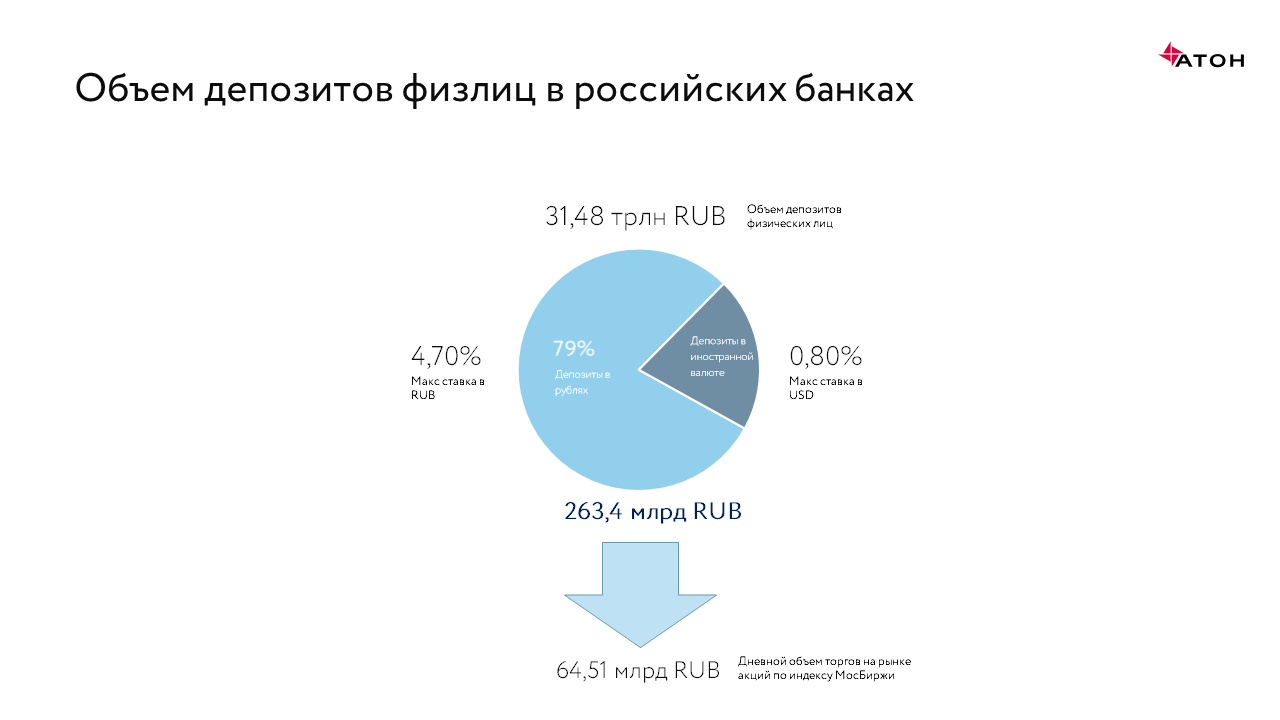

Следующий аргумент – локальный. В настоящий момент объем депозитов физических лиц в России равен 31,5 трлн рублей, почти 80% из которых – это вклады в рублях. Максимальная ставка по рублевым вкладам составляет 4,7% и снижается, ставка по долларовым вкладам – меньше 1%. Объем средств, перетекающих из депозитов на рынок, растет: с начала года это 263,4 млрд рублей, причем четверть из этого объема – за последний месяц.

Если в 2008-2009 гг. число счетов физлиц не превышало полмиллиона, то сейчас их количество перевалило за 5 млн. Конечно, число активных счетов ниже – около 20%. Но это все равно означает, что около 1 млн физлиц имеют счета на Московской бирже и деньги для инвестиций.

Учитывая, что ставки будут продолжать снижаться, а со следующего года депозиты начнут облагаться налогом, то можно рассчитывать на ускорение перетока денег из банков на рынок.

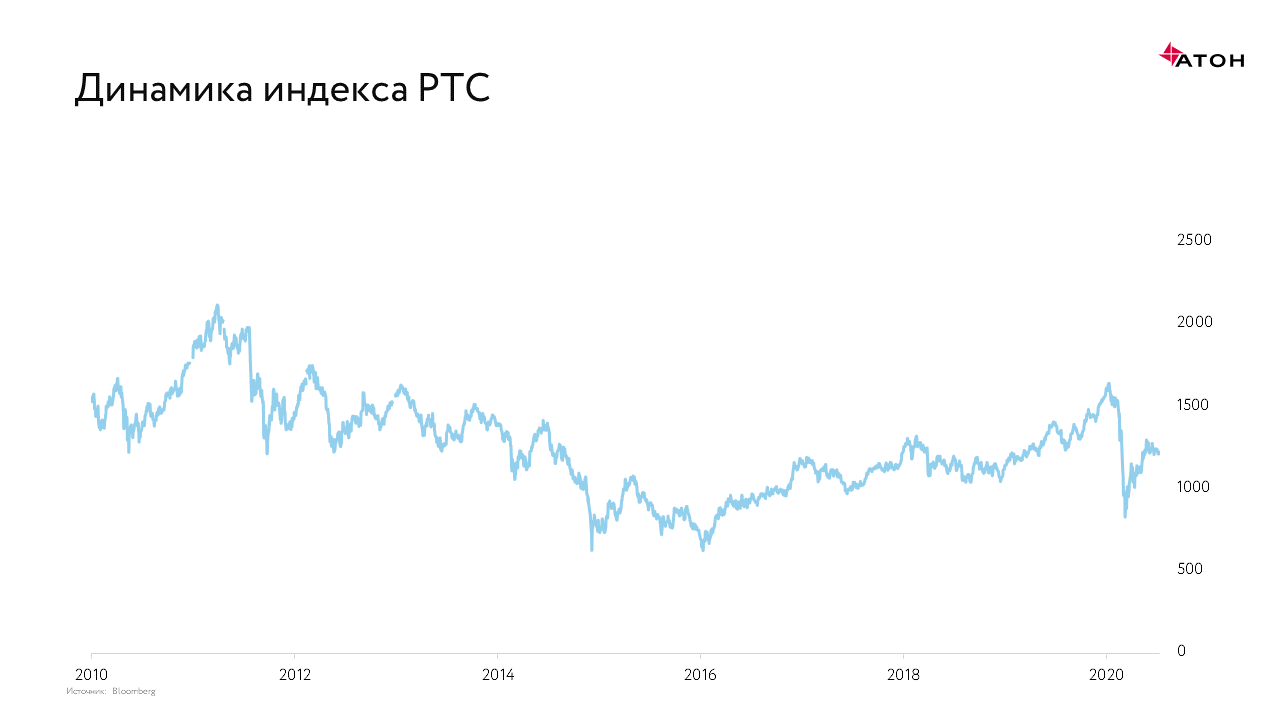

С 2015 года с технической точки зрения на российском рынке возобновилась фаза роста. Даже после падения на 50% в этом году структурно картина не ломается: до минимумов мы не упали. Кроме того, на графике видно, что восстановление с марта этого года идет динамичными рывками: резкий рост, когда приходит покупатель, затем – затишье. Рынок сильный и готов к росту. По сути, инвесторам нужно дождаться, когда на наш рынок придет избыточная ликвидность, о которой говорилось выше. Новые деньги и покупатели неизбежно приведут к росту цен активов.

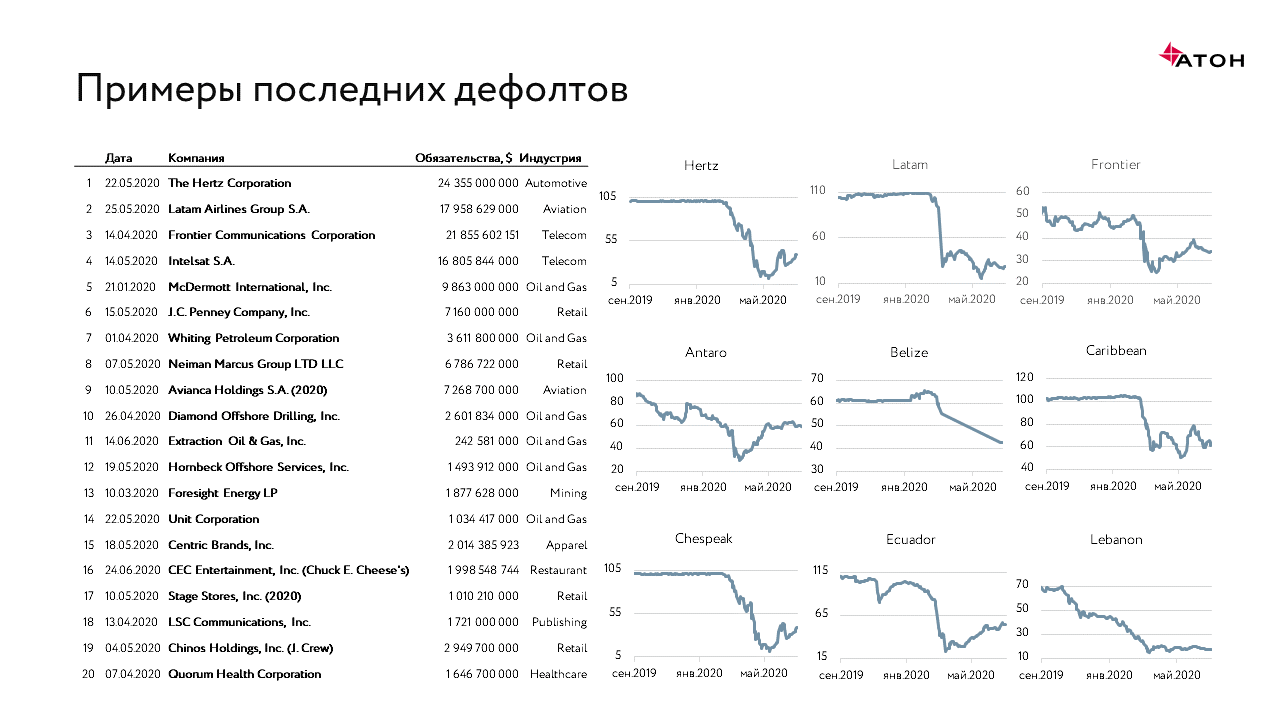

Тем не менее общий позитив на рынке не должен приводить к иллюзии о безопасности любых инвестиций. Мы уже неоднократно говорили о том, что в кризисной ситуации обнажатся проблемы определенной категории эмитентов – с высокой долговой нагрузкой и слабой бизнес-моделью. Сейчас именно тот период, когда дефолты стали реальностью. И эта история только набирает обороты: несмотря на поддержку и высокую ликвидность в финансовой системе, продолжаются банкротства в разных отраслях экономики.

Безграничная ликвидность помогла избежать катастрофы в этом году; рынки и облигаций, и акций восстанавливаются. Но огромную роль играет качество эмитента – рост идет неравномерно. Качественные имена восстанавливаются быстрее и уже выглядят довольно дорого. Тем не менее бояться высокой цены не нужно: наибольший потенциал дальнейшего роста именно у тех имен, которые уже торгуются вблизи своих максимумов.

Наши простые тезисы:

-

ставки продолжат снижаться, и пока есть возможность зафиксировать приемлемый уровень с помощью инструментов фондового рынка;

-

до 10% золота в портфеле – это защитный актив, не просто необходимый в текущей ситуации, но и способный расти в цене;

-

нужно быть очень внимательными к кредитному качеству эмитентов и делать ставку на качество;

- не стоит бояться высокой цены в акциях: качественные имена продолжат расти.