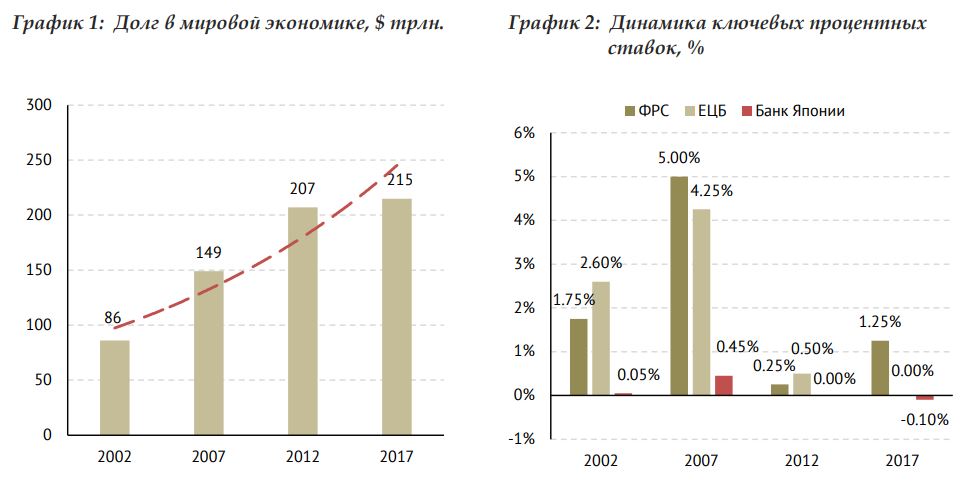

В 2017 году центральные банки скупили активов по всему миру на общую сумму $2.0 трлн., а тенденция на увеличение балансов ФРС, ЕЦБ и Банка Японии осталась в силе и достигла своего пика. Многие эксперты и аналитики утверждают, что это самый беспрецедентный в истории эксперимент со стороны центральных банков, который уже создал значительные дисбалансы в поведении классов таких активов как акции, облигации, валюты и деривативы. Долгосрочные процентные ставки находятся на низких уровнях, и если начнётся их рост, то это может случиться крайне быстро, что создаст серьёзные проблемы для инвесторов. В настоящий момент, согласно модели ФРС, американские акции торгуются на экстремально высоких значениях относительно облигаций. Соответственно, в случае развития такого сценария, когда процентные ставки изменятся и будут выше, этот фактор может усилить давление на акции, и инвесторам придётся переоценить свои риски и инвестиции в этот класс активов. Традиционно, «красной чертой» или «тревожным сигналом» является отметка доходности к погашению 10- летних казначейских облигаций США в 3.00%. В последние три года мы видели эти уровни только два или три раза, что начинало создавать «нервозность» у инвесторов, так как, соответственно, происходит переоценка всех остальных классов корпоративных облигаций, включая high-yield bonds и junk bonds. По нашим оценкам, скупка таких активов как государственные облигации, акции и инвестиционные трасты центральными банками, которая стартовала в 2009 году и до сих пор продолжается, создаёт огромные скрытые риски для финансовой системы. В текущих условиях инвесторы некорректно оценивают риски инвестиций в любой класс облигаций с использованием устаревших моделей риск-менеджмента, а значит, неверно трактуют уровень возможных потерь в случае схлопывания «пузыря» на глобальном рынке долговых инструментов. Согласно данным Haver, объем совокупного долга в мировой экономике вырос с $86 трлн. в 2002 году до $215 трлн. в 2017 году, а из всех могущественных центральных банков мира только ФРС США решилась на повышение процентных ставок с 0.25% до 1.25% в текущем году.

Источник: Bloomberg, Haver, TradingEconomics

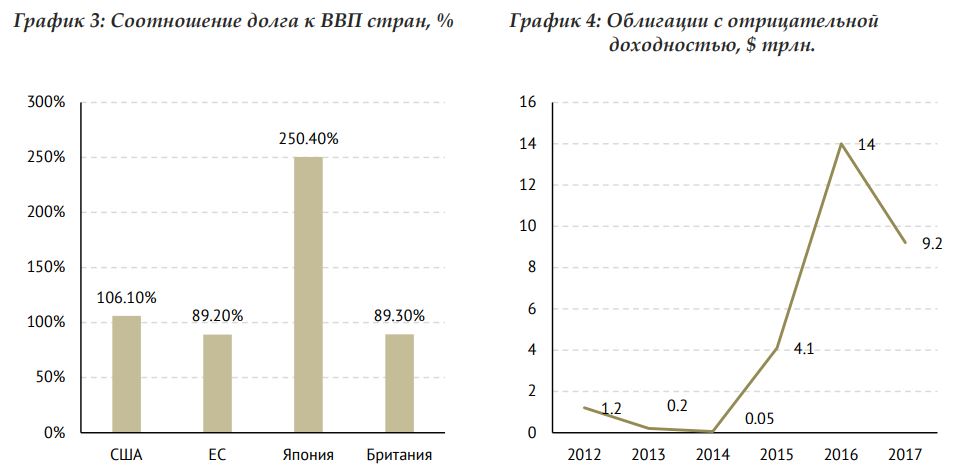

Источник: Bloomberg, Haver, TradingEconomics Несмотря на тот факт, что цикл повышения процентных ставок со стороны ФРС США уже стартовал в 2017 году, ЕЦБ и Банк Японии не предпринимают никаких действий для сворачивания программ количественного смягчения и повышения процентных ставок вслед за Федеральным резервом. Мы полагаем, что глава ЕЦБ М. Драги решится на частичное сворачивание монетарных стимулов до конца текущего года, а Банк Японии последует новой политике ФРС и ЕЦБ только в начале 2018 года. Таким образом, создаются определённые предпосылки для начала долгосрочного «медвежьего» тренда на глобальном рынке облигаций. Какие ещё очевидные факты указывают на переоценённость государственных и корпоративных облигаций в глобальном масштабе? По нашему мнению, это отрицательные доходности к погашению государственных облигаций в Европе и Японии. В настоящий момент порядка $9.2 трлн. государственных облигаций, находящихся на балансе центральных банков, имеют отрицательную доходность. Это означает, что данные долговые инструменты не генерируют никакого дохода, а именно купонные платежи или рост курсовой стоимости актива. По данным Reuters, швейцарские коммерческие банки заплатили примерно эквивалент $1.0 млрд. комиссий в связи с отрицательными процентными ставками за шесть месяцев 2017 года, что на 40% больше по сравнению с предыдущим годом. Национальный банк Швейцарии взимает комиссию в размере 0.75% на депозиты коммерческих банков, размещённые у финансового регулятора.

Источник: Bloomberg, TradingEconomics, Financial Times August 17, 2017 “Over $9tn of bonds trade with negative yields”

Источник: Bloomberg, TradingEconomics, Financial Times August 17, 2017 “Over $9tn of bonds trade with negative yields” Как видно из графика, соотношение совокупного долга к ВВП у некоторых стран приближается к 110% (например, Соединённые Штаты Америки). При этом у Японии данный показатель бьёт все рекорды – 250%. В условиях такой долговой нагрузки отрицательные доходности к погашению государственных облигаций выглядят просто аномально и не рыночно. По расчётам одной американской исследовательской компании, в 2017 году процентные платежи США по одному только государственном долгу впервые превысили $1.0 трлн. Отсюда можно сделать вывод, что инвесторам следует с высокой осторожностью относиться к инвестициям в облигации как классу активов, принимая во внимание аномалии и дисбалансы, которые накопились в финансовой системе в условиях низких процентных ставок за последние восемь лет.

Очевидно, что центральные банки будут сворачивать монетарные стимулы постепенно, чтобы не создавать «шоков» на глобальных рынках капитала. В ближайшее время ФРС США начнёт распродажу активов со своего баланса объёмом $4.50 трлн. – и как это скажется на финансовых рынках, предсказать достаточно сложно. Несмотря на повышение процентной ставки ФРС с 0.25% до 1.25% в 2016–2017 гг., индекс доллара показывает негативную динамику с начала года (–12.1%). Поэтому мы не исключаем, что сворачивание программ количественного смягчения центральными банками окажет негативное влияние на глобальный рынок облигаций, а рост процентных ставок может стать причиной роста волатильности на рынках акций и валют.

Герман Лиллевяли

Президент и основатель GL Financial Group

Ноябрь 2017 | GLFG House View

Оцените материал:

Источник: АнкорИнвест