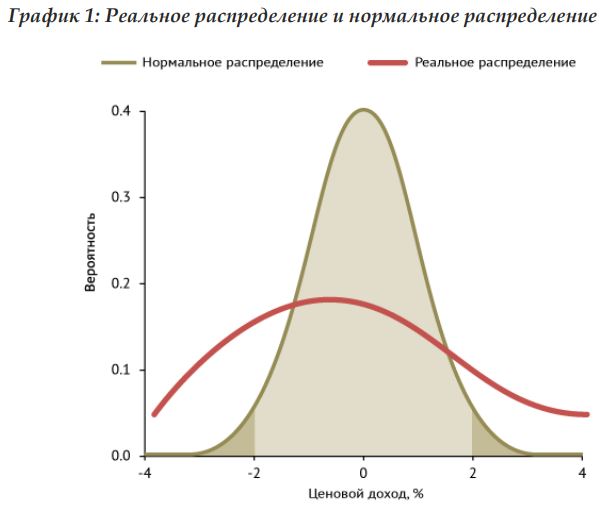

Среди финансовых инженеров наиболее часто используемой является модель нормального распределения. Она предоставляет чрезвычайно мощные математические инструменты, описывающие практически все финансовые процессы. Однако в то же время она является ахиллесовой пятой индустрии Уолл-стрит. Большинство кризисов, в том числе кризис «доткомов» в 2001 году и ипотечный кризис в 2008 году, находились за пределами гауссовой кривой. Вероятность подобных событий не превышает 0,001%, однако они происходят регулярно каждые 6–8 лет. Невольно возникает вопрос: почему же модель нормального распределения всё еще пользуется такой популярностью?

Что ж, дело в том, что она является единственной эффективной моделью, способной описать не только геометрическое броуновское движение (ГБД), но также и модель Блэка-Шоулза, и в итоге – все процессы с использованием хеджирования.

Как уже было сказано, существует два фундаментальных типа торговых стратегий: следование трендам и контртрендовый подход. Разницу между этими двумя стратегиями можно объяснить при помощи нормального распределения. Это означает, что во время бокового тренда – то есть в течение периода, когда ценовой доход является «нормальным», контртрендовые стратегии с большой долей вероятности принесут большой доход.

Источник: Bloomberg. График был рассчитан на основании фьючерсов компаний, входящих в

Источник: Bloomberg. График был рассчитан на основании фьючерсов компаний, входящих врейтинг S&P 500. На графике показана базовая вероятность ценового дохода от -4% до +4%.

И, напротив, при наличии стабильного тренда основным источником прибыли является движение цены без коррекций.

Идея проста: на рынке с сильными трендами наподобие S&P 500 необходимо использовать алгоритмы, следующие за трендами. Первая версия указанного подхода основывалась на индикаторе канала Дончяна и скользящем среднем. Вторая версия была разработана на основе скользящего среднего Кауфмана с возможностью изменения периода. Третья характеризуется еще большей сложностью, но идея осталась той же: тренд – ваш друг. Однако важно помнить, что более сильный тренд можно счесть за утяжеленный хвост. А это означает, что вероятность очень низка.

Например, в случае с индексом Nikkei 225, где сконцентрирована большая часть срочного рынка, предполагается использование контртрендовых систем. Сущность этих алгоритмов заключается в среднечастотных цифровых фильтрах, так как важно исключить трендовый компонент и перейти к торговле на колебаниях. Все эти транзакции располагаются близко к середине гауссовой кривой. А весь процесс характеризуется высокой степенью тяготения к среднему.

Третий подход еще более интересен: адаптивная стратегия торговли. Основной частью этих систем является математический алгоритм наподобие искусственной нейронной сети. Он легко определяет, что лучше: следовать тренду или применять контртрендовые индикаторы. Например, «стратегия целевой волатильности» динамически корректирует долю вложений в контртрендовые инструменты (волатильность или облигации) в периоды падения рынка и высокой волатильности.

В заключение следует отметить, что по мере того как финансовые рынки и весь мир бизнеса приобретают всё более сложный характер, конкуренция делает их более прозрачными. Неэффективность финансовых рынков скрыта в нетривиальных инструментах, таких как статистический арбитраж.

Алексей Смывин

PhD Портфельный управляющий GL Asset Management AG

Ноябрь 2017 | Investment Letter

Оцените материал:

Источник: АнкорИнвест