Магнит

Результаты за 4 кв. 2019 г. по МСФО: рентабельность существенно хуже ожиданий

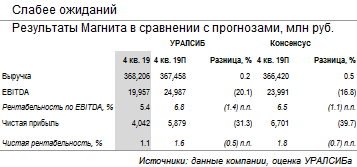

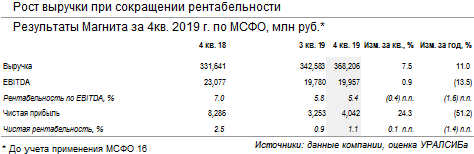

Рентабельность по EBITDA составила всего 5,4%. Магнит (MGNT LI – Держать) опубликовал неаудированные результаты за 4 кв. 2019 г. по МСФО, которые отразили ускорение роста выручки, но оказались заметно хуже ожиданий рынка по EBITDA. В частности выручка возросла на 11% (здесь и далее – год к году, если не указано иное) до 368 млрд руб., что в целом соответствует прогнозам. EBITDA (до учета эффекта МСФО 16) сократилась на 14% до 20,0 млрд руб., что ниже консенсус-прогноза на 17% и нашего прогноза на 20%. Рентабельность по EBITDA снизилась на 1,6 п.п. до 5,4% против ожидавшихся рынком 6,5%. В итоге по итогам года она составила 6,1% против 6,5%, которые ожидала сама компания.

Сопоставимые продажи незначительно выросли. Валовая прибыль Магнита в 4 кв. 2019 г. выросла на 1,7% год к году до 79,7 млрд руб. Соответственно, валовая рентабельность на 1,9 п.п. 21,7%, что отражает сократившуюся коммерческую маржу, логистические издержки, потери и более высокую долю низкомаржинальных оптовых продаж. Сопоставимые продажи Магнита в 4 кв. 2019 г. выросли на 0,1%, при росте среднего чека на 0,3% и падении трафикана 0,1%. Сеть магазинов Магнита за 4 кв. 2019 г. выросла на 228 магазинов до 20 725, в том числе 14 622 магазинов шаговой доступности, 473 супермаркетов и 5 630 косметических магазинов. Общая торговая площадь увеличилась на 12,7% до 7 238 тыс кв. м. Чистый долг компании на конец 4 кв. 2019 г. составлял 175 млрд руб., что предполагает мультипликатор Чистый долг/EBITDA за предшествующие 12 месяцев на уровне 2,1. Также компания представила прогноз на 2020, по которому она планирует открытий 1 300 новых магазинов всех форматов с учетом закрытий, включая 250 магазинов «у дома».

Рентабельность останется в центре внимания рынка в этом году. Результаты Магнита за 4 кв. 2019 г. показывают, что компании удалось восстановить достаточно высокие темпы роста выручки и улучшение динамики сопоставимых продаж, но уровень рентабельности оказался разочаровывающим. Ключевым вопросом для рынка в этом году останется способность Магнита ее восстановить. Мы подтверждаем рекомендацию ДЕРЖАТЬ акции Магнита.