Японский Nikkei (+1,7%)

Китайский Shanghai Composite (+0,4%)

Южнокорейский Kospi (-0,1%)

Гонконгский Hang Seng (-0,4%)

Австралийский ASX (+0,8%)

О главном

Экстремально волатильная торговая неделя завершается в приподнятом настроении. Удалось погасить истерию на рынке газа — с пиковых значений 6 октября, под $2000 за тыс. кубов, контракты европейского газа сложились почти на 50%. Конечно, еще будут попытки расшатать обстановку на энергетическом рынке, но именно снижение накала страстей и обуславливает восстановление индексов акций Европы, Азии, Штатов.

Сейчас мировые экономики рискуют погрузиться в стагфляцию, если замедление на производстве не прекратится, а инфляционное давление, вызванное аномальными сырьевыми ценами и масштабными стимулирующими программами, не сбавит обороты. При этом страны по-разному будут ощущать тлетворное влияние энергокризиса. Очевидно, под большим риском находятся импортеры энергоресурсов.

Достижение таргетов по инфляции и восстановление рынка труда Штатов — требования американского Центробанка для сворачивания стимулирующих мер поддержки экономики. Условия выполнены. Вечером инвесторы ожидают данные по занятости за сентябрь: если и там окажется позитив, медведи рынка акций вернут инициативу.

Нефтяные фьючерсы на Brent оттолкнулись от $79 и вновь тестируют $83 за баррель. Волатильность контрактов по-прежнему высокая, все еще ощущается дефицит предложения на рынке. Нацвалюты и бумаги нефтяного сектора стран-экспортеров продолжают оставаться в фаворе у инвесторов.

Азиатские рынки

Китайские инвесторы вернулись с выходных, удачно пропустив мимо турбулентность рынков.

Китайский Shanghai Composite торгуется на полпроцента выше предпраздничного закрытия. Прежние оценки сводились к падению индекса, но к моменту старта торгов в КНР страсти на сырьевом рынке поутихли, что и спасло бенчмарк от значительного провала. Область технической поддержки, оберегающая индекс от сваливания, по-прежнему расположена на перекрестке 3500 п.

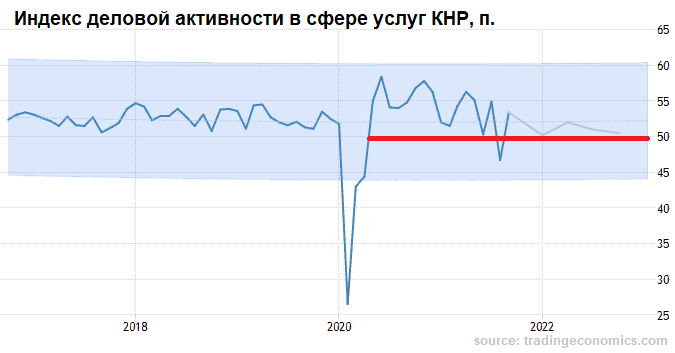

Оперативно подоспевшие данные по сентименту менеджеров по закупкам в промышленности и сегменте услуг (PMI) поддержали рисковые бумаги. Индикаторы деловой активности Поднебесной смогли отскочить от полуторалетних минимумов, из-под 50 п. Нахождение показателей ниже водораздела говорило о рецессии.

Однако большого значения статистике все же пока придавать не стоит — тренд на замедление экономики страны рискует быть продолжен. На фоне сырьевого коллапса, Китай ввел нормированное потребление энергии на предприятиях, составляющих до 15% промышленных сил страны. В конечном счете, это неминуемо снизит темпы роста ВВП.

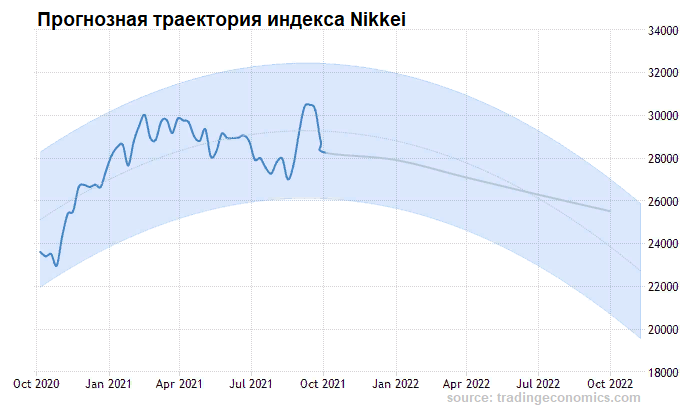

Японский Nikkei сегодня выглядит более убедительно, прибавляя более 1,5%. Инвесторы пытаются сократить потери после трехнедельного обрушения индекса из области 31-летнего максимума в район годового минимума. Отскок вызван общей стабилизацией рынков рискового капитала на волне коррекции энергетических активов: Япония — один их крупнейших импортеров сырья в АТР.

На этой неделе темп продажи японских акций иностранными инвесторами стал рекордным с февраля 2020 г. Среднесрочная картина рынка акций страны не вызывает иллюзий.

Таким образом, пятничные зеленеющие индексы АТР подразумевают и сохранение позитивного настроя на открытии рынков акций Европы. Тем не менее отмечается очень высокая чувствительность рисковых активов к изменению сырьевой конъюнктуры, а значит, и нельзя исключать резкую смену сентимента инвесторов.

Рост волатильности рынков ожидается и сегодня вечером по факту выхода американской статистики, но ее азиатские трейдеры отыграют лишь в понедельник.

Американские площадки

Индексы США продолжили восстановление от квартальных минимумов. По итогам сессии ведущие индексы прибавили в районе процента. Сказались факторы завершения мыльной оперы с потолком госдолга США, восстановления рынка труда и некоторое умиротворение на сырьевых площадках.

Индикатору широкого рынка акций удалось выбиться выше планки в 4370 п., что привело к ускорению подъема. Фьючерс на S&P 500 с утра не проявляет инициативу, курсируя у 4390 п., что предопределит достаточно спокойное открытие европейских рынков акций.

Учитывая возросшую за последний месяц волатильность американского рынка, двухдневный позитив не вызывает доверия. Во-первых, инфляционное давление в стране остается очень высоким на фоне энергокризиса и нарушения производственных цепочек, во-вторых, сильные показатели занятости сулят скорейший отказ от масштабных программ стимулирования Федрезерва.

Как раз именно эти два фактора — инфляция и рынок труда — и выступают маркерами при принятии ФРС решений монетарно-фискального порядка. Вышедшие накануне данные по заявкам на пособие по безработице (+326 тыс.) оказались значительно лучше ожиданий и отразили процесс возвращения показателя к докризисным отметкам.

Если вечерняя статистика по занятости за сентябрь подтвердит тренд, условия для ужесточения курса Центробанка США будут окончательно созданы. Разворот курса означает подъем ставок кредитного рынка, а это фактор за снижение денежных потоков корпораций и уменьшения их рыночной капитализации.

Динамика индекса доллара США (DXY: 94,25 п.) и траектория кривой доходностей 10-летних гособлигаций подразумевают сокращение темпов выкупа активов в рамках QE и более ранний старт цикла повышения ставок фондирования. Сегодня доходность бондов США достигла четырехмесячных максимумов, взлетев к 1,6% годовых.

Таким образом, оптимизм на рынке Штатов поддерживает и ведомые рынки рискового капитала. Однако восстановление индексов по-прежнему рассматривается лишь в качестве отскока на фоне временного успокоения на товарных площадках.

Показатели инфляции и рынка труда США говорят о приближении секвестра QE, с этим согласны и участники глобального валютного рынка и долгового сегмента.

Сырье

Цены на нефть остаются в рамках повышенной волатильности. Двухдневное падение из области 3-летних максимумов Brent на 5% завершилось у $79. Контратака быков быстро вернула котировки на $83 за баррель.

Страны предпринимают усилия для снижения цен энергоносителей, угрожая то раскупоркой стратегических резервов, то поставкой дополнительных объемов энергоносителей на рынок. Если с газовыми ценами России удалось купировать истерию среды, и развернуть контракты из-под $2000 за тыс. кубов до $1000, то нефтебыки не торопятся ослабевать хватку.

Заинтересованности в столь высоких сырьевых ценах нет ни у кого. Да, экспортеры на короткой дистанции получают сверхприбыль, но на длинной — возникает угроза платежеспособного спроса потребителей. В конечном счете производитель лишается рынков сбыта.

С технической точки зрения быки по Brent контролируют ситуацию, нельзя даже исключать эмоциональных всплесков, с попыткой обновления годовых вершин. Поддержка, за которой в игру вступят продавцы расположена ниже $79.

Ключ к охлаждению commodities находится и в руках центробанков, и в готовности международных партнеров идти на уступки: конфронтация КНР и Австралии на угольном рынке, а также стран Запада с Россией по энергетическим проектам не идет на пользу глобальной экономике.

БКС Мир инвестиций