Японский Nikkei (-1,4%)

Китайский Shanghai Composite (выходной день)

Южнокорейский Kospi (выходной день)

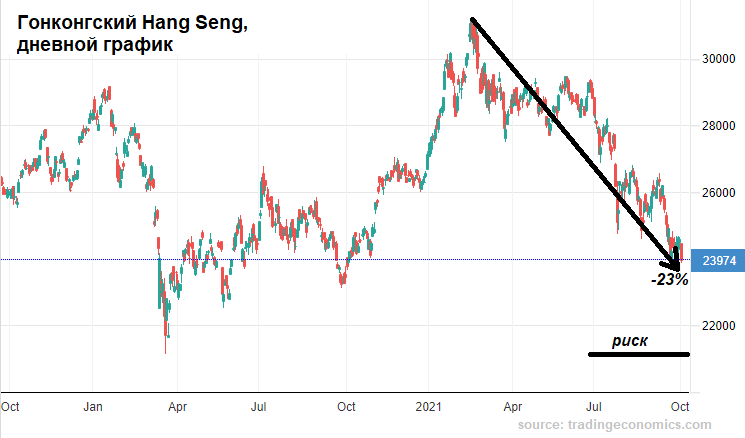

Гонконгский Hang Seng (-2,5%)

Австралийский ASX (+1,1%)

О главном

Торговая неделя стартует без явного оптимизма. После оглушительного разгрома сентября, приведшего к 5%-ому падению индексов Штатов, теперь уже быки оказались в роли защищающихся, а положительны новости с фронта борьбы с пандемией, видится, лишь замедляют движение рынков на спуске. Таким образом, пятничный задор покупателей рассматривается в качестве отскока после ожидаемо сильного падения индексов акций.

Статистика поведения S&P в IV квартале играет за покупателей: на последние 3 месяца года в среднем приходится до половины годового результата рынка. Но в этом году исторические закономерности редко срабатывали. Возможно, просто в прошедшем сентябре сыграл фактор монетарного цикла Федрезерва: сентимент участников рынка сместился в пользу скорейшего уменьшения темпов выкупа активов и более раннего повышения ставок ФРС.

Инициатива на рынке энергоносителей по-прежнему в руках игроков на повышение срочных контрактов, хотя былой прыти нефтебыков уже не видно. Ограничителем сверху выступает планка в $80 за баррель марки Brent. Газовая истерия способна закончиться значительным падением стоимости сырья, вопрос — от каких уровней. Прежние ориентиры взлета исполнены.

Азиатские рынки

В Гонконге остановлены торги акциями китайского проблемного застройщика.

Китайский Shanghai Composite не дает ориентиров, поскольку инвесторы Поднебесной до пятницы отдыхают, а вот рынок автономного Гонконга демонстрирует почти трехпроцентное падение: индекс Hang Seng курсирует на минимумах года, в нисходящем тренде.

Инициатива остается у продавцов рисковых активов, поскольку ситуация с лидером китайского сектора недвижимости, Evergrande, накаляется. Компания вновь пропустила платеж по долгам, время до дефолта бежит неумолимо, а торги акциями уже остановлены.

Японский Nikkei не думает останавливаться, снижаясь еще на полтора процента. Сентябрьский отскок, рассматриваемый ранее исключительно, как спекулятивный, полностью стерт. Если в самые ближайшие сессии быки не перехватят инициативу, прорыв поддержек поспособствует ускорению падения индекса.

Потребительская уверенность внутри страны зависит от эпидемиологического фона, и по оценкам Банка Японии, перспективы неопределенны. Экспортная активность в автомобилестроении демонстрирует двухзначные темпы падения, под давлением компании высоких технологий.

Таким образом, на азиатском направлении по-прежнему не просматривается позитива. Выделяющийся из массы рост австралийского ASX на процент не должен вводить в заблуждение — индекс всего лишь следует за пятничным, как видится неубедительным, отскоком американского S&P 500. Фактор АТР на стороне медведей Европы.

Американские площадки

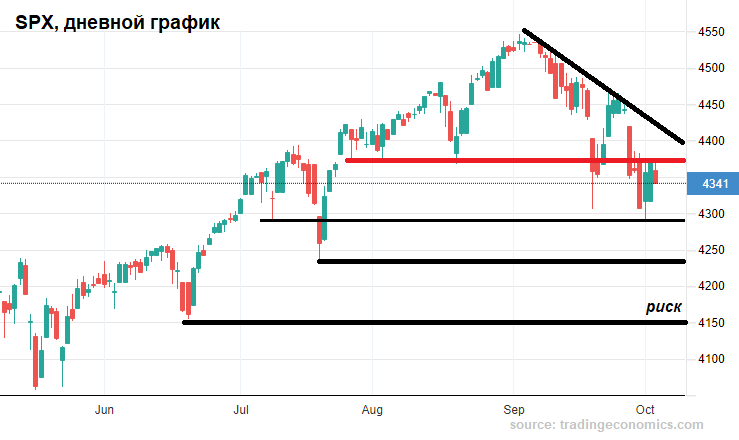

Инвесторы Штатов попытались сгладить сентябрьский негатив, в первый день октября организовав контрнаступление. В итоге пятничная сессия была закрыта с приростом в 1% по основным индексам акций.

Тем не менее риски развития нисходящего тренда никуда не исчезли. Инфляция остается на максимумах, рынок труда хоть и волатилен, но все же стремится к допандемическим уровням, а это значит, что Федрезерв способен ускорить принятие решения о снижении темпов стимулирования.

С технической точки зрения изменения после пятничного отскока незначительны: индекс широкого рынка акций S&P 500 находит сопротивление у 4370 п. Неспособность вернуть планку говорит о силе продавцов и подавленности быков. Утренний фьючерс снижается на треть процента, к 4330 п., что вряд ли способно поддержать европейских игроков на повышение в рисковых активах.

«Индикатор страха», индекс волатильности VIX, пока не говорит об ожиданиях больших потрясений на рынке акций США, тем не менее среднеисторическая планка в 20 п. остается позади, а это как минимум сигнал быкам насторожиться.

Участники рынка с нетерпением ждут помесячного среза рынка труда страны. Метрики за сентябрь должны появиться в пятницу: эксперты ожидают восстановление показателя после провального августа, но, если рынок получит позитивные сигналы, это лишь повысит риски секвестра QE: тогда давление на рынке акций способно возрасти, а доллар продолжит тренд вверх.

Таким образом, перед открытием рынков континентальной Европы слабость американских фьючерс сыграет вновь за игроков на понижение. Экспортоориентированные рынки по-прежнему будут поддерживаться аргументом аномально высоких энергетических цен, но и там сегодня возможен откат вниз.

Сырье

Цены на нефть курсируют в области $79 (-0,3%) по Brent. Тренды рынка энергоносителей достаточно сильны, чтобы только начавшийся процесс восстановления добычи и наполнения американских резервов сырья мог в одночасье развернуть глобальную тенденцию во фьючерсных контрактах. Однако некоторое замедление подъема нефти и газа все же просматривается.

Техника остается за покупателями, пока контракт на Brent выше $76,5. При текущих $79 за баррель данный широкий диапазон укладывается в параметры высокой исторической волатильности контрактов.

Котировки газа на TTF остывают, после достижения абсолютного рекорда у 98 евро за мВт/ч. Контракты вернулись к ранее обозначенному зеркальному уровню в 94 евро, однако, учитывая текущую экстремальную спекулятивную составляющую газового рынка, явно преждевременно говорить о победе продавцов, но всему свое время.

БКС Мир инвестиций