Уходящий 2016 год нельзя назвать бедным на события, которые стали серьезными, запоминающимися драйверами для всего финансового и валютного рынка в частности. Волатильность по некоторым валютным парам была сравнима с движением в акциях крупных компаний. В лидерах среди наиболее ликвидных, тех, что включены в список резервных валют МВФ, оказался британский Фунт

GBP/USD

Фунт стерлингов является, пожалуй, старейшей валютой в мире. В середине 70-х годов прошлого века фунт стоил дороже доллара в 2,5 раза. По мере роста американской экономики, ее влияния в мире, а также развития европейской валюты, британские деньги утрачивали былую силу.А с начала текущего года фунт потерял к доллару более 16%. В моменте просадка была почти 20%. Причин для такой динамики несколько.

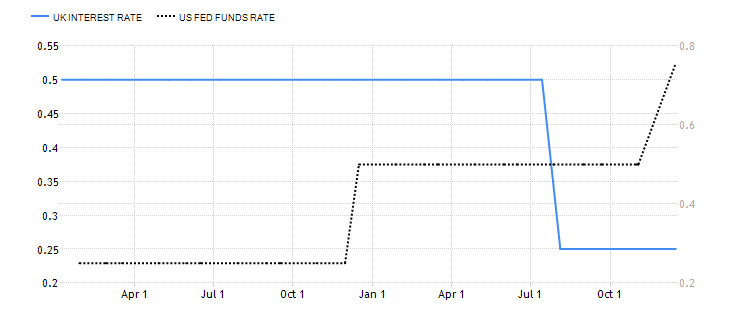

В декабре прошлого года ФРС отважилась на первое повышение ставки за 8 лет. Многие инвесторы решили, что это начало очередного цикла ужесточения монетарной политики. При том, что Банк Англии не выражал серьезных намерений в ближайшее время последовать примеру Федрезерва. Этот дифференциал в монетарной политике положил основу тренда на отток капитала в пользу долларовых активов.

В течение года американская макроэкономическая статистика в большинстве своем показывала сильные результаты, в особенности по рынку труда и экономической активности. Каждая публикация подобной информации заставляла инвесторов активнее продавать фунт в пользу доллара. Ближе к концу года, по мере роста товарно-сырьевой группы активов, начала расти и инфляция. В значительной мере подогрели инфляционные ожидания президентские выборы в США. Но самое памятное и важное событие для Великобритании произошло 23 июня 2016 года, когда 52% проголосовавших британцев высказались за выход страны из Евросоюза. На следующий день, фунт по отношению к доллару рухнул на 10% и так и не восстановился на текущий момент.

В этот день инвесторы в целом стали уходить от риска, просели фондовые рынки, укрепились защитные инструменты. Это был первый «черный лебедь» в этом году. Однако рыночный сантимент не позволил долго отыгрывать это событие и через несколько дней рост рисковых инструментов продолжился, а участники рынка стали искать позитив, мотивируя оптимистичное настроение отдаленностью процедуры выхода Великобритании из ЕС.

Но фунт все равно оставался под давлением на фоне следующих событий. В начале августа Банк Англии в попытке поддержать экономику после голосования по Brexit, впервые за 7 лет понизил процентную ставку на 25 базисных пунктов, до 0,25%. Это минимум с момента основания британского ЦБ в 1694 году. Кроме того, лимит программы выкупа активов был увеличен на 60 млрд фунтов стерлингов, до 435 млрд фунтов. Это еще больше увеличило разницу подходов к монетарной политике британского ЦБ и ФРС. Очередная порция инвесторов побежала в долларовые активы.

Пожалуй, еще одним негативным фактором для британской валюты стала отставка премьер министра Дэвида Кэмерона. Но следующая волна снижения фунта пришлась уже на недавно избранную Терезу Мэй. В сентябре-октябре правительство начало плотную работу по вопросу активации 50-ой статьи Лиссабонского договора. Тогда же стали расти опасения, что Brexit обойдется бизнесу слишком дорого. Как оказалось, выход из Еврозоны не стоит откладывать в долгий ящик. Он был назначен на весну 2017 года.

Последняя волна снижения фунта стерлингов относительно доллара США случилась уже на фоне ожидания роста ставки в США, и что самое главное, ужесточения риторики со стороны ФРС. Теперь американский регулятор планирует повысить ставку в 2017 году трижды, против ранее заявленных двух повышений.

EUR/USD

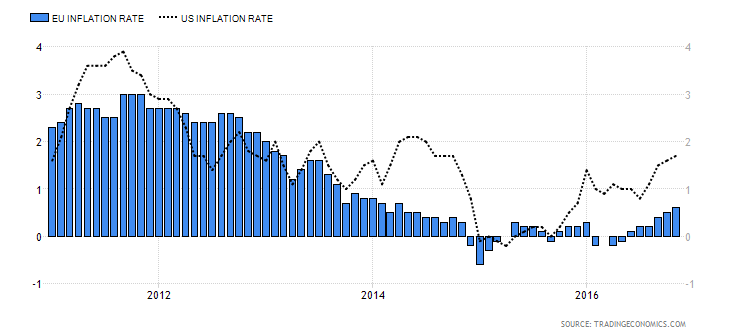

Динамика евро в этом году была не такой выразительной, как у британского фунта, хотя все вышеперечисленные факторы в какой-то степени сказывались и на европейской валюте. Тем не менее, несмотря на разницу в подходах ЕЦБ и ФРС, первую половину года евро против доллара укреплялся. Все дело в инфляционной динамике. В то время, как в США рост цен набирал обороты, по Еврозоне еще бродил призрак дефляции.

При этом инвесторы не верили, что ЕЦБ может что-то с этим поделать. Ставка по депозитам в Европе на начало 2016 года уже была на отрицательной территории – 0,3%. Однако 10 марта на очередном заседании ЕЦБ Марио Драги все же решился достать свою «базуку» и смягчить монетарную политику. ЦБ снизил процентную ставку по излишним резервам до -0,4%. Ставка по основным кредитным операциям в евро впервые в истории единой европейской валюты была снижена до нуля. Маржинальная ставка (по дополнительным операциям) была снижена на 5 базисных пунктов - до 0,25% годовых. Кроме того, программа выкупа активов, она же QE, была расширена на 20 млрд в месяц, до 80 млрд евро. В программу также были включены корпоративные облигации небанковского сектора с инвестиционным рейтингом. Чем же ответил евро?

Ростом более чем на 1%. Да, несмотря на то, что дифференциал монетарной политики в США и Европе стал еще серьезнее, инвесторы обратили внимание на долларовые активы только во второй половине года, когда инфляция в зоне евро начала подрастать. В это же время рынок начал активно ждать повышения ставки ФРС на каждом следующем заседании, сначала в июле, потом в сентябре.

Действительно негативным моментом, который перманентно давит на евро, является опасение развала валютного союза. Все началось с греческого кризиса, а после так называемого Brexit, многие политики во Франции и Италии заговорили о самом негативном сценарии. Следующим таким этапом стал декабрьский референдум в Италии за изменение конституции, в результате чего кардинально менялась бы политическая система страны. А именно изменялся порядок формирования Сената, сокращалась его численность, уменьшались функции и полномочия, сокращалось финансирование. Итальянцы проголосовали против, а некоторые эксперты предрекали еще один период политической нестабильности в ЕС. Действительно, премьер Италии Матео Ренци ушел в отставку. Но пока ничего более серьезного не произошло. Рынок же эту новость практически проигнорировал. Хотя главной проблемой для Италии и Еврозоны остается сложная ситуация с итальянскими банками, плохие активы которых достигают по некоторым оценкам 360 миллиардов евро. Это около 20% всего кредитного портфеля. В реальности ситуация может оказаться как всегда еще хуже.

Но более всего в этом году евро пострадал от выборов президента США. С ноября месяца и вплоть до рождества европейская валюта рухнула к доллару на 6%. Неожиданная победа Трампа по праву может зваться вторым «черным лебедем» в этом году.

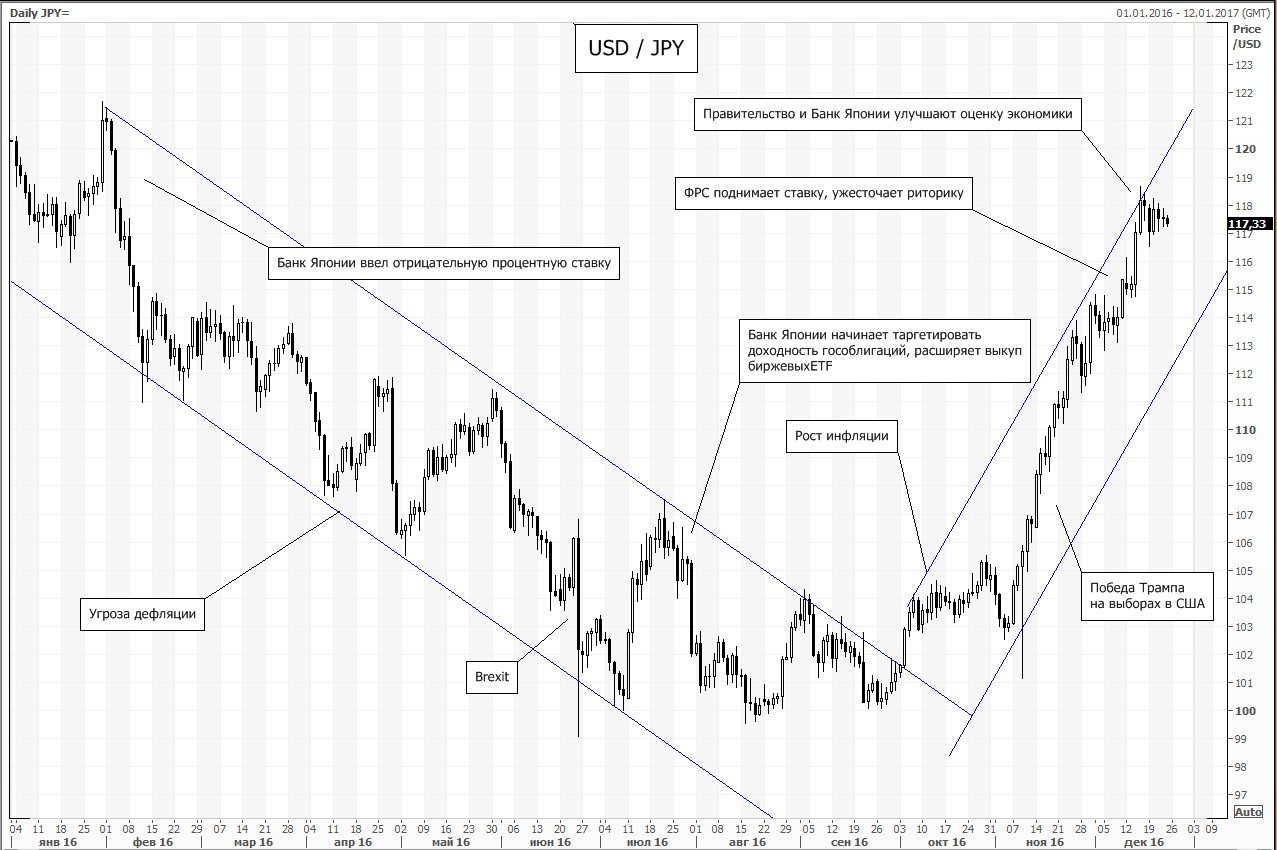

USD/JPY

После прихода к власти Трампа, доллар стал сильнее укрепляться не только к евро, но и к японской йене, третьей по объемам торгов на Forex мировой валюте. Причем больше всего эффект Трампа сказался именно на этой азиатской валюте, которая со дня выборов рухнула по отношению к доллару почти на 12%! Конечно, в первые часы торгов после весьма неожиданных результатов йена, как и другие инструменты фондирования и защитные активы, начала укрепляться. Аналогичная реакция была и в июне после результатов голосования по Brexit. Кстати, в этот день йена показала свои максимальные значения в текущем году, 98,8 за доллар. Пара USD/JPY c начала года опустилась на 18%. Такая динамика, несмотря на активный процесс «печатания денег» Центробанком, вызвала панику в правительстве и руководстве Банка Японии. Летом поднимался вопрос о так называемых «вертолетных деньгах», «вечных бондах». Чиновники японского регулятора даже вызвали для консультаций главного специалиста современности по количественному смягчению, бывшего руководителя ФРС, Бена Бернанке. В августе правительство Японии запустило программу стимулирования экономики в совокупности на $300 млрд. Программа направлена на улучшение условий труда работников детсадов и учреждений по уходу за пациентами, снижение страховых выплат, а также на развитие инфраструктуры.

Любопытно, что котировки пары доллар/йена в этом году успели просесть на 18% и практически восстановиться на текущий момент. Если следующую неделю цена останется в рамках нынешней консолидации или выше, на годовом таймфрейме образуется сильная бычья свеча, указывающая на большую вероятность роста в следующем году.

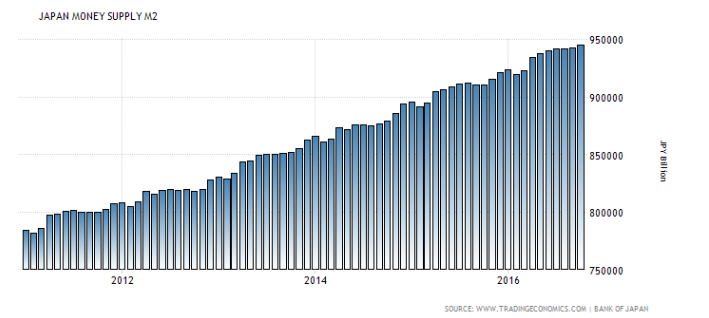

Впрочем, это и понятно, ведь дифференциал монетарной политики в Японии и США продолжает оставаться существенным. Например, Банк Японии до сих пор увеличивает денежную базу в год на 80 трлн йен. А в январе этого года учетная ставка была понижена с 0% до -0,1%.

Летом японский ЦБ предпринял еще один шаг к расширению смягчения монетарной политики. Объем выкупаемых биржевых фондов ETF был повышен с 3,3 трлн йен до 6 трлн йен.

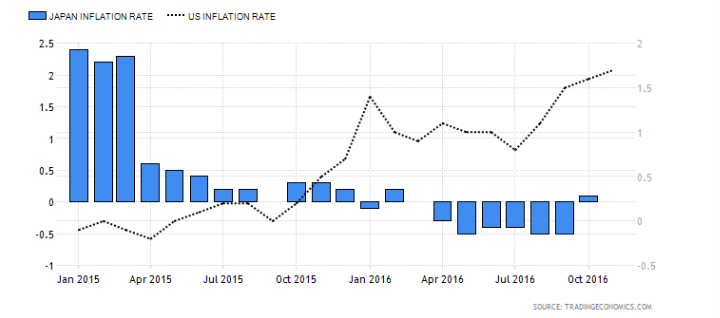

Тогда остается резонным вопрос, почему же первую половину года японская валюта укреплялась по отношению к доллару? Ответ лежит в той же плоскости, что и в примере с евро. Ситуация с дефляцией в Японии обстояла еще хуже, чем в Еврозоне.

Несмотря на значительный рост денежной базы, структурные проблемы в экономике, в частности старение населения, а также ослабление мировой торговли не позволяли ценам внутри страны расти. Кроме того, не стоит забывать, что давление на инфляцию оказало падение цен на сырье и энергоносители в 2014-2015 годах. Влияние на рост продовольственных цен оказывается с небольшим лагом во времени. Сейчас потребительские цены отыгрывают рост товарно-сырьевой группы активов с начала этого года.

Таким образом, несмотря на все усилия властей и Банка Японии по ослаблению йены, она продолжала укрепляться. Хранить деньги в йенах, которые в силу дефляции не теряли в стоимости, было выгодно, даже несмотря на нулевые, а подчас и отрицательные ставки в экономике.

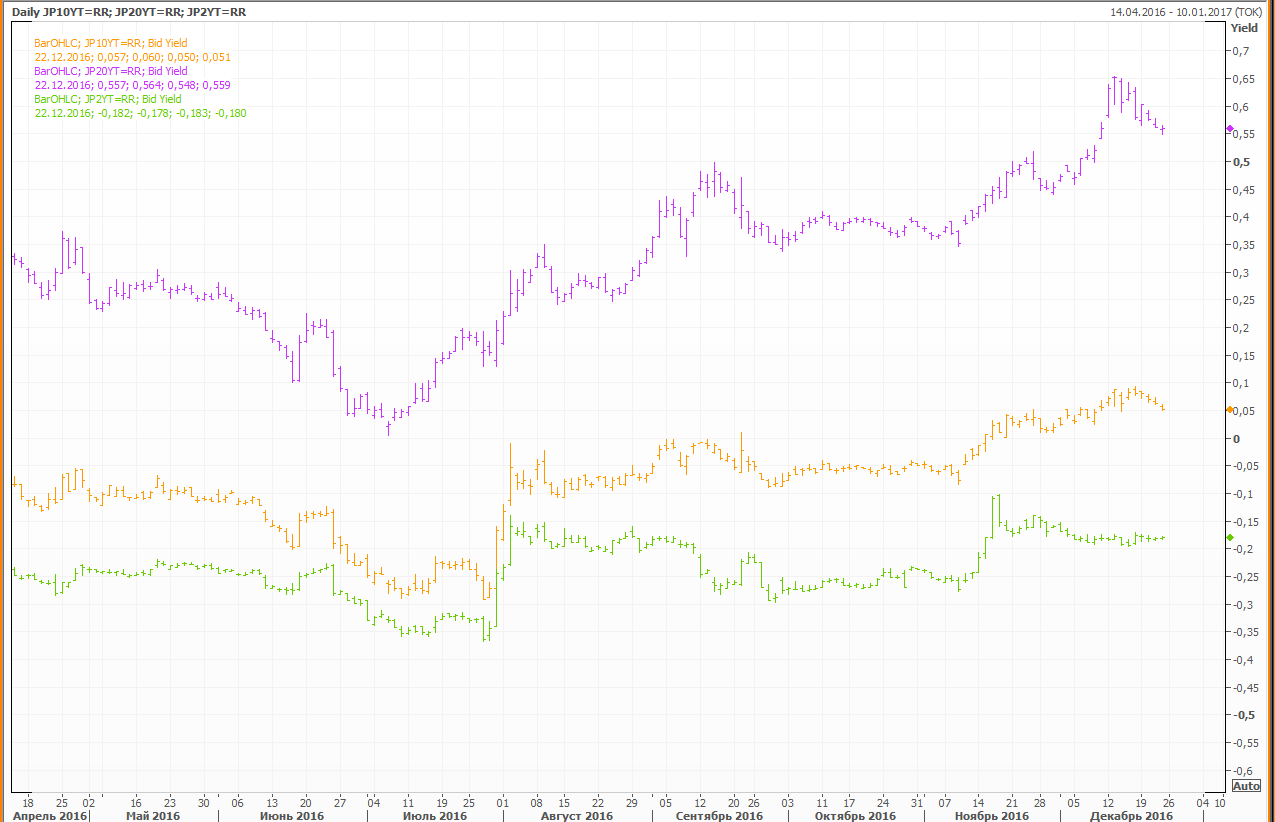

Любопытно отметить, что введение отрицательных ставок еще несколько месяцев не оказывало должного влияния на курс национальной валюты. При этом некоторое время спустя в японском Центробанке вынуждены были признать неэффективность этой меры. Более того, отрицательные доходности по гособлигациям оказались сильно вредны для банковской системы и пенсионных фондов. Это вынудило Банк Японии пойти на нетривиальный шаг – таргетировать доходность краткосрочных и 10-ти летних облигаций в области -0,1 и 0 % соответственно. При этом ЦБ со своей программой выкупа активов сократил присутствие в долгосрочных бумагах, доходности которых начали расти. Проблема пенсионных фондов была отчасти решена.

Вместе с этим Банк Японии, осознанно или нет, решил другую проблему. Йена продолжала укрепляться в большей степени потому, что существовал восходящий тренд в ценах гособлигаций. Это было причиной покупки инструмента с фиксированной отрицательной доходностью, или правильнее сказать убытком. Инвесторы рассчитывали, что актив вырастет, прежде чем ситуация развернется, а банк Японии своей скупкой активов только потакал этому тренду. Так можно было зарабатывать деньги, которые, с эффектом дефляции, становились сами по себе еще дороже. Однако зафиксировав цель по доходности облигаций широкого спектра дюрации, японский регулятор сломал систему. Это хорошо видно по рынку госбондов, в переломе тенденции доходностей летом 2016 года.

После этого инвесторам все же пришлось обратить внимание на активы, номинированные в долларах. Рост сырья и намерения ФРС подогревали интерес участников рынка. Кроме того, приход Трампа к власти усилил приток капитала в пользу доллара. Инвесторы нашли его экономическую повестку весьма инфляционной. Его предвыборными обещаниями были: снижение налогов, увеличение расходов на инфраструктуру, протекционистская торговая политика, предполагающая повышение пошлин.

USD/CNY

Сильнее всех от экономической политики Трампа может пострадать Китай и юань соответственно. Будущий американский президент не скрывает, что идет на открытую конфронтацию с Поднебесной. Несколько дней назад он провел переговоры с главой Тайваня, а на днях назначил советником по торговле экономиста Питера Наварро, автора книги «Смерть от Китая», в которой обличается «коварство» китайской торговой политики.

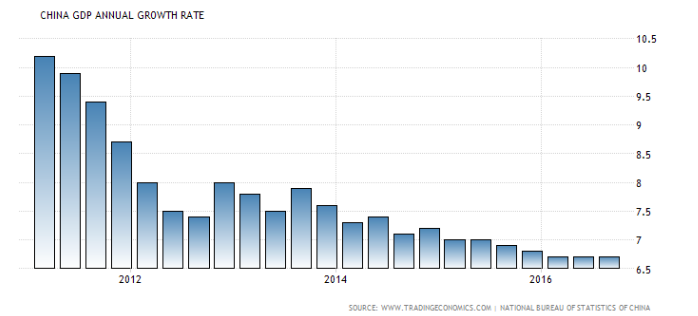

Китайская валюта взяла тренд на ослабление еще в начале 2014 года, когда в КНР заговорили об изменении вектора экономического развития. Отныне ставка делается на сектор услуг и внутренний спрос, а не на экспорт и промпроизводство. Нельзя сказать, что на текущий момент страна достигла больших успехов в этом направлении. Активность, как в производственном секторе, так и в сфере услуг стабилизировалась лишь несколько месяцев назад. Замедление и переориентирование экономики вызвало устойчивый отток капитала, который был помножен на ожидание ужесточения монетарной политики в США.

Пара USD/CNY выросла с начала года на 7,5%. И пусть в абсолютных значениях это не так много, но тренд был неуклонным. Кроме того, сейчас юань торгуется по отношению к доллару на минимумах II квартала 2008 года. Проблема в том, что экономические субъекты внутри страны ожидают дальнейшего перманентного обесценения национальной валюты.

Регулятор пытается бороться с оттоком, ужесточая контроль за движением капитала. Например, теперь необходимо сообщать об иностранных инвестициях, начиная с нескольких сотен тысяч долларов. Причем не только в иностранной валюте, но и в юанях. Да, теперь, когда юань официально стал резервной валютой, а китайские власти сами делают много усилий для улучшения его конвертируемости в мире, отток капитала из Китая возможен и в национальной валюте.

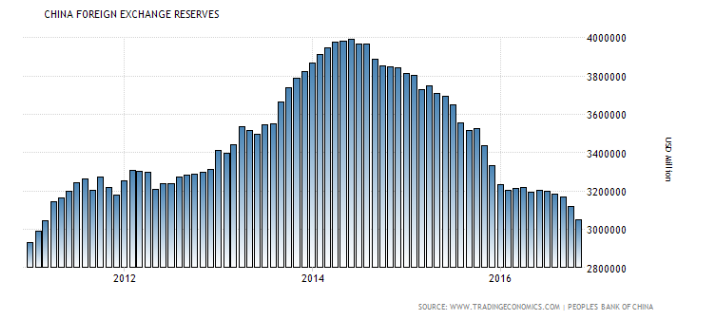

Между тем, динамику оттока капитала и его влияние на курс юаня легко проследить по снижению валютных резервов КНР. С максимумов в 2014 году ($4трлн ) они сократились до чуть более $3трлн.

В моменты сильного падения юаня китайский импорт неожиданно показывал сильный прирост. Эта ситуация напомнила ту, что была в РФ во время девальвации валюты в 2014-2015 года. Тогда, население и компании стремились как можно быстрее и больше купить иностранных товаров, пока цена на них значительно не выросла. В Китае в первую очередь речь шла о покупке сырья.

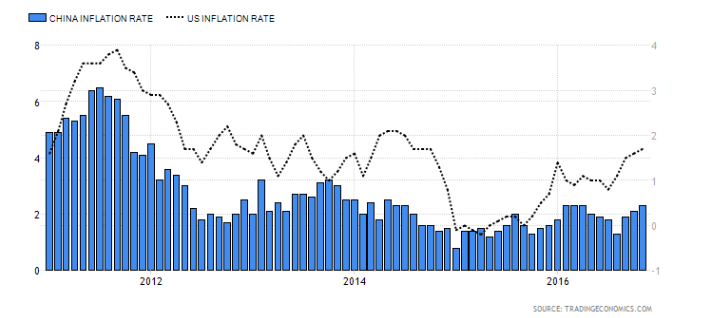

Инфляция в КНР и не думала опускаться к нулевой отметке, в отличие от Европы или Японии. Даже по сравнению с США она была на довольно высоком и устойчивом уровне. Это, кстати не позволяло Народному банку Китая продолжать монетарное смягчение. Ставка остановилась на уровне 4,35%. А с учетом последних пузырей на рынке жилья, с учетом продолжающего оттока капитала и ценовых ралли на сырьевых рынках, перед китайским регулятором вообще встал вопрос об ужесточении денежно-кредитной политики в том или ином виде. Правда, сможет ли НБК пожертвовать ростом экономики ради стабильности?

Что ждет валютный рынок в 2017 году?

Несмотря на то, что у каждой валюты есть собственные факторы для роста или падения, общее у них одно – это доллар, а именно ФРС и ужесточение монетарной политики США. Учитывая инфляционную динамику, и факторы, влияющие на нее, не стоит ждать резкой смены тренда укрепления американской валюты. В следующем году, Трамп официально станет 45 президентом США. Есть большая вероятность реализации большей части его предвыборных обещаний. Это значит, что поводов для более ритмичного подъема ставки у ФРС будет много. А значит, основные мировые валюты какое-то время будут оставаться под давлением. В частности для китайской валюты все может стать еще хуже по мере усиления конфронтации с США. Учитывая набирающие обороты долговые проблемы в КНР, риски появления очередного «черного лебедя», на этот раз китайского, растут. Юань тут будет аутсайдером. Впрочем, учитывая взлет пары доллар/юань, в первые месяцы нового года вполне возможна какая-то коррекция.

Что касается Японии и Европы, то дифференциал монетарной политики продолжит сохраняться. ЕЦБ продлил программу выкупа активов до конца 2017 г., при этом объем выкупа будет снижен с 80 млрд евро до 60 млрд евро в месяц, начиная с весны. В Японии нормализация денежно-кредитной политики пока лишь в форме рыночных слухов. Это значит, что и против евро и против йены доллар продолжит укрепляться. Вместе с тем, учитывая валютные войны и рост протекционистских настроений, возможно ФРС не пойдет на то ужесточение, которое обещала на последнем заседании, несколько ослабив контроль над инфляцией. Это, кстати, хороший повод для роста золота.

Тем не менее, такого тренда в долларе, как в текущем году, мы, скорее всего, не увидим. Каждая экономика не может быть изолирована в эру глобализации. Рост инфляционных ожиданий вместе с ростом цен на сырье и энергоносители подтолкнет и ЕЦБ и Банк Японии к закручиванию гаек, как минимум в виде словесных интервенций. Это значит, что обязательно будут и моменты для сильных контртрендовых движений.

При всем при этом, в первой половине года драйвером всего финансового рынка может стать рост сырьевых активов. Основным фактором в пользу этого является договоренность ОПЕК и стран не входящих в картель сократить объем добычи нефти. И пусть многие считают, что ничего из этой идеи не получится, должно пройти определенное время, чтобы рынок отыграл сначала попытку действительно сократить добычу и соблюдать квоты, и только затем уже крах нефтяной сделки.

Константин Карпов

БКС Экспресс