Комментарий по рынкам

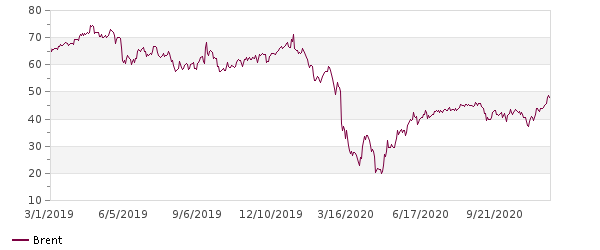

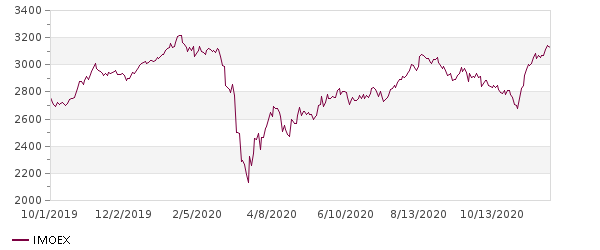

Мировые фондовые рынки находятся на максимумах. Этот ноябрь станет лучшим месяцев в истории для фондовых рынков. Ожидание вакцинации и мирная передача власти способствует позитивному настроению участников. Предварительные данные по индексам PMI Китая также вышли позитивными. Остается лишь нерешенным вопрос с нефтью. Это сейчас главная интрига. На текущий момент ОПЕК+ склоняется к продолжению соглашения о сокращении добычи нефти ещё на 2-3 месяца. Рынок очень хочет увидеть $50 за баррель по Brent, однако если переговоры сорвутся, то мы снова можем стать свидетелями отката к $43-45.

Эта неделя будет насыщенной на российском фондовом рынке. Сегодня презентует свою стратегию Сбер. Также вышла отчетность Газпрома и Татнефти. Комментарии менеджмента могут вызвать резкие движения как в этих акциях, так в целом по нашему рынку. Также не стоит забывать, что в понедельник состоится ребалансировка индекса MSCI Russia, которая также вызывает резкие движения в инструментах.

На прошлой неделе мы выпустили две новые инвестиционные идеи. Первая – по акциям РусГидро. Суть идеи в росте дивидендных выплат по итогам 2020 и следующих годов. Вторая – покупка акций Ozon. Мы призывали участвовать в IPO компании, но даже сейчас после начала торгов, акции имеют потенциал роста в течение года. Подробно с актуальными инвестидеями можно ознакомиться ниже.

P.S. На этой неделе в четверг 3 декабря в 19:30 состоится наш стратегический вебинар по отчетностям компаний за 3 квартал. Всем рекомендуем на нем присутствовать. Вебинар бесплатный. Запись по ссылке здесь.

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| Ozon | OZON | 4050 | 35% | neg | neg | 0% | Покупать | Кратный рост бизнеса |

| РусАква | AQUA | 390 | 62% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| AT&T | T | 33 | 14% | 5.8 | 7.6 | 7.2% | Держать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 25% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 26% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 14% | 2.9 | 2.5 | 10% | Держать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 26% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 18% | - | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 7% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

OZON

Ozon – это самый быстроразвивающийся онлайн-ритейлер в РФ. Компания долгое время была классическим интернет-магазином и лишь с 2018 года начала активно развивать направление диверсифицированного маркетплейса. На 2019 год Ozon занимал третье место по обороту среди маркетплейсов в РФ, уступая лидеру Wildberries и Ситилинк. В настоящий момент, по нашим оценкам, Ozon находится на втором месте и скоро может занять лидерскую позицию среди маркетплейсов.

По оценкам агентства Data Insight рынок электронной коммерции в РФ будет расти в среднем на 33,5% в год до 2024 года, чему способствовала ситуация с пандемией. Сам рынок сильно фрагментирован – на долю топ-3 игроков приходится лишь 18%. В результате, по нашим прогнозам, Ozon должен расти быстрее рынка и увеличить свою долю к 2024 году с 7% до 15%. В своих расчетах мы закладываем среднегодовой прирост GMV (оборот маркетплейса) Ozon в 43% до 2024 года.

Ozon – это убыточная компания на операционном уровне. Пока компания не является лидером рынка, поэтому не может диктовать более жесткие условия продавцам, как это делает лидер Wildberries. По заявлениям CEO компании, Ozon станет прибыльным только через 2 года. Сейчас в приоритете развитие логистической инфраструктуры, на которую как раз привлекаются средства на IPO.

| Акции | |||

| Код Блумберг | OZON RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 3000 | ||

| Целевая цена | 4050 | ||

| Потенциал | 35% | ||

| Free float | 33% | ||

| Финансы (млрд. руб) | 2019 | 2020 | 2021 |

| GMV | 81 | 180 | 360 |

| Выручка | 60 | 102 | 153 |

| EBITDA | -15.8 | -7.9 | -2.5 |

| Чистая прибыль | -19.3 | -13 | -3.5 |

| Оценка | |||

| P/S | n.d. | 5.4 | 3.6 |

| EV/EBITDA | n.d. | neg. | neg. |

| EV/GMV | n.d. | 2.6 | 1.6 |

24 ноября 2020 года состоялось IPO Ozon. Особенность заключалась в 10-кратной переподписке участниками, повышении цены размещения, а также участии мажоритарных акционеров АФК «Система» и Baring Vostok в покупке акций. В результате доля АФК «Система» и Baring Vostok снизилась с 45,2 и 45,1% до 33,1% и 33% соответственно. При этом мажоритарные акционеры сохранили контроль за компанией. Более того, Ozon должен будет выплатить 1 млрд. рублей за разрыв секретного соглашения со Сбером. Мы предполагаем, что Сбер хотел купить долю Ozon, чему воспрепятствовали мажоритарные акционеры, видя большой потенциал в компании.

Для оценки Ozon мы сравнили её с компаниями-аналогами. Средние значения мультипликатора EV/GMV 2020E находятся на уровне 2,2х. По нашим расчетам, при цене Ozon в 3000 рублей ($39) мультипликатор EV/GMV 2020E равен 2,6х, EV/GMV 2021E равен 1,6х, EV/GMV 2024E равен 0,5х. В настоящий момент дисконта в цене акций нет, однако если смотреть на более длинные горизонты, мы видим определенную недооцененность. Наша целевая цена на ближайшие 12 месяцев 4050 рублей, исходя из GMV 2021E и среднего мультипликатора по аналогам. Потенциал от текущих цен 35%.

В итоге мы имеем крайне быстрорастущую компанию на быстрорастущем рынке e-commerce. Такие компании на российском фондовом рынке редкость. Мы позитивно оцениваем прошедшее IPO, а также видим большой потенциал в Ozon. По нашему мнению, Ozon – это компания, которая идеально подходит для добавления в долгосрочный портфель.

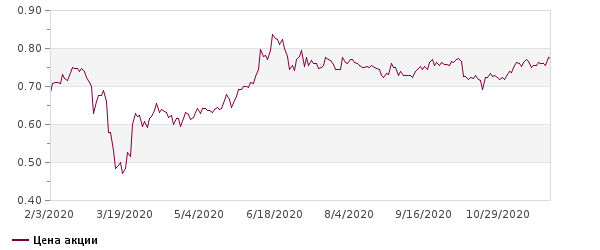

РусГидро

Русгидро – это одна из самых крупных компаний в российской электроэнергетике. Компания большую часть доходов получает с выработки электроэнергии на гидроэлектростанциях. Однако помимо ГЭС за Русгидро также числятся дальневосточные активы, где достаточно много тепловой генерации. В последние 3 года Русгидро регулярно производило обесценение этих активов, из-за чего страдала чистая прибыль, а вместе с ней и дивиденды. Но сейчас мы видим, что ситуация может поменяться.

2020 год пока складывается для РусГидро очень удачно. Из-за большой водности водохранилищ в этом году компания смогла нарастить выработку электроэнергии на 14%. Ценовая конъюнктура была благоприятной в целом по России, а в особенности на Дальнем Востоке и Сибири. Поэтому рост выручки за третий квартал составил 6,5%, а рост EBITDA превысил 16%. Эти показатели лучшие за всю историю компании. Чистая прибыль выросла на 72% за счет переоценки форвадного контракта и операций хеджирования, которые лишь закрепили успех операционной деятельности.

| Акции | |||

| Код Блумберг | HYDR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.78 | ||

| Целевая цена | 1.1 | ||

| Потенциал | 41% | ||

| Free float | 26% | ||

| Финансы (млрд. руб.) | 2019 | 2020п | 2021п |

| Выручка | 407 | 439 | 461 |

| EBITDA | 97.5 | 118.5 | 124.4 |

| Чистая прибыль | 0.60 | 70 | 75 |

| Оценка | |||

| P/S | 0.45 | 0.64 | 0.61 |

| EV/EBITDA | 3.53 | 3.50 | 3.34 |

| P/E | 305 | 4.03 | 3.76 |

| DY | 5.4% | 8.3% | 11.3% |

РусГидро

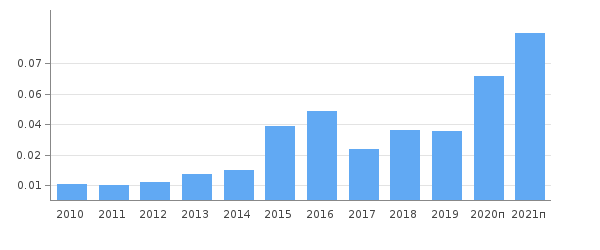

Главный вопрос теперь лежит в плоскости обесценений активов. Менеджмент заверяет, что в следующем году и в 2022 году списаний не будет, т.к. не будет ввода новых крупных объектов. По нашим расчетам, Русгидро может показать чистую прибыль за 2020 год в размере 70 млрд. рублей без учета потенциальных списаний и порядка 55 млрд. рублей с их учетом. В таком случае нам может сулить 6,5 копеек в виде дивидендов и примерно 8 копеек на 2021 год. При таких дивидендах мы увидим переоценку акций. Наши ожидания - рост до 1,1 рубля в течение года, потенциал по текущим ценам 44%. В случае если всё-таки будут более серьезные обесценения активов, то у Русгидро есть минимальный уровень дивидендов и акции наиболее вероятно будут торговаться около текущих уровней. Поэтому видя довольно низкий риск и высокий потенциал роста, мы открыли новую инвестиционную идею.

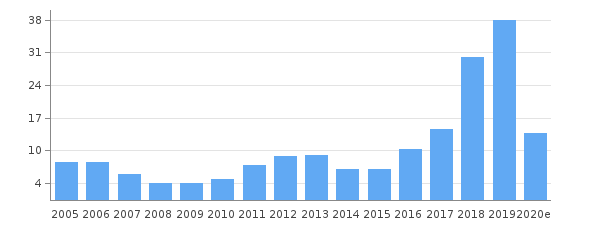

Дивиденды на акцию

Русская Аквакультура

Русская Аквакультура – это лидер по производству атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области. Также компания занимается выращиванием речной форели в озерах Карелии и имеет 2 смолтовых завода в Норвегии для производства малька.

По мультипликаторам сейчас имеется относительно низкая оценка. Компания торгуется с дисконтом к мировым аналогам, но среди российского агросектора такая оценка является нормой. Тем не менее, нынешние котировки не учитывают ожидаемый рост показателей за 2020 год и перспективы удвоения бизнеса через 5 лет.

Компания впервые решила выплатить промежуточные дивиденды в размере 5 рублей на акцию (дивидендная доходность 2,4%) и продлила программу байбэка на 600 млн. рублей (3,5% капитала) до июня 2021 года. Такие действия компании свидетельствуют о заинтересованности менеджмента в увеличении акционерной стоимости.

Мы видим очень высокий потенциал роста акций Русской Аквакультуры с учетом ожидаемого роста показателей за 2020 год и оценки рынком в 7х EV/EBITDA.

| Акции | |||

| Код Блумберг | AQUA RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 241 | ||

| Целевая цена | 390 | ||

| Потенциал | 62% | ||

| Free float | 14% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 5.2 | 11.3 | 13.4 |

| EBITDA | 2.6 | 3.9 | 5.3 |

| Чистая прибыль | 2.2 | 3.2 | 4.7 |

| EPS | 26.70 | 37.40 | 54.80 |

| Оценка | |||

| ND/EBITDA | 1.60 | 1.00 | 0.80 |

| EV/EBITDA | 6.09 | 6.69 | 4.20 |

| P/E | 5.30 | 6.90 | 3.80 |

| DY | 0.0% | 0.0% | 5.0% |

РусАква

Плюсы:

+ высокая маржинальность по EBITDA и чистой прибыли

+ лидер рынка

+ компания роста с понятной стратегией

+ дисконт по мультипликаторам

+ начало программы байбэка и выплат дивидендов

Минусы:

- низкая ликвидность

- биологический риск: заражение рыб, как это было в 2015 году

- низкая раскрываемость информации

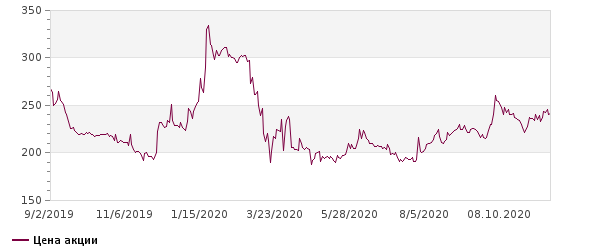

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть - это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 317 | ||

| Целевая цена | 400 | ||

| Потенциал | 26% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 12.0% | 4.4% |

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть в следующем году, что весьма вероятно, то пока ещё не поздно докупать акции.

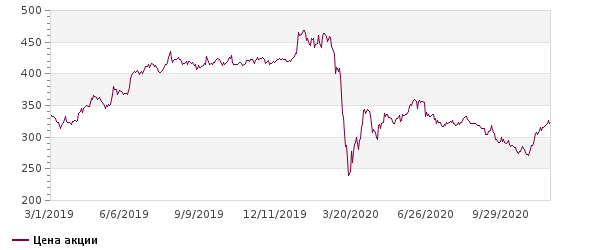

Цена акции

Дивиденды «Газпром нефти»

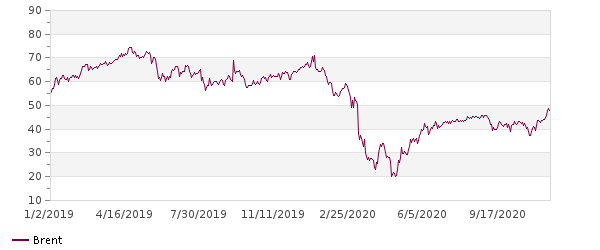

Цена нефти Brent

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.77 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 26% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.44% |