Комментарий по рынкам

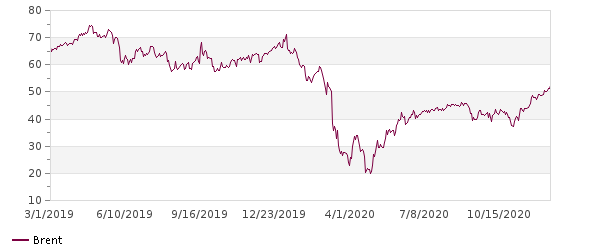

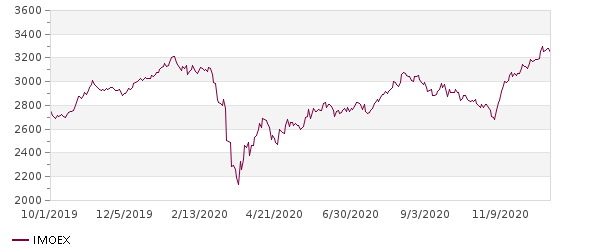

Близятся новогодние праздники, и на рынках постепенно сползает активность. Последнее важное событие состоялось на этих выходных. Дональд Трамп подписал законопроект о пакете стимулирования экономики США. Новые деньги поступят в экономику уже в январе, что должно оказать поддержку рынку США, а значит и остальным рынкам. Ставки низкие везде, рост инфляции пока не превышает таргеты ФРС и других центробанков, поэтому мы не ожидаем повышения ставок в ближайшее время. Для рынка акций такой «статус-кво» говорит лишь о росте. 2021 год должен подарить нам рост сырьевых активов, а также российского фондового рынка. Однако не нужно забывать и о «черных лебедях».

2020 год был для многих успешен. Индексы закрываются на уровнях выше прошлого года, даже несмотря на рецессию и кризис. Важно было пользоваться моментом и «забирать подарки» с рынка. Как мы писали в обзорах в марте, «Кризис – это время возможностей». Поэтому мы выпускали довольно много инвестиционных идей в марте и апреле. Наши результаты: средняя доходность инвестидей составила 17%, что в несколько раз превосходит индекс МосБиржи, который вырос на 6,5%.Более подробно мы раскрыли тему в итоговом выпуске на нашем YouTube-канале.

Напоминаем, что сегодня последний день, когда можно сократить налоговую базу за этот год. Если вы совершали спекулятивные сделки или просто закрывали прибыльные позиции, и у вас образовалась прибыль от этих сделок (налоговая база), то имеет смысл продать текущие убыточные позиции (если есть), а затем их тут же откупить. Таким образом, вы сократите налоговую базу путем уменьшения сальдо прибылей и убытков. Поэтому рекомендуем успеть совершить эту нехитрую операцию, дабы заплатить меньше налогов за этот год. Если вы, например, только покупали акции в этом году и не совершали продажи, то налоговой базы у вас не будет, а значит и не имеет смысла совершать налоговую оптимизацию. Также напомним, что по законодательству РФ, если вы держите акции больше 3 лет, то вы не уплачиваете с них НДФЛ. Ну а если у вас все активы на ИИС, в таком случае, можете пропустить этот абзац.

Мы считаем, что в период праздников не стоит заниматься активной торговлей. Поэтому очередной выпуск инвестидей выйдет 11 января. На текущий момент мы рекомендуем к покупке только 2 акции: РусГидро и Юнипро, с идеями вы можете ознакомиться ниже. Также имеет смысл на свободный «кэш» купить облигации с хорошим купоном, например ВДО (смотрите еженедельный монитор рынка облигаций на нашем сайте), чтобы получить накопленный купонный доход за период праздников при относительно низком риске.

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 60% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| РусГидро | HYDR | 1.1 | 47% | 3.5 | 4 | 8% | Покупать | Окончание бумажных списаний и рекордные дивиденды |

| AT&T | T | 33 | 12% | 5.8 | 7.6 | 7.2% | Держать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 12% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 30% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 6% | 2.9 | 2.5 | 10% | Держать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 27% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 25% | - | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 4% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

РусГидро

Русгидро – это одна из самых крупных компаний в российской электроэнергетике. Компания большую часть доходов получает с выработки электроэнергии на гидроэлектростанциях. Однако помимо ГЭС за Русгидро также числятся дальневосточные активы, где достаточно много тепловой генерации. В последние 3 года Русгидро регулярно производило обесценение этих активов, из-за чего страдала чистая прибыль, а вместе с ней и дивиденды. Но сейчас мы видим, что ситуация может поменяться.

2020 год пока складывается для РусГидро очень удачно. Из-за большой водности водохранилищ в этом году компания смогла нарастить выработку электроэнергии на 14%. Ценовая конъюнктура была благоприятной в целом по России, а в особенности на Дальнем Востоке и Сибири. Поэтому рост выручки за третий квартал составил 6,5%, а рост EBITDA превысил 16%. Эти показатели лучшие за всю историю компании. Чистая прибыль выросла на 72% за счет переоценки форвадного контракта и операций хеджирования, которые лишь закрепили успех операционной деятельности.

| Акции | |||

| Код Блумберг | HYDR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.75 | ||

| Целевая цена | 1.1 | ||

| Потенциал | 47% | ||

| Free float | 26% | ||

| Финансы (млрд. руб.) | 2019 | 2020п | 2021п |

| Выручка | 407 | 439 | 461 |

| EBITDA | 97.5 | 118.5 | 124.4 |

| Чистая прибыль | 0.60 | 70 | 75 |

| Оценка | |||

| P/S | 0.45 | 0.64 | 0.61 |

| EV/EBITDA | 3.53 | 3.50 | 3.34 |

| P/E | 305 | 4.03 | 3.76 |

| DY | 5.4% | 8.7% | 11.7% |

РусГидро

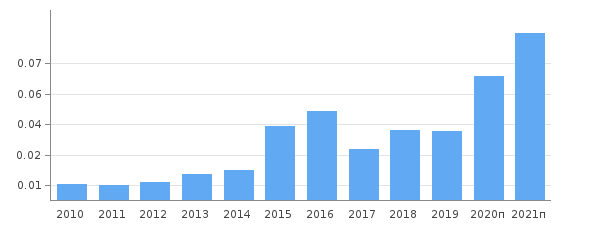

Главный вопрос теперь лежит в плоскости обесценений активов. Менеджмент заверяет, что в следующем году и в 2022 году списаний не будет, т.к. не будет ввода новых крупных объектов. По нашим расчетам, Русгидро может показать чистую прибыль за 2020 год в размере 70 млрд. рублей без учета потенциальных списаний и порядка 55 млрд. рублей с их учетом. В таком случае нам может сулить 6,5 копеек в виде дивидендов и примерно 8 копеек на 2021 год. При таких дивидендах мы увидим переоценку акций. Наши ожидания - рост до 1,1 рубля в течение года, потенциал по текущим ценам 44%. В случае если всё-таки будут более серьезные обесценения активов, то у Русгидро есть минимальный уровень дивидендов и акции наиболее вероятно будут торговаться около текущих уровней. Поэтому видя довольно низкий риск и высокий потенциал роста, мы открыли новую инвестиционную идею.

Дивиденды на акцию

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.69 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 30% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.78% |