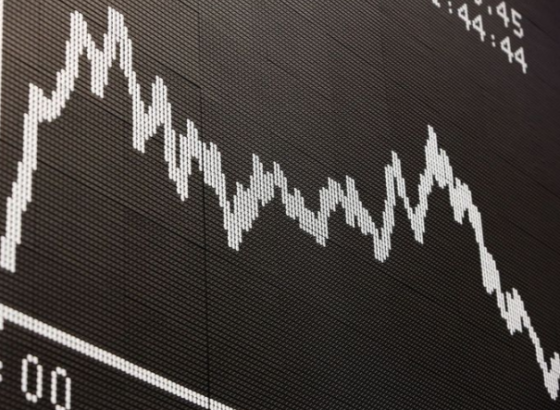

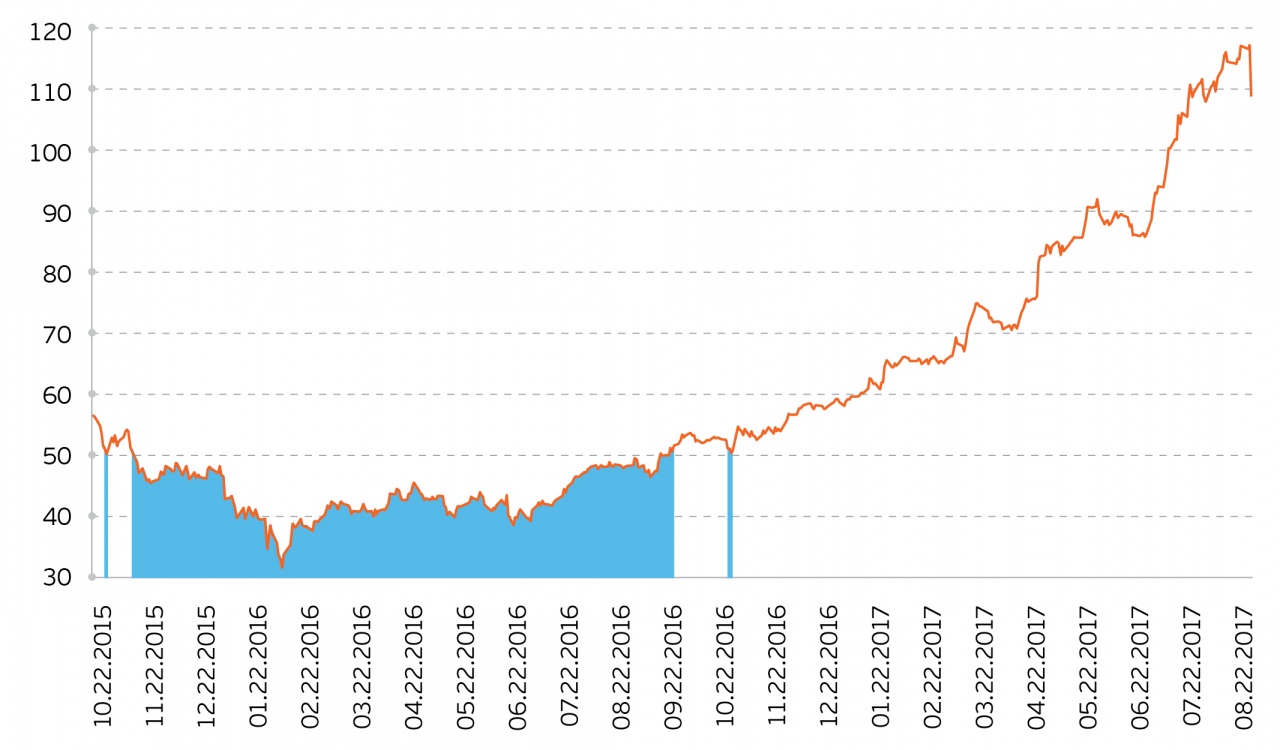

В октябре 2015 года состоялось одно из наиболее ожидаемых первичных публичных размещений акций (IPO) на Нью-Йоркской фондовой бирже. Производитель люксовых спортивных автомобилей Ferrari N.V. разместил 17,2 млн. акций стоимостью $52 каждая и привлёк $893 млн. При этом капитализация корпорации по итогам размещения достигла $9,6 млрд. В феврале 2016 года стоимость акций производителя спорткаров опускалась до $32, однако спустя почти 2 года после IPO капитализация концерна подскочила в 2 раза, чему во многом способствовало постоянное улучшение финансовых результатов компании.

Динамика котировок акций Ferrari N.V. на Нью-Йоркской фондовой бирже, $ за акцию* Источник: Bloomberg, * отмечен период, когда стоимость акций RACE на Нью-Йоркской фондовой бирже не превышала цену размещения

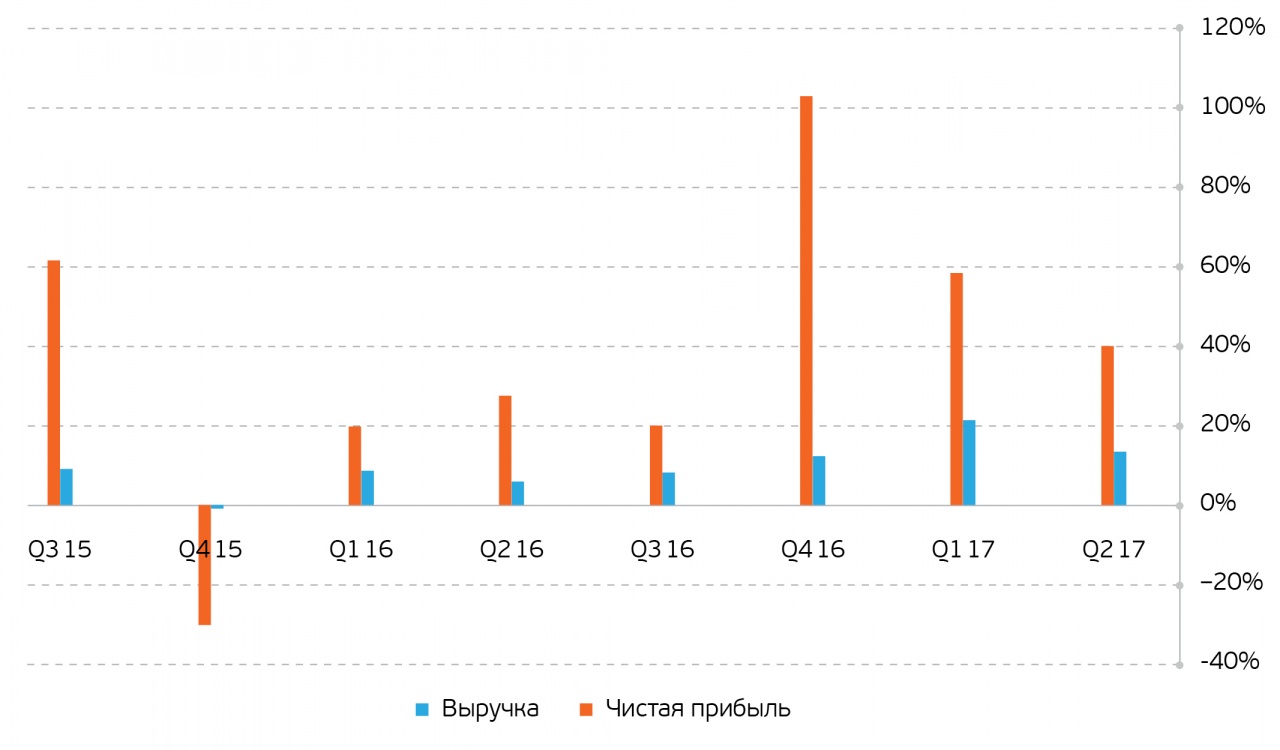

Несмотря на то, что первый финансовый отчёт после проведения IPO был достаточно успешным (выручка увеличилась на 9,2% г/г при росте чистой прибыли на 62,1% г/г), показатели IV квартала 2015 года, опубликованные в начале февраля 2016 года, были восприняты инвесторами весьма холодно. Несмотря на рост поставок автомобилей на 2,3% г/г, выручка концерна за период сократилась на 0,9% г/г до 744 млн. евро, а чистая прибыль продемонстрировала более заметный спад на 30,4% г/г и остановилась на отметке в 55 млн. евро. Именно данный фактор, а также снижение прогнозируемых темпов роста финансовых результатов аналитиками, оказали основное давление на котировки акций RACE в первый год после размещения.

Несмотря на опубликованные прогнозы, в каждый из последующих кварталов, начиная с I квартала 2016 года, финансовые результаты Ferrari N.V. превосходили прогнозные значения. В результате на 12 сентября 2017 года стоимость акций RACE достигла $109.48, увеличившись по отношению к цене размещения на 111%. При этом рост стоимости акций с минимальных февральских значений составил 244%. Отметим, что данная ситуация весьма распространена в ходе IPO – за неполный 2017 год IPO провела 31 компания стоимостью более $1 млрд. При этом акции 48% компаний, у которых стоимость акций падала ниже цены размещения, уже восстановились в цене (у 10 из 21 компании). Аналогичные показатели в 2016 и 2015 гг. составляли 53% и 49%. Соответствующий показатель в 2012 году достигал 58%.

Темпы роста выручки и чистой прибыли Ferrari N.V., % г/г Источник: данные компании

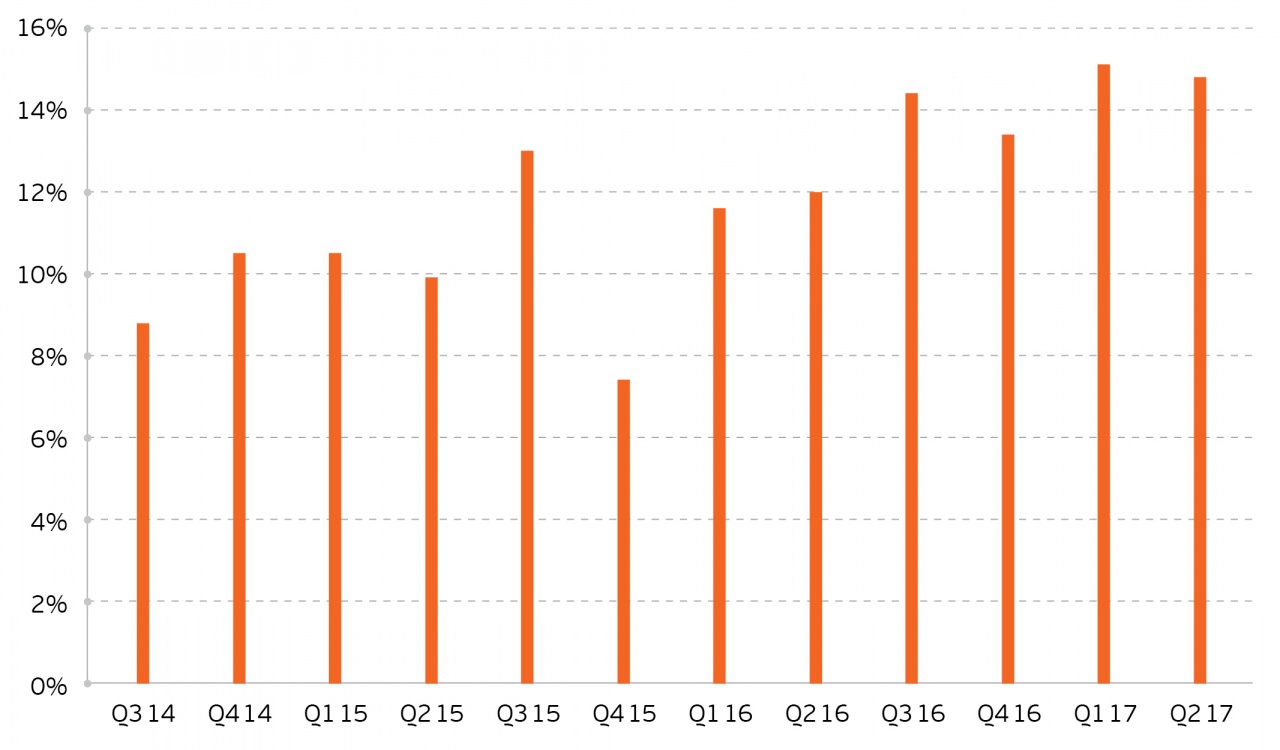

Стоит отметить, что люксовый бренд нацелен не только на рост финансовых показателей, но и на увеличение рентабельности собственного бизнеса. Если в III квартале 2014 года чистая рентабельность Ferrari N.V. составляла 8,8%, то ко II кварталу 2017 года показатель вырос до 14,8%.

Чистая рентабельность Ferrari N.V., % Источник: данные компании

Повышение стоимости реализуемых автомобилей только одна из причин роста финансовых результатов компании. Перед IPO корпорация объявила о планах повышения количества выпускаемых в год автомобилей до 10 тыс. За последний год (с окончанием во II квартале 2017 года) показатель достиг 8253 ед. (рост на 2,3% г/г). Увеличение индикатора зафиксировано несмотря на снижение продаж автомобилей в Китае, Гонконге и Тайване на 12,5% г/г во II квартале 2017 года на фоне решения о прекращении работы с дистрибьютором в Гонконге, о котором было объявлено в конце 2016 года. По заявлениям компании, новый региональный дилер выйдет на «полную мощность» уже в III квартале 2017 года. Во II квартале 2017 года чистая прибыль Ferrari N.V. расширилась на 40,2% г/г даже в условиях негативного влияния курсовых разниц, в том числе ослабления американской валюты по отношению к евро (34% продаж компании приходятся на Южную и Северную Америки).

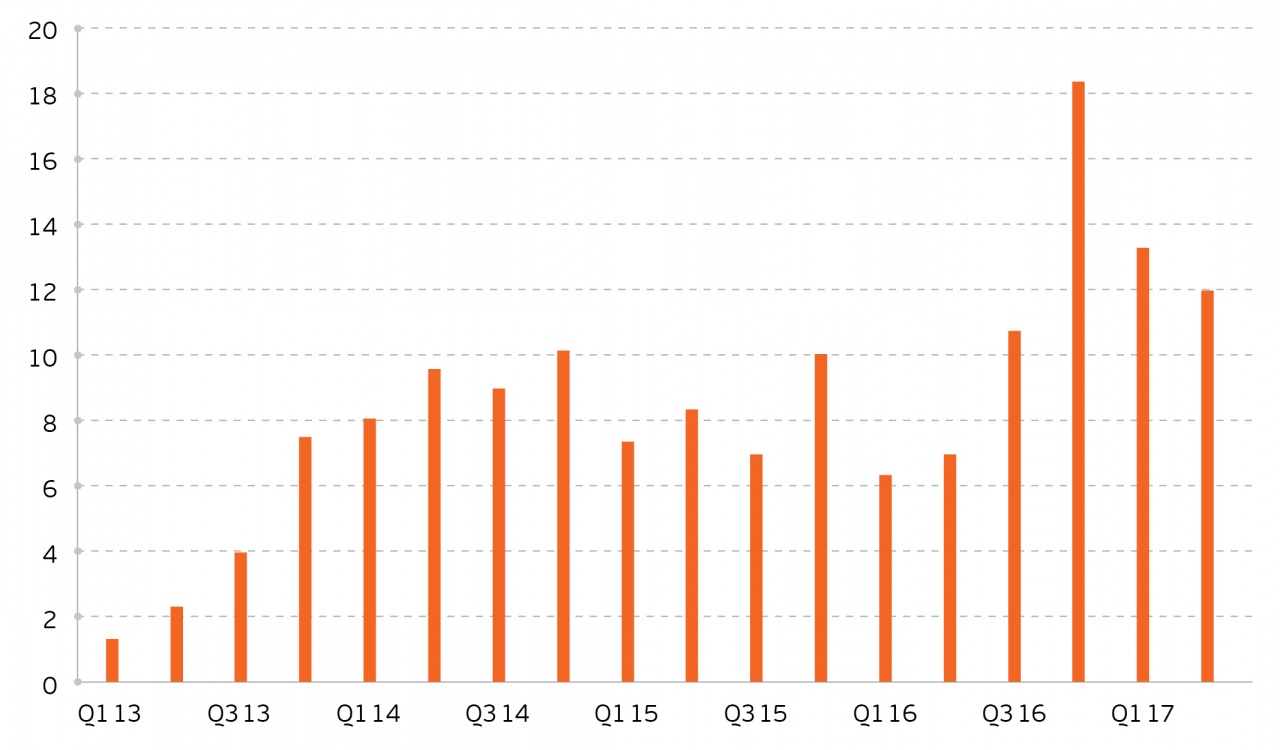

Среди других важных факторов повышения привлекательности инвестиций в акции компании – рост финансовых результатов подразделения, занимающегося разработкой, производством и продажей высокотехнологичных двигателей. За год с окончанием во II квартале 2017 года выручка подразделения расширилась на 83,6% г/г до 485 млн. евро, а доля данного сегмента в продажах компании подскочила до 12,4% с 7,7% за предыдущий составной год. Основным покупателем брендированных двигателей является еще один люксовый автомобильный бренд – Maserati. В 2011 году корпорации подписали соглашение о поставке 160 тыс. двигателей Ferrari до 2020 года. При этом в случае успешных продаж марки планируется расширение соглашения до 275 тыс. к 2023 году. Именно такой сценарий видится наиболее вероятным, учитывая рост продаж люксовых, но всё же более доступных, автомобилей Maserati в последние годы.

Количество поставок автомобилей Maserati, тыс. ед. Источник: данные Fiat Chrysler Automobiles N.V.

Одним из главных факторов поддержания привлекательности инвестиций в акции Ferrari N.V. является недавнее заявление компании о планах выпуска первого в истории бренда «кроссовера». Уже в I квартале 2018 года корпорация представит новый пятилетний план, на основании которого инвесторы смогут оценить ожидания концерна от данного шага и перспективность этого направления развития. Скорее всего, поставки автомобиля начнутся в 2021 году, а его стоимость составит $350 тыс. Многие «любители» оценивают данный ход как удар по репутации бренда, однако, как показывают последние события, этот шаг во многом обусловлен запросами покупателей. Уже в декабре 2017 года Lamborghini начнёт продажи своего первого кроссовера URUS, стоимостью около $300 тыс.

В 2018 году корпорация намерена произвести 1 тыс. автомобилей новой модели и это при условии, что в 2016 году общее производство автомобилей под маркой Lamborghini достигло всего 3457 ед. На 2019 год намечен выпуск кроссовера Aston Martin DBX за $190-260 тыс. В 2015 году на рынок «утилитарных» люксовых автомобилей вышли Maserati со своей Maserati Levante (от $72 тыс.) и Bentley с Bentley Bentayga (от $230 тыс.). При этом продажи Bentley Bentayga оказались весьма успешны – если в 2015 году было произведено всего 96 автомобилей, то в 2016 году число поставок новой модели достигло 5586 ед. при общем объеме продаж автомобилей под маркой Bentley в 11023 ед. Продажи остальных моделей за период сократились с 10001 ед. до 5437 ед.

Подобное развитие событий может ожидать и Ferrari N.V., однако при лимитированном производстве люксового «кроссовера» данного перекоса можно будет избежать. Дополнительный риск для стоимости акций RACE несёт в себе возможное увеличение производства автомобилей до 10 тыс. в год. В этом случае компания столкнётся с необходимостью соблюдения более строгих экологических норм на рынке США. Уже сейчас корпорация ведёт работу над создание гибридных версий своих наиболее популярных автомобилей. Более конкретную стратегию развития корпорация представит уже в I квартале 2018 года.

Александр Жданов — аналитик QBF