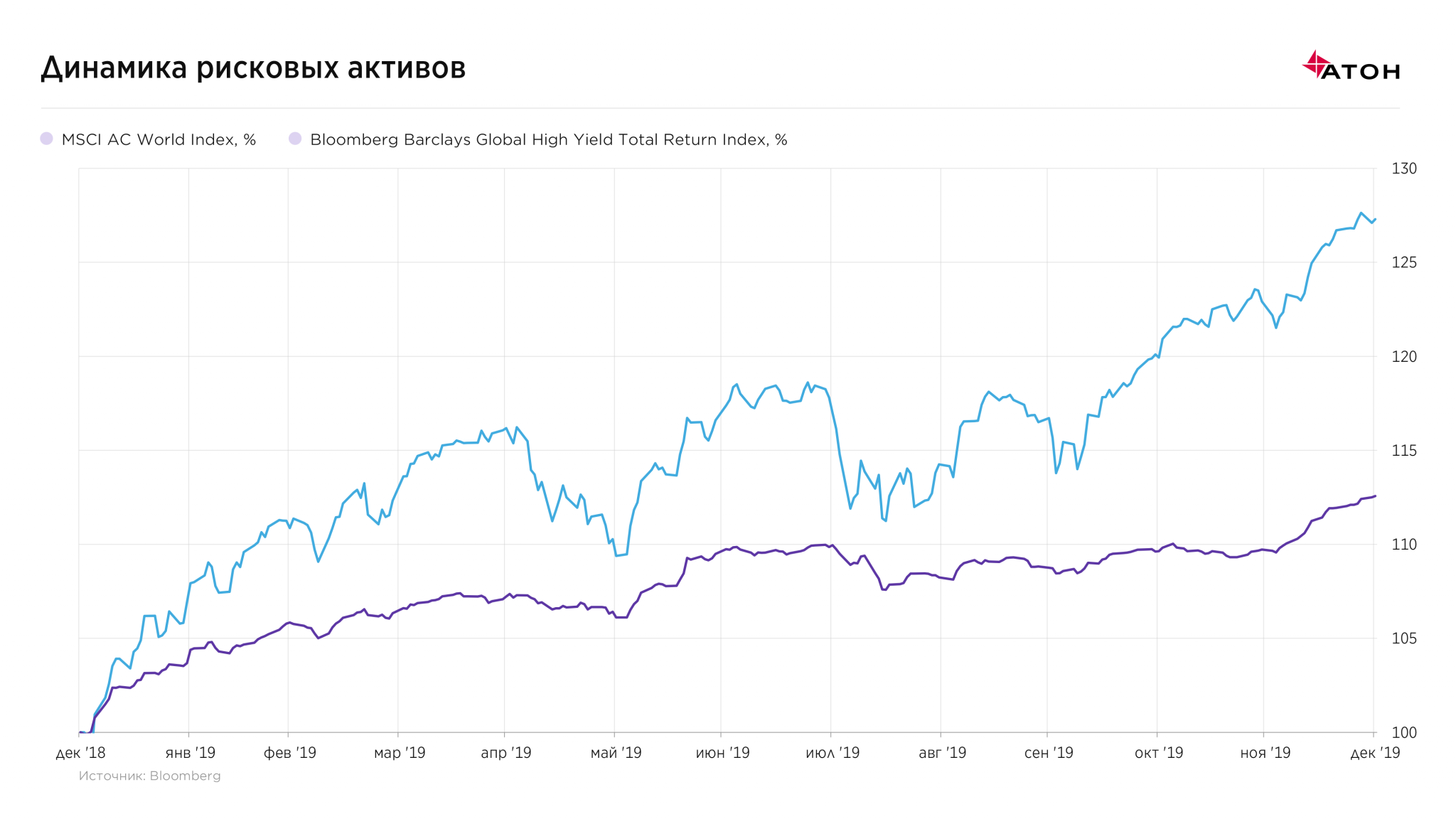

Прошлый год стал одним из самых удачных для мировых рисковых активов в условиях одного из самых длительных периодов роста экономики в современной истории. Этот период эффектно контрастирует с кризисным 2018 годом и показывает, насколько изменчивы могут быть настроения рынков. Мы изначально прогнозировали рост рынков в 2019, но фактический результат превзошел ожидания. Однако стоит отметить, что этот рост отчасти обусловлен низкой отправной точкой после масштабной коррекции в самом конце 2018 года, которая случилась из-за опасений инвесторов об окончании эры количественного смягчения и начале роста процентных ставок. В итоге ралли застало врасплох многих игроков, сделавших ставку на неизбежную глобальную рецессию и дальнейшее снижение цен рисковых активов.

В 2020 году мы ожидаем, что мировая экономика ускорится и вернется к долгосрочным трендовым темпам роста на фоне улучшения настроений в деловых кругах, которые серьезно пострадали из-за разгоревшихся торговых войн. «Первая фаза» торгового соглашения между США и Китаем уже фактически подписана, и это должно стать поворотным моментом для инвесторов и привести к масштабной перебалансировке мировых инвестиционных портфелей, в которых до сих пор высока доля защитных активов.

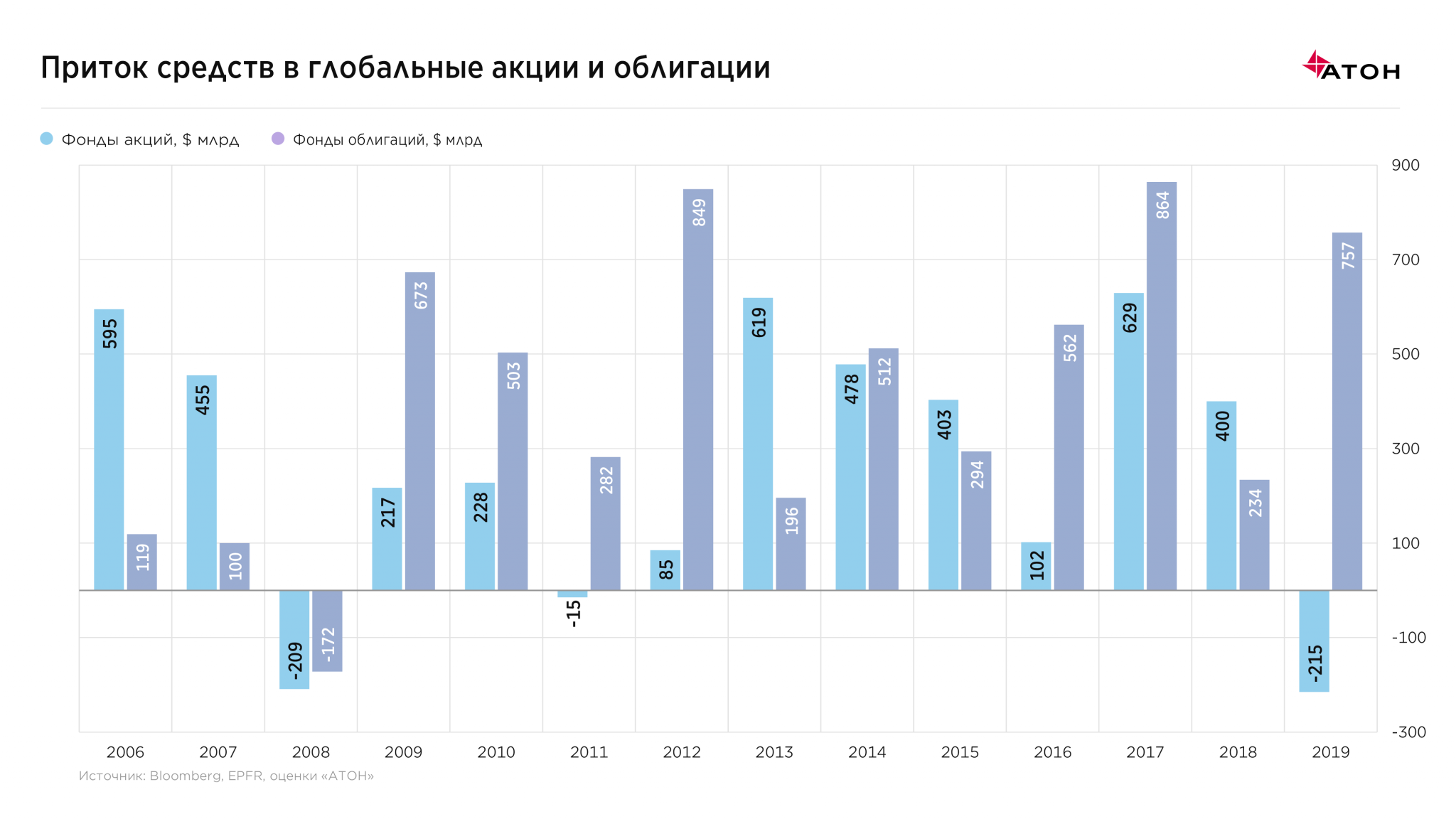

При условии отсутствия негативных сюрпризов от дальнейших торговых переговоров США и Китая и других геополитических рисков, прогноз по инвестициям в рискованные активы остается позитивным. Мы ожидаем, что акции продолжат опережать облигации, которые, напротив, могут несколько скорректироваться, учитывая рекордные фактические притоки в фонды облигаций в 2019 году. Это противоречит логике, но, несмотря на то что 2019 год оказался одним из самых сильных для мировых акций за последнее десятилетие, чистый отток из фондов акций в 2019 году оказался даже больше, чем в кризисном 2008. А вот фонды облигаций зафиксировали рекордный уровень притока средств в текущем экономическом цикле. Мы ожидаем, что эта ситуация развернется в 2020 году, и даже возможна так называемая «Великая ротация – 2» по сценарию 2013 года, когда международные фонды массово перекладывали свои портфели из облигаций в акции. Стоит отметить, что сильная динамика фондовых рынков не является чем-то новым на закате цикла экономического роста, и мы полагаем, что ралли в мировых акциях продолжится в 2020 году.

В сегменте акций мы ожидаем, что так называемые «компании стоимости» (Value stocks), которые не особенно быстро растут с точки зрения бизнеса, но стоят относительно недорого по мультипликаторам, будут продолжать опережать «компании роста» (Growth stocks) – быстрорастущие, но дорогие компании. Эта тенденция имеет важное значение для отраслевого и регионального распределения мировых инвестиций. Судя по всему, мировая экономика находится в конце цикла, и это диктует определенные правила в выборе объектов для инвестиций в преддверии наступающей рецессии в США. Мы считаем, что она начнется не ранее 2021 года, поэтому «окно возможностей» еще остается достаточно значительным.

На фоне замедления роста экономики США и ослабления бюджетных стимулов начнет ослабевать и мощь фондового рынка США, к которому было приковано все внимание инвесторов в 2018-2019. Поэтому мы ожидаем, что внешние рынки акций обгонят рынок США в 2020 году. Мы делаем ставку на развивающиеся рынки, учитывая их растущий разрыв в темпах экономического роста с развитыми рынками. Замедление темпов роста в Китае приостановится по мере того как денежно-кредитное стимулирование найдет отражение в стабилизации экономических показателей, а переговоры с США по торговле будут продвигаться дальше. Другие большие развивающиеся страны также продемонстрируют неплохую динамику: в 2020 ускорится рост в Индии и других странах БРИКС – Бразилии, России и ЮАР.

Что касается российского рынка, Индекс РТС стал лидером роста в 2019 году среди крупнейших мировых фондовых рынков, взлетев на более чем 56% в долларах США (с учетом дивидендов). Ралли было обусловлено сокращением очень большой премии за страновой риск России, образовавшейся в 2014–2018 годах, на фоне видимого потепления политического климата в отношениях с Западом. Второй основной движущей силой стало решение об увеличении дивидендов крупными госкомпаниями, которое превратило их из так называемых «ловушек стоимости» в «кладовые стоимости». Конечно, один из самых ярких примеров – Газпром, расписки которого в 2019 году выросли на 85.8% (99.3% с учетом дивидендов).

Несмотря на впечатляющее ралли 2019 года, российские акции остаются недооцененными и привлекательными, особенно в условиях очень низких доходностей в мире. Сильные балансы корпораций с низкой долговой нагрузкой, положительный денежный поток вкупе с хорошим состоянием государственных финансов по-прежнему делают Россию очень привлекательной для международных инвесторов.