Покупка в накопительный портфель

В структуре портфеля после покупок почти 80% приходится на облигации. И по 10% на доллары и акции.

Структура портфеля облигаций диверсифицирована между отраслями. Все компании достаточно надежны и ликвидны.

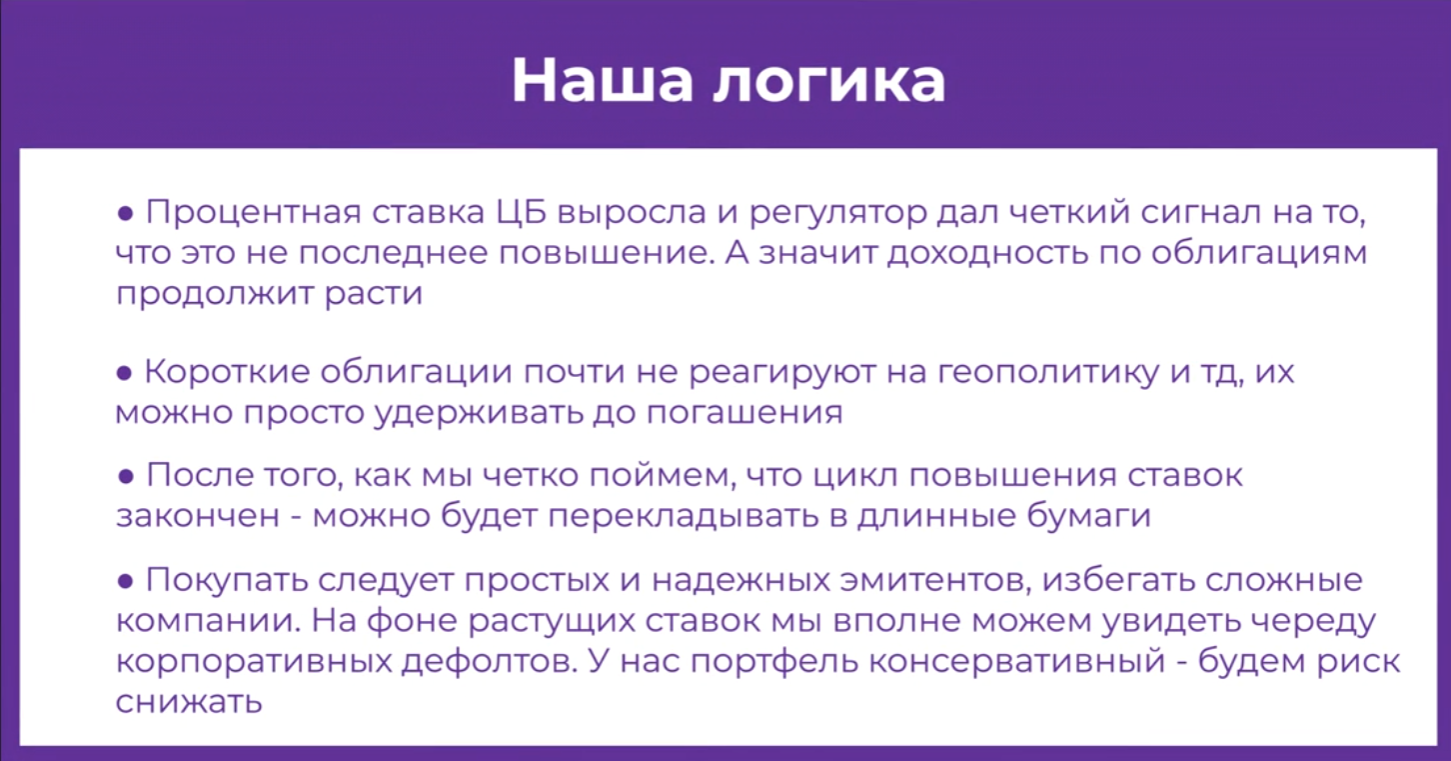

Но перейдем к самому интересному! Важно обсудить - что делать с облигациями в 2022 году?

Во-первых, не покупать длинные облигации раньше времени. А раньше времени - значит до сигналов регулятора о конце цикла повышения ключевой ставки

Во-вторых, избегать неликвидных и опасных эмитентов, если у вас не хватает опыта для оценки рисков.

И это самое интересное. Часто небольшие компании берут кредиты в виде облигаций. Когда срок кредита подходит к концу - они рассчитывают получить новый.

Почему? Получать кредиты удобно, продлевать их выгодно - как для заемщика, так и для кредитора. Как итог часто в финансовые модели не закладываются расходы на погашение кредита - только на процентные платежи. Такая логика хорошо работает в ситуации, когда заем в банке - дешевле, чем заем у акционеров.

Вот здесь и прячутся риски. Компании не планируют погашать кредиты, кредиторам (нам с вами) интересно видеть постоянных заемщиков. Минус только в том, что в прошлом году компания кредитовалась под 5-6% годовых, а в 2022 году кредитоваться придется под 10-12% годовых.

Добавим сюда еще два факта:

- Центральный банк начал ограничивать доступ к рискованным облигациям начинающих инвесторам

- Выручка компаний просела под давлением коронавируса

Выходит, что компании без запаса капитала и свободного денежного потока могут оказаться в ловушке. Кредиты подходят к концу, ликвидности на рынке нет и выручки в требуемых размерах - тоже нет.

Как следствие - мы можем увидеть череду дефолтов среди эмитентов, чье финансовое положение не было устойчивым.

В этой ситуации мы рекомендуем:

- Брать эмитентов со стабильными денежными потоками (выручка, прибыль, FCF)

- Избегать компании с показателем ND / EBITDA > 3х

- Избегать компании без собственного капитала

- Внимательно изучать структуру выручки - чем она разнообразнее, тем лучше

- Следить за тем, чтобы доля валютных долгов была сопоставима с долей валютной выручки

И наконец - положить деньги на банковский депозит иногда неплохое решение. Особенно, если банк предлагает вам хорошие ставки по накопительным счетам.

Облигации - инструмент непростой. Не забывайте о рисках.

Идея в Ленивый портфель (Netflix)

А теперь перейдем к идее ленивого портфеля. В прошлый раз мы уже начали разбирать компании из сектора бигтехов. Сегодня посмотрим еще одну компанию, которая в последние годы вызывает жаркие споры в инвестиционных кругах - Netflix .

Не все инвесторы и аналитики готовы поставить их в один ряд с такими гигантами, как Meta, Google, Amazon и Microsoft. Но тем не менее компания привлекает к себе много внимания и, как мы поняли в одном из прошлых выпусков, имеет достаточно сбалансированное сочетание мультипликаторов и темпов роста. Компанию все знают благодаря большому количеству популярных сериалов, таких как “Игра в кальмара”, “Черное зеркало”, “Карточный домик” и многим другим.

Лучшие сериалы, от которых невозможно оторваться | Официальный сайт Netflix

Как и в случае с Meta (которую мы разбирали в прошлом выпуске), котировки Нетфликса сильно пострадали после выхода последнего квартального отчета, снизившись в моменте почти на 30%.

Котировки акций Netflix (tradingview.com)

Сейчас бумаги немного отскочили, но все еще торгуются значительно ниже предыдущих максимумов.

Таким падением воспользовался известный американский финансист и глава хедж-фонда Pershing Square Билл Акман, приобретя акции Netflix более чем на 1 млрд.$. Причем сам Акман оказался очень довольным такой возможностью для покупки и выразил восхищение компанией и ее руководителем в своем Твиттере.

Твит Акмана после покупки Netflix (Bill Ackman (@BillAckman) / Твиттер (twitter.com))

Мы же не будем спешить сразу покупать акции и сначала заглянем в последний отчет и разберемся, чем же так оказались недовольны инвесторы, слившие Netflix после его выхода.

Казалось бы, на первый взгляд финансовые результаты вышли позитивными. Компания отчиталась на уровне ожиданий аналитиков по выручке, а по прибыли на акцию и вовсе значительно их превысила.

Но тем не менее негатива в отчете тоже хватает. Мы выделили два главных момента, которые не понравились инвесторам и стали причинами падения акций.

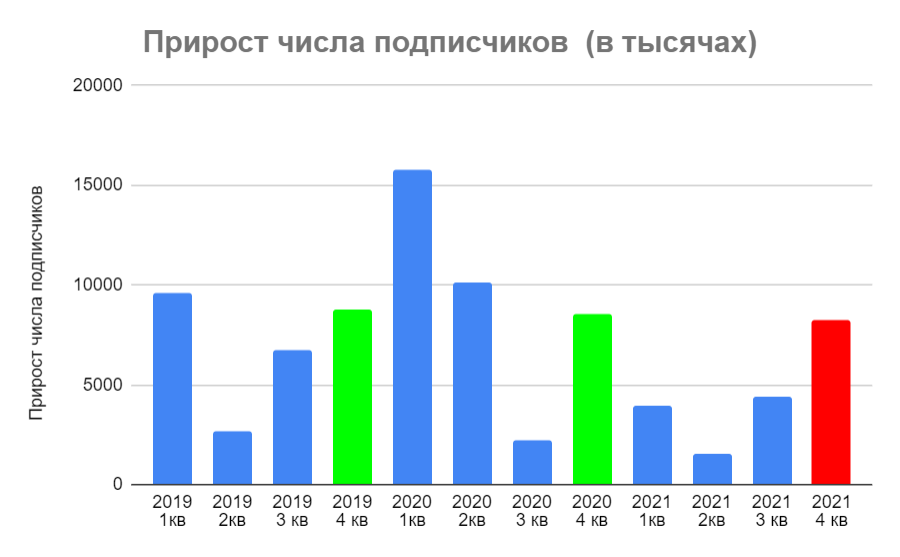

Первая причина падения - темпы прироста новых подписчиков все ниже и ниже

Чистый прирост подписчиков Netflix поквартально. Источник - данные компании

Если посмотреть на число новых подписчиков то можно увидеть, что и по 2021 году в целом и конкретно за последний квартал количество подписчиков выросло меньше, чем двумя годами ранее. И если относительно 2020 года это еще можно оправдать высокой базой (на карантине все сидели дома и развлекались как могли), то снижению относительно 2019 года объяснение только одно - замедление темпов роста бизнеса. А такого инвесторы сейчас в ожиданиях роста процентных ставок не прощают. А особенно в компаниях роста с высокими мультипликаторами, такими как Netflix.

Вторая причина падения - слабый прогноз на следующий период

Прогнозы компании на первый квартал 2022 года оказались ниже ожиданий аналитиков как по росту выручке, так и по приросту подписчиков. А по прибыли на акцию компания и вовсе прогнозирует снижение год к году. В общем прогнозы неутешительные. Компания сама понимает, что ее бизнес замедляется и поэтому не спешит обнадеживать инвесторов.

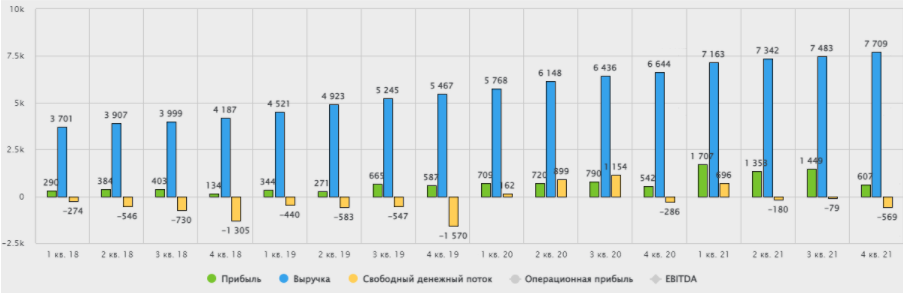

Если взглянуть на денежные потоки Netflix на горизонте последних 4 лет, то замедление роста бизнеса также налицо. И что самое неприятное - Netflix имеет хронически отрицательный свободный денежный поток из за регулярных высоких затрат на производство новых фильмов и сериалов, поэтому и превратить в компанию стоимости ему сейчас будет непросто.

Денежные потоки Netflix по кварталам (Акции Netflix NFLX-RM,NFLX – котировки, график стоимости акций, дивиденды и отчетность (blackterminal.com))

Для Нетфликса настает непростой момент, в котором нужно либо придумывать точки нового роста, либо смиряться с замедлением и работать над операционной эффективностью, что может негативно сказаться на качестве контента и ослабить конкурентные позиции компании.

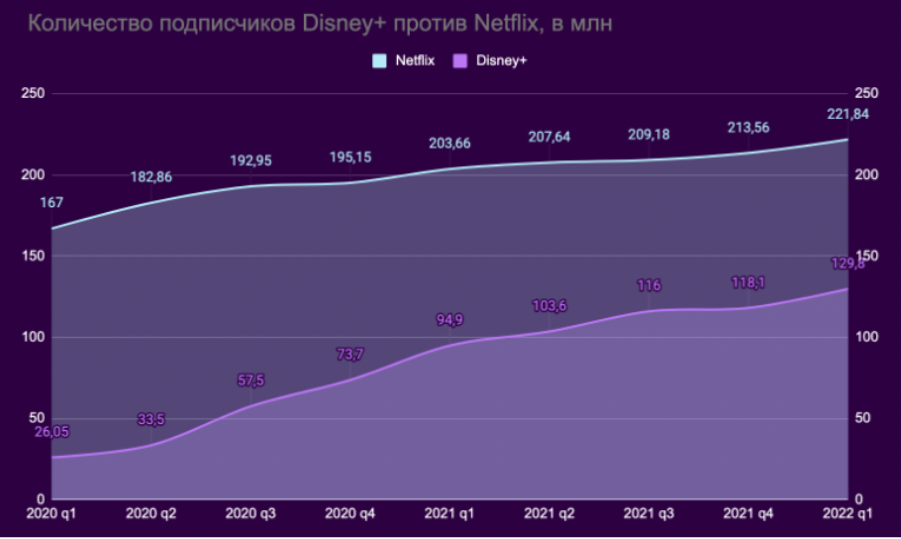

Кстати о конкуренции, Нетфликсу на пятки уже наступает Disney со своим стриминговым сервисом Disney+. Разрыв между конкурентами пока еще достаточно велик, но он постепенно сокращается.

Количество подписчиков Netflix и Disney+, источник - данные компаний

Как же компания собирается исправлять ситуацию?

Для повышения темпов роста бизнеса менеджмент компании предлагает следующие варианты:

- Планируется повышение цены за подписку на рынках США и Канады

- Компания планирует продолжить расширение на азиатских рынках. Для этого уже был выделен бюджет для разработки нового контента местной направленности. Похоже что Нетфликс сделал выводы из успеха сериала “Игра в кальмара” и собирается его продолжить

- Также в компании запланировано развитие игрового направления

Подводя итоги по Нетфликсу, можно сказать что компания оказалось в достаточно непростом положении. Темпы роста бизнеса замедляются, со всех сторон поджимают конкуренты, а новые предложения менеджмента пока не дают инвесторам конкретики и выглядят, честно говоря, пока слабовато. Но в чем компании нельзя отказать - так это в умении создавать контент очень высокого качества и удивлять зрителя снова и снова. Возможно и на этот раз компании удастся выдать серию блокбастеров, которые изменят ситуацию. Но пока перспективы компании больших надежд не вселяют.