В июне 2019 г. АЛРОСА утвердила новую дивидендную политику, согласно которой размер дивидендов определяется исходя из скорректированного на капвложения в основное производство свободного денежного потока. Дивиденд выплачивается по полугодиям.

Критерием величины выплат служит соотношение показателя «Чистый долг/EBITDA». При отрицательной долговой нагрузке рекомендуется выплата свыше 100% свободного денежного потока. Текущее значение: 0,73 предполагает выплаты от 70% до 100% от потока.

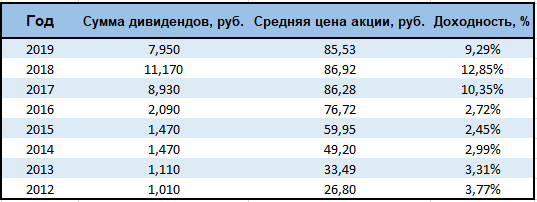

Торги акциями на МосБирже стартовали 1 октября 2011 г., через 2 года компания провела публичное размещение (IPO). История дивидендных выплат уходит в 2009 г., однако наша оценка начинается с отсечки 2012 г., в силу дробления акций в 2011 г.

Среднегодовая дивидендная доходность за последние 8 лет составила 6% с тенденцией к увеличению выплат за предыдущие 3 года.

Дата закрытия реестра акционеров для получения дивидендов за 2019 г. — 13 июля 2020 г. С учетом торгового режима Т+2, последний день для покупки акций, чтобы войти в список лиц на получение выплат — 9 июля (четверг) 2020 г. Размер дивиденда составит 2,63 руб. на акцию.

Дивидендная доходность по текущим котировкам акций 9 июля (66,6 руб.) составляет около 3,95%, чистая дивидендная доходность с учетом фактора налогообложения (13% НДФЛ) оценивается в 3,44%.

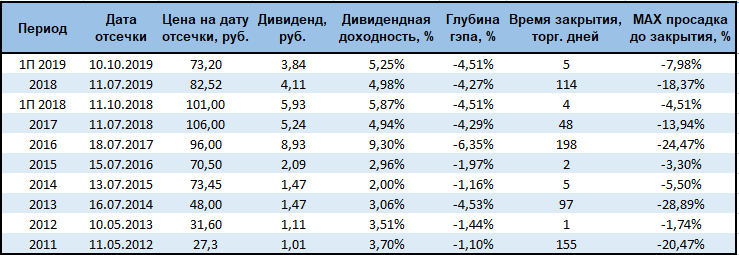

Статистика закрытия дивидендных гэпов

Средняя продолжительность времени закрытия дивидендного гэпа в акциях составляет 63 торговых дня. История гэпов носит неоднородный характер. Полугодовые разрывы закрываются намного быстрее: завтра предстоит выплата итогового вознаграждения за 2019 г.

Величина гэпа, как правило, меньше размера дивиденда, даже с учетом налогового фактора. Однако средняя максимальная просадка кратко превосходит размер дивидендной доходности.

Показатель DSI (Dividend Stability Index, индекс стабильности дивидендов) акций АЛРОСА, демонстрирующий регулярность выплаты дивидендов и темп их роста, равен 0,5. Это означает, что компания на протяжении 7 лет на регулярной основе выплачивала дивиденды, однако, в последнее время отмечается негативная динамика величины дохода на акцию.

DSI= (C+U)/14,

Индекс рассчитывается на основе исторических данных как разница количества периодов из числа последних семи лет, когда выплачивались дивиденды (С), и количества лет подряд, когда дивидендные платежи были не ниже предыдущих выплат (U). В знаменателе — константа, число 14 (2 раза по 7 лет).

Что будет с гэпом в июле 2020

В пятницу, 10 июля, акции АЛРОСА откроются с гэпом вниз в районе 3,5% или около 2,3 руб., поскольку размер технического разрыва может быть меньше объявленного дивиденда (2,63 руб.) примерно на величину ставки налога — 13% НДФЛ.

Падение бумаги при открытии фондового рынка в пятницу не окажет влияния на динамику индекса МосБиржи за счет незначительного веса акции в его структуре (1,4%).

Дивидендная политика не предполагает регулярного повышения выплат, а размер дивиденда зависит от волатильности денежного потока. С учетом внешней конъюнктуры на рынке алмазов и снижения финансовых показателей, можно предположить, что выплата итогового годового дивиденда приведет к образованию длительного дивидендного разрыва, на закрытие которого может потребоваться более 1 месяца. Для ускоренного отскока необходима поддержка со стороны общего улучшения фона на российском рынке акций.

БКС Брокер