Покупка акций ресторанов быстрого питания может стать надежным вложением, ведь даже в периоды кризиса спрос на фастфуд остается высоким. В США потребление фастфуда стало частью национальной культуры. Высокая конкуренция среди американских компаний диктует жесткие условия выживания. Среди компаний идет постоянная «борьба» за потребителя. Поэтому при выборе акций важно детально разобраться в текущем положении и перспективах кандидатов.

Мы рассмотрели ряд интересных акций иностранных компаний, занятых в ресторанном бизнесе быстрого питания. Для выявления лучших сопоставлены фундаментальные показатели и проведен технический анализ. Такой подход помог нам разобраться, какие бумаги выгодны для покупки прямо сейчас.

Отбор эмитентов по фундаментальным показателям происходил по следующему принципу:

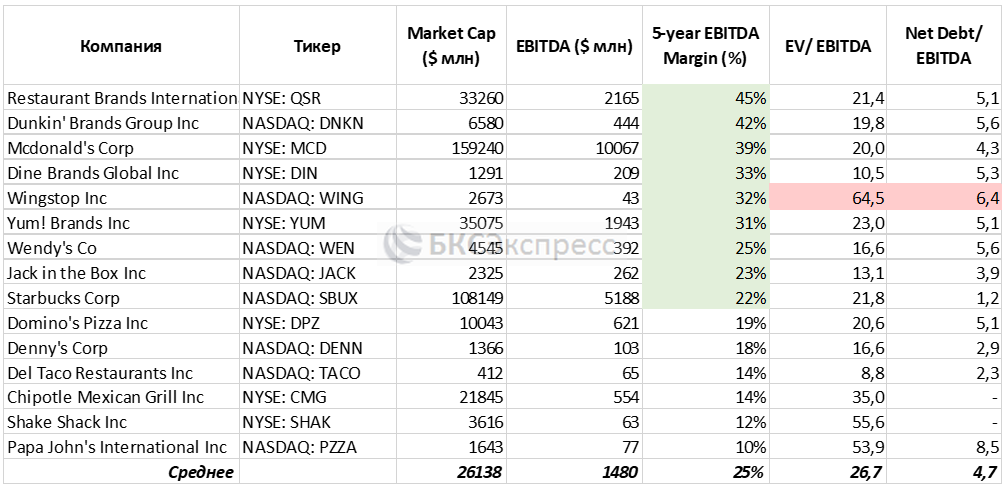

1) Выбраны компании с рентабельностью 5-летней EBITDA выше 25%. Starbucks и Jack in the Box также включены в список из-за относительно низкой долговой нагрузки.

2) Wingstop исключена из списка из-за высокого соотношения EV/ EBITDA – индикатор переоцененности компании рынком. На наш взгляд, подобный разрыв с конкурентами ограничивает потенциал роста бумаг.

Среди оставшихся 8 компаний не осталось явных аутсайдеров. Отметим, что наряду с гигантами фастфуда (такими как McDonald’s) список наполовину состоит из сравнительно небольших сетей.

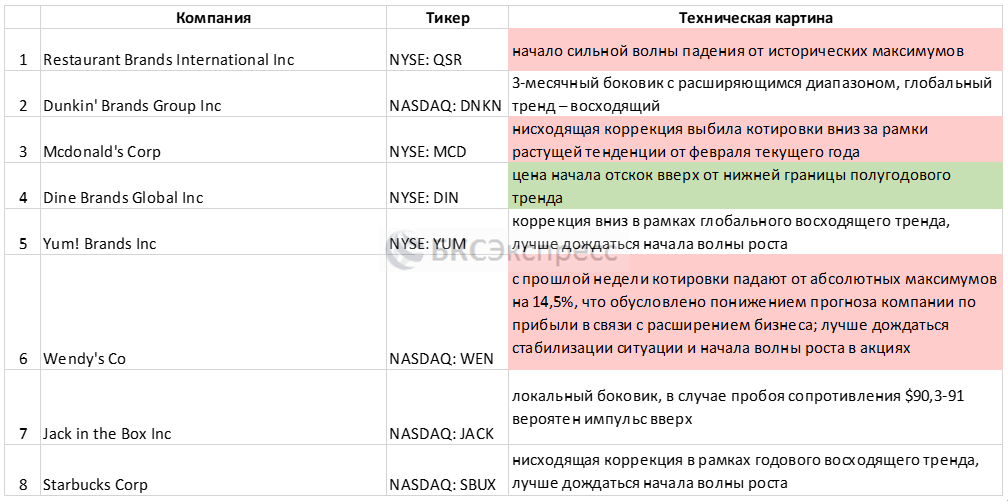

В таблице ниже кратко описана техническая картина по всем 8-и эмитентам. Неблагоприятный технический расклад складывается в бумагах RBI, McDonald’s и Wendy’s. Данные акции можно рассмотреть позже при появлении интереса со стороны инвесторов. Отметим особо позитивную картину в бумагах Dine Brands.

Теперь рассмотрим в отдельности каждую из пяти компаний, прошедших отбор.

Yum! Brands (YUM)

Yum! Brands является одним из ключевых игроков на мировом рынке фастфуда, составляя конкуренцию таким гигантам как McDonald’s, Restaurant Brands International (владеет сетями Burger King и Tim Horton’s) и Domino’s Pizza (вторая по объемам продаж американская сеть пиццерий). В компанию входят такие бренды как KFC, Pizza Hut, Taco Bell и другие.

Рестораны компании находятся во многих крупных странах мира. Масштаб бизнеса делает покупку бумаг YUM более надежными, снижая риски аномальных просадок. Однако в текущем году продажи компании значительно падают. За II полугодие 2019 г. показатель упал на 32% ко II полугодию 2018 г., а чистая прибыль снизилась на 27%.

Особенно интересными акции станут после отскока от линии поддержки, проведенной по минимумам с февраля текущего года, либо в случае пробоя сопротивления $119,5-120. Тревожным сигналом может стать закрепление ниже указанной линии поддержки.

Консенсус-прогноз инвестдомов по данным Reuters: $118,9 (+7,6%).

Starbucks (SBUX)

Всемирно известная американская сеть кофеен уверенными темпами занимает нишу фастфуда, продавая снеки и другие блюда. Ряд аналитических агентств уже относят Starbucks к сектору быстрого питания.

Во II полугодии 2019 г. компания открыла более 400 новых точек, теперь общее количество магазинов достигло примерно 30,5 тыс. Выручка корпорации выросла на 6,4% по сравнению со II полугодием 2018 г.

По сравнению с другими эмитентами из нашего списка компания имеет низкую долговую нагрузку в расчете не единицу прибыли EBITDA – всего 1,2 при среднем показателе по всем рассматриваемым компаниям 4,7. Это означает, что компания имеет «подушку» для кредитования.

На наш взгляд, покупка акций оправдана после возврата выше отметки $96, либо после просадки к нижней границе восходящего тренда, проходящей по минимумам с декабря 2018 г. Для большей уверенности рекомендуем дождаться начала отскока от данной линии.

Консенсус-прогноз инвестдомов по данным Reuters: $96,3 (+7,7%).

Dunkin’ Brands (DNKN)

Эта относительно небольшая американская компания владеет сетью закусочных под марками Dunkin’ Donuts и Baskin Robbins. Для представления масштаба бизнеса, капитализация Dunkin’ Brands примерно в 25 раз меньше McDonald’s и в 5 раз меньше Yum! Brands – гигантов рынка быстрого питания. Несмотря на это, компания находится в топ-3 лидерах по рентабельности 5-летней EBITDA вместе с крупными корпорациями McDonald’s и RIB. Однако судя по всему рынок уже оценил по достоинству преимущество Dunkin’ Brands перед другими небольшими компаниями, так как соотношение EV/ EBITDA находится на одном уровне с гигантами рынка.

Последние три года количество торговых точек Dunkin’ Brands стабильно растет среднем по 100-150 за квартал. Также компания показывает ускоренный рост операционной рентабельности за последние три квартала (IV квартал 2018 г., I и II кварталы 2019 г.).

Актуальная техническая картина в бумагах DNKN нейтральная. С июня текущего года компания остается на прежних уровнях, подавая ложные сигналы на рост и падение – это отразилось на расходящемся характере динамики котировок.

Неплохой возможностью для приобретения акций может стать обновления исторического максимума в $84,7. При этом необходимо выставить обоснованный стоп-лосс, учитывая риски продолжения текущего боковика.

Консенсус-прогноз инвестдомов по данным Reuters: $80,2 (0%).

Dine Brands (DIN)

Еще более мелкая по охвату рынка американская компания с капитализацией около $1,3 млрд – в 120 раз меньше рыночной доли McDonald’s. Dine Brands владеет брендами IHOP (рестораны, специализирующиеся на завтраках в виде блинов, вафлей и омлетов) и Applebee's («сидячие» рестораны – сегмент рынка в США между обычными ресторанами и ресторанами быстрого питания).

С начала 2017 г. количество ресторанов остается практически на одном уровне, снизившись с 3750 до текущих 3650. Рост выручки сети за II полугодие 2019 г. ко II полугодию 2018 г. составил 4,1%

Благоприятная техническая картина подкрепляется низким соотношением EV/ EBITDA на уровне 10,5. На наш взгляд, покупка бумаг оправдана по текущим ценам. Но для подтверждения восходящего импульса от $70 можно дождаться пробоя сопротивления $78.

Консенсус-прогноз инвестдомов по данным Reuters: $110,8 (+49,4%). Высокий потенциал связан с небольшим количеством прогнозов, а также относительно высокими рисками инвестирования в бумаги DIN.

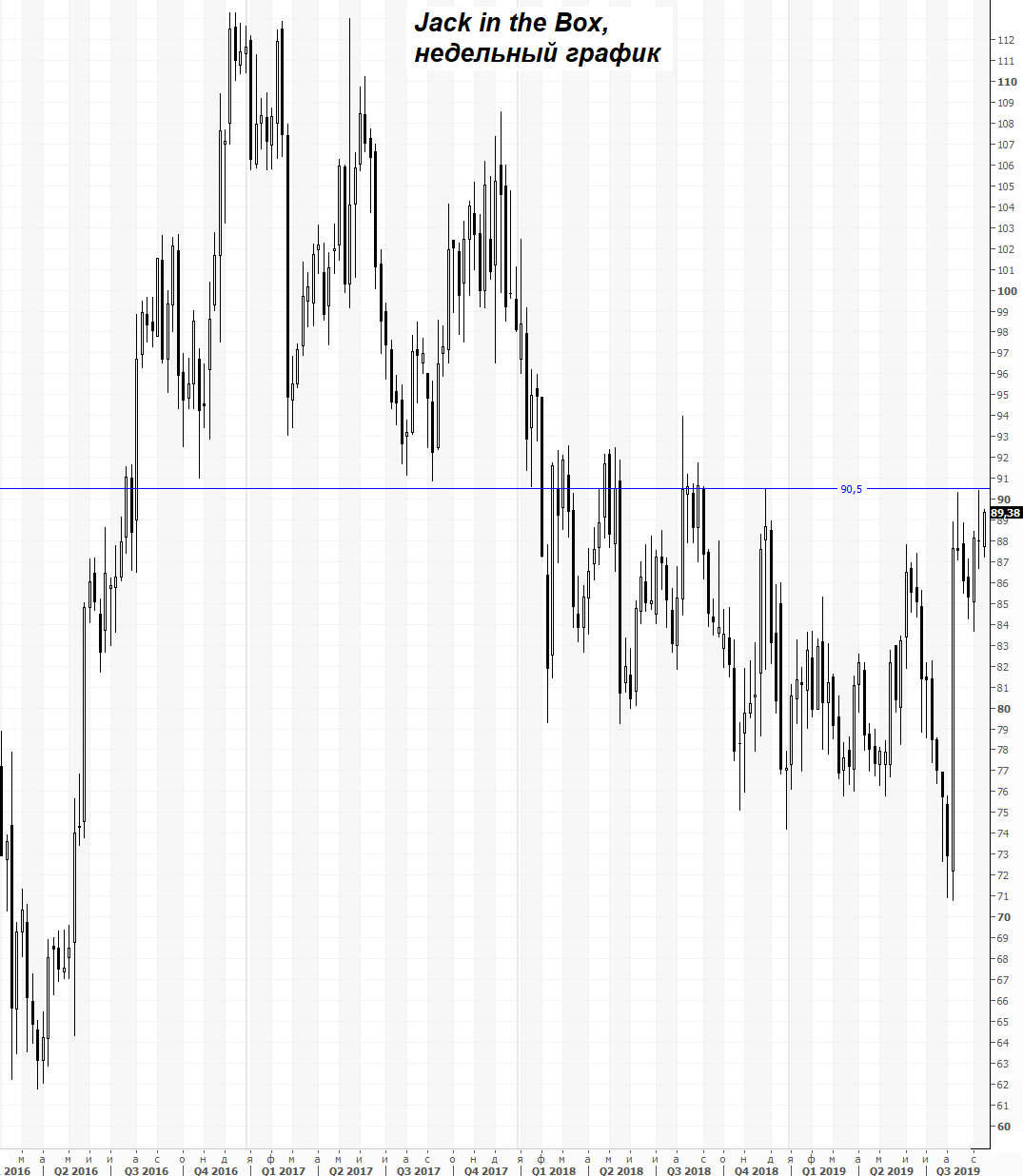

Jack in the Box (JACK)

Jack in the Box – сеть ресторанов в США с полным ассортиментом блюд быстрого питания: все виды бургеров, блюда из курицы, тако, яичные рулеты, различные салаты и др. По капитализации компания сопоставима с Dunkin’ Brands и Dine Brands, то есть не входит число гигантов.

За II полугодие 2019 г. выручка Jack in the Box выросла на 10,1% ко II полугодию 2018 г. При этом чистая прибыль сократилась на 60% до $13,2 млн., что связано с двумя факторами:

- в I квартале 2018 г. были закрыты рестораны, которые обеспечили около половины чистой прибыли за данный период; - во II квартале 2019 г. компания заплатила высокие проценты по кредитам, сократившие чистую прибыль за период с потенциальных $49,8 млн до $13,3 млн.

Достаточно низкое значение мультипликатора EV/ EBITDA в сочетании с низкой долговой нагрузкой по сравнению с описанными выше эмитентами делает еще более привлекательными бумаги JACK. Надежной точкой входа для долгосрочной покупки может быть пробой сопротивления $90,5.

Консенсус-прогноз инвестдомов по данным Reuters: $94,4 (+5,6%).

Заключение

Среди выбранных компаний акции всех эмитентов могут рассматриваться для покупки. Но инвестор должен учитывать сроки вложений, а также насколько конкретные бумаги вписываются в индивидуальный инвестиционный кейс. Одним из альтернативных вариантов надежных вложений могут быть иностранные фонды ETF, включающие в себя акции всего ресторанного бизнеса. Такие вложения обеспечивают диверсификацию активов, поскольку охватывают не только сегмент фастфуда.

БКС Брокер

.png)

.png)

.png)

.png)

.png)

.png)

.png)