Основной вывод

MSCI подведет итоги полугодовой ребалансировки всех своих глобальных индексов 13 мая, после закрытия торгов. Они вступят силу 28 мая, а не 3 июня, как предполагалось изначально. Включений и исключений, относящихся к MSCI Russia, не предвидится, тогда как в мае 2020 г. состав индекса может существенно измениться. При ближайшей ребалансировке отток средств из MSCI Russia может превзойти $200 млн в связи с включением новых стран в MSCI EM. Кроме того, может снизиться вес некоторых российских эмитентов, что повлияет на динамику отдельных акций и рынка в целом.

Глобальные изменения в структуре индекса MSCI EM

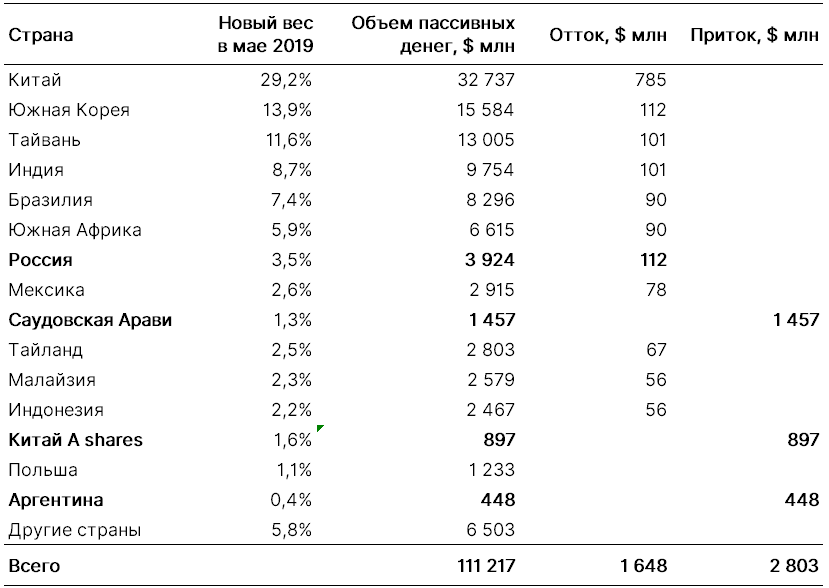

Во время полугодовой ребалансировки в мае произойдут следующие важные глобальные изменения: MSCI добавит Саудовскую Аравия (32 компании) и Аргентину в индекс MSCI EM с весом 2,6% и 0,4% соответственно. Включение Саудовской Аравии будет происходить в два этапа — при первом включении вес в мае составит 1,3%, оставшиеся 1,3% — в августе 2019 г. во время квартальной ребалансировки. Включение Аргентины произойдет единовременно — в мае 2019 г. До объявления о включении эти страны торговались в индексе MSCI Frontier Markets. В случае Саудовской Аравии приток капитала активных инвесторов в этом году может составить до $40 млрд, в случае Аргентины — $6–8 млрд.

В рамках другого важного решения в индекс MSCI EM будут поэтапно включены китайские акции класса А, их суммарный вес составит 1,6%, плюс 0,8% к текущему уровню. Суммарный приток пассивных денег от всех новых включений составит $2,8 млрд.

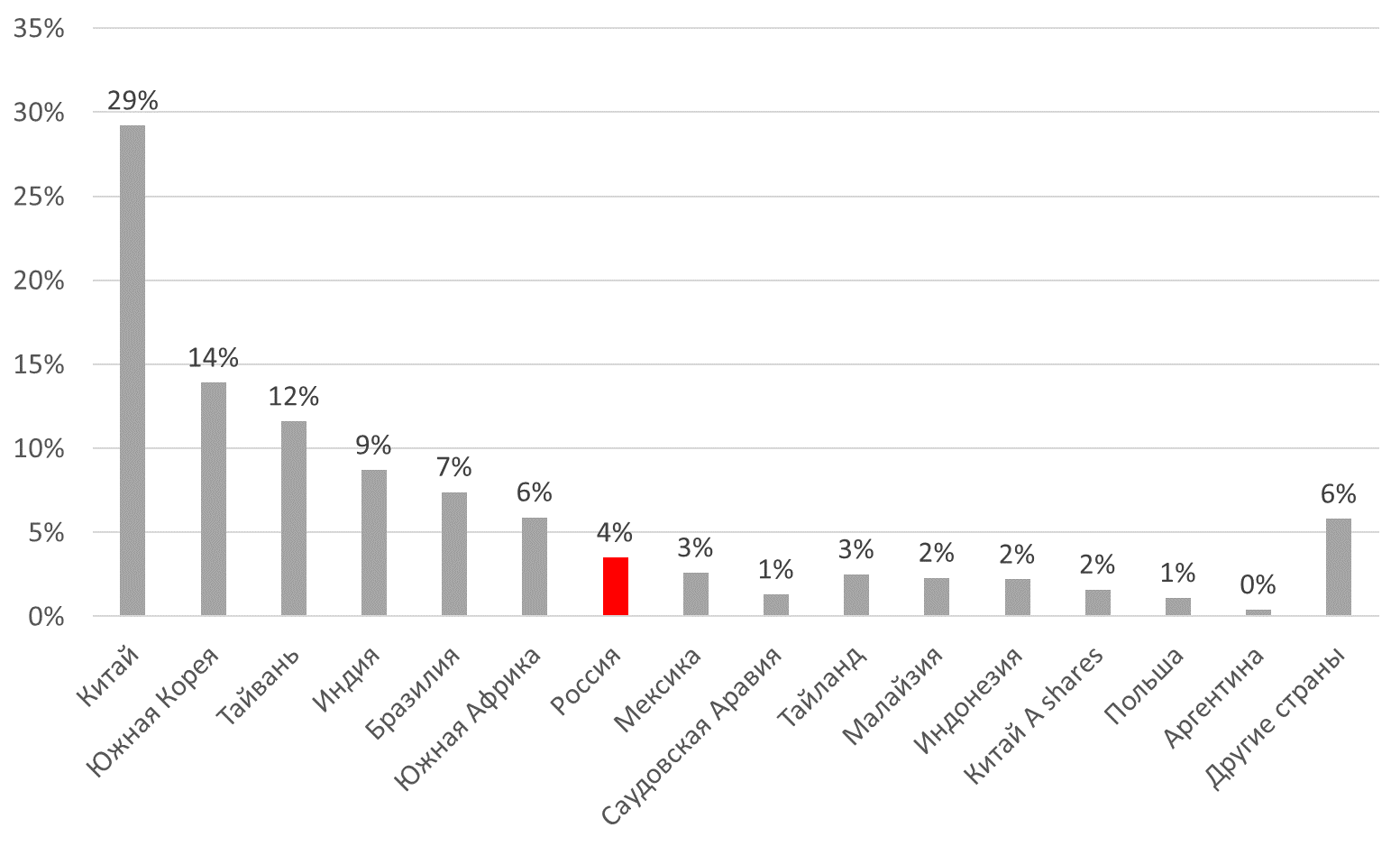

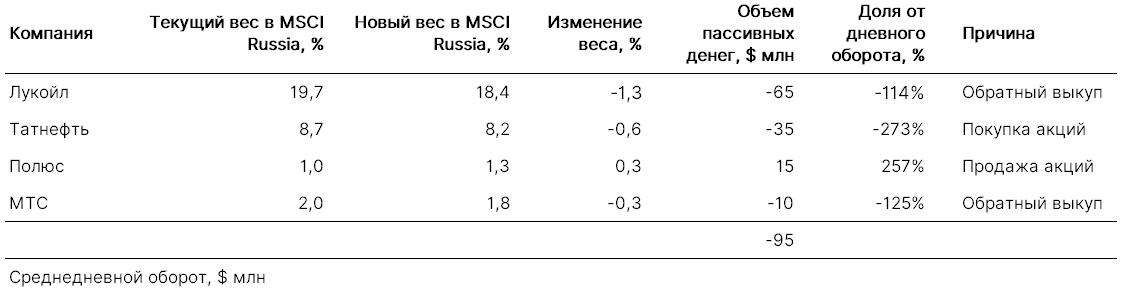

Включение новых стран и инструментов помимо притока приведет к оттоку капитала из многих стран. По нашим оценкам, отток составит $1,7 млрд. В основном это азиатские страны ($1,1 млрд) и Россия (снижение веса на 0,1%, или на $112млн). В случае России дополнительной отток составит порядка $95 млн, он будет обусловлен сокращением доли акций в свободном обращении отдельных эмитентов, которые с прошлого года проводили обратный выкуп, в частности Лукойл и МТС, или меняли структуру владения (Полюс золото и Татнефть).

Наши расчеты базируются на оценке пассивных средств в индексе MSCI EM, объем которых превосходит $110 млрд. Показатель отражает объем средств под управлением индексных фондов ETF, которые привязаны к MSCI EM и превышают капитализацию этого индекса.

Оценка движения пассивных денег в MSCI EM, $ млн

Источник: MSCI Inc, ITI Capital

Состав индекса MSCI Russia, %

Источник: MSCI Inc, ITI Capital

Изменение доли акций в свободном обращении — MSCI Russia

Лукойл

С сентября 2018 г. по 30 апреля 2019 г. Лукойл выкупил 30,8 млн акций, или 4,11 % от доли акций в свободном обращении (750 млн), учитывая, что текущий коэффициент для MSCI составляет 65%, мы ожидаем снижения до 60% (MSCI как правило округляет до ближайшего числа кратного пяти), что приведет к снижению веса на 1,3%, до 18,4%, и оттоку на $65 млн, чуть больше среднего дневного объема торгов. Программа обратного выкупа завершилась 3 мая 2019 г.

Татнефть

Связьинвестнефтехим, принадлежащий правительству Татарстана, в конце 2018 г. приобрел 1,2% обыкновенных акций Татнефти и довел долю в компании до 34,6%, что уменьшает коэффициент доли акций в свободном обращении MSCI до 65% вместо текущих 70%.

В связи с этим мы ожидаем снижения веса в индексе с 8,7%, до 8,2%, и оттока пассивных средств на $35 млн, что практически в три раза превышает среднедневной объем торгов.

Полюс

В апреле 2019 г. основной акционер Полюса Саид Керимов (сын сенатора Сулеймана Керимова) продал на биржах Лондона и Москвы 3,5% компании. В результате доля акций в свободном обращении превысит 20%, или 25% по критерию MSCI, что приведет к притоку средств пассивных фондов в размере $15 млн, как следствие увеличения веса в индексе до 1,3%. Объем притока превысит среднедневной оборот более чем в 2,5 раза.

МТС

В июле 2018 г., МТС объявил об обратном выкупе акций на $30 млрд в течение двух лет, на данный момент уже приобретено акций свыше чем на 5%, что приведет к снижению коэффициента доли в свободном обращении с текущих 45%, до 40%, но это ощутимо не повлияет ни на вес в индексе, ни на отток пассивных средств.

MSCI Russia: Майская ребалансировка без сюрпризов — основное движение в мае 2020 г.

Сегодня, 13 мая, MSCI подведет итоги полугодовой ребалансировки всех своих глобальных индексов, в том числе российского (MSCI Russia Standard Index). Основное движение на локальном рынке придется на следующий день, 14 мая. Итоги вступят в силу 28 мая 2019 г. (раньше чем 3 июня, как предполагалось ранее) в связи с включением Саудовской Аравии и Аргентины в развивающийся индекс MSCI EM. Многого ждать не стоит — они не несут в себе сюрпризов, включений и исключений не предвидится, хотя отдельно взятые эмитенты находятся в шаге от вылета из индекса. Единственное, что может произойти, это небольшой отток на $30–35 млн из индекса.

На данный момент в индекс включены 23 компании, 58% — игроки нефтегазового сектора. Последнее исключение из индекса MSCI Russia произошло 13 ноября 2018 г. во время полугодового пересмотра и затронуло Русгидро. В то же время совсем недавно, по итогам ноябрьской ребалансировки, в индекс добавили Полиметалл.

С начала года особых изменений по весу в составе индекса не было за исключением увеличения веса Сбербанка на 1,3%, до 18,6%, который занял второе место по размеру в индексе после Лукойла (19,7%). Больше всех потерял Магнит, вес которого уменьшился на 0,4%, до 2,59%.

Расчеты, которыми MSCI руководствуется при добавлении и исключении компании из индекса, проводились с 20 по 30 апреля. За это время индекс ММВБ особо не изменился в цене. По нашей оценке, пороговый уровень капитализации для включения в MSCI составит $3 200 млн, как и в последние пару лет, а капитализации с поправкой на долю в свободном обращении — $1 600 млн.

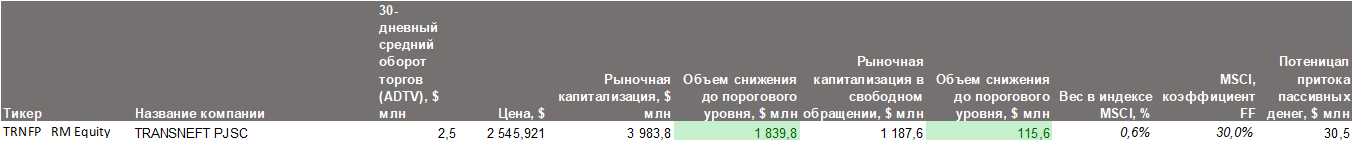

Кандидаты на исключение в ноябре 2019 г.

У Транснефти преф минимальный вес в индексе (0,59%), который, впрочем, и в начале года составлял скромные 0,61%. Сейчас это главный кандидат на исключение, который избежал его при полугодовой ребалансировке в ноябре 2018 г. и, скорее всего, избежит при очередной — в мае 2019 г. Его Ахиллесова пята — капитализация в свободном обращении, которая на данный момент составляет $1 202 млн, т.е. всего на $130 млн выше порогового уровня для исключения (11%) из индекса. При исключении отток пассивных фондов из акций Транснефти составит $30–35 млн, т.е. в 10 раз превысит средний дневной торговой оборот в долларах США.

Кандидаты на включение в мае 2020 г.

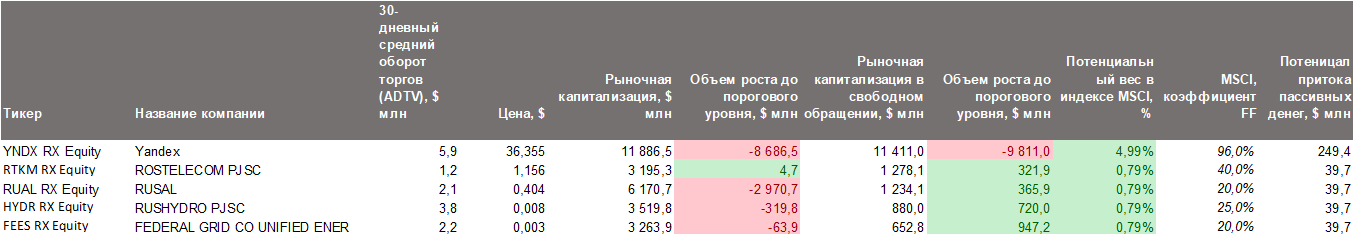

Мы ожидаем, что в мае в индекс добавят три компании, одну исключат (итого — 25 компаний, максимум составлял 27). Включение Яндекса (возможно, при февральском квартальном пересмотре) будет ключевым фактором волатильности для MSCI Russia Standard Index. Остальные кандидаты (ФСК и Русгидро) также могут быть включены, но для этого им требуется значительно нарастить капитализацию в свободном обращении, что им вряд ли удастся до мая 2020 г., но, возможно, удастся к ноябрю 2020 г.

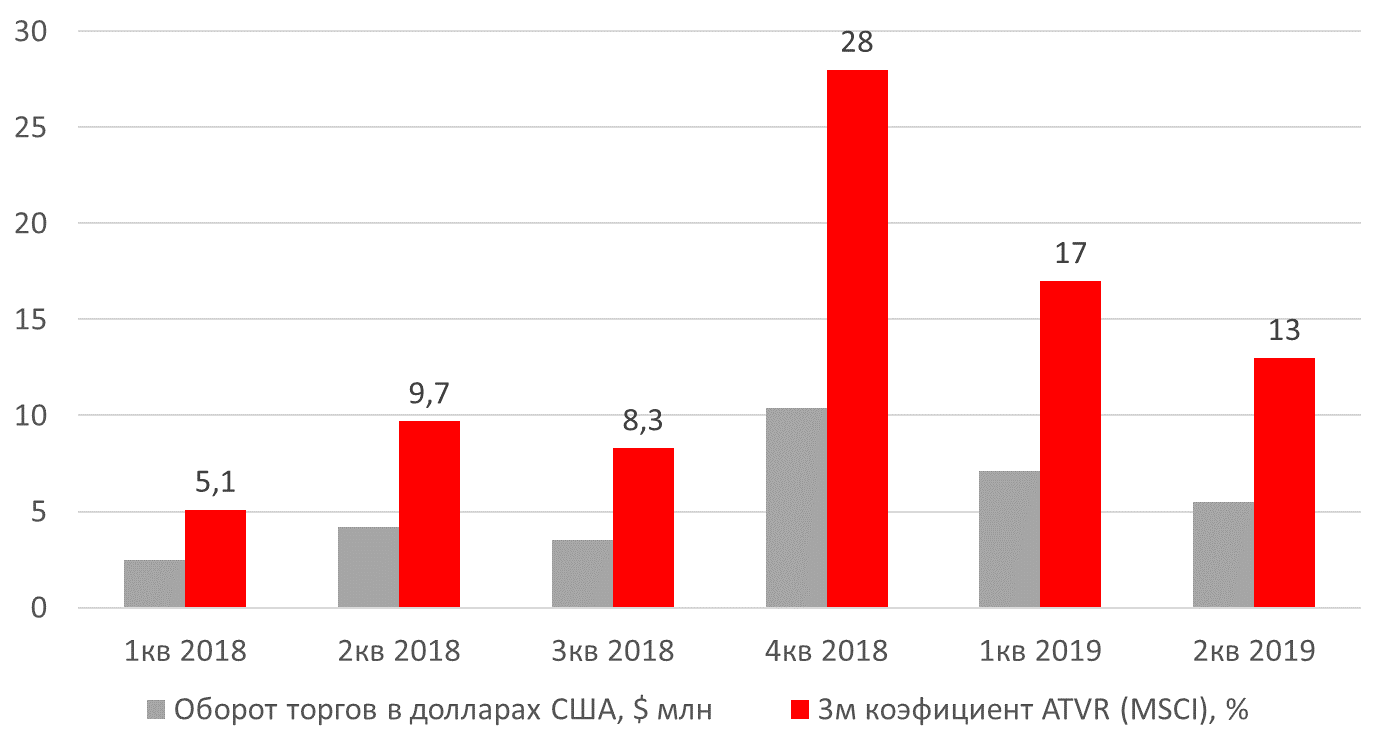

1. Яндекс (YNDX RX) — самый перспективный кандидат на включение, если бы не низкий уровень локальной ликвидности компании. Капитализация Яндекса с поправкой на долю в свободном обращении (FF) составила $ 11 642 млн, что в семь раз превышает минимальный пороговый уровень (капитализация MSCI с поправкой на долю в свободном обращении (FF)). Общая рыночная капитализация на момент расчетов составила $12 127 млн, что в 3,8 раза больше порогового уровня MSCI Russia по рыночной капитализации. Минимальный локальный средний уровень ликвидности по коэффициенту ATVR за последние 12 месяцев сейчас составляет 13,5%, что на 1,5–2% меньше минимального порогового уровня в 15%. Согласно трехмесячному показателю ATVR, до четвертого квартала 2018 г. показатель ATVR был значительно ниже 15%. С четвертого квартала 2018 г. этот показатель существенно вырос и, следовательно, если он не опустится до этого уровня до конца года, есть вероятность включения в индекс во время квартальной ребалансировки в феврале 2020 г. Согласно MSCI, оценка уровня ликвидности производится в последний рабочий день декабря для квартального пересмотра индекса в феврале. Таким образом, до конца года Яндекс должен поддерживать ликвидность на высоком уровне. Если компания войдет в MSCI Russia, ее вес составит примерно 4,5%, а приток пассивных фондов может превзойти $220 млн, что в 30 раз превысит текущий средний 30-дневный объем на ММВБ и в два-три раза — на NYSE.

Яндекс — коэффициент квартальной ликвидности по критерию ATVR MSCI

Источник: MSCI Inc, ITI Capital

2. Ростелеком (RTKM RX) — второй по перспективности кандидат на включение, сейчас он отвечает условиям для включения по пороговому уровню рыночной капитализации (>$342 млн), но не проходит по рыночной капитализации с поправкой на долю в свободном обращении (