Возможно, в скором будущем медь станет важнее, чем нефть. Ведь этот металл активно применяется в электроприборах и все чаще заменяет алюминий, а самих электроприборов при этом становится все больше с каждым годом. А еще растет популярность электрокаров, которые требуют в 4-5 раз больше меди при производстве, чем обычные бензиновые автомобили.

В связи с этими тенденциями высока вероятность дефицита меди в 2022 году.

Ситуация на рынке

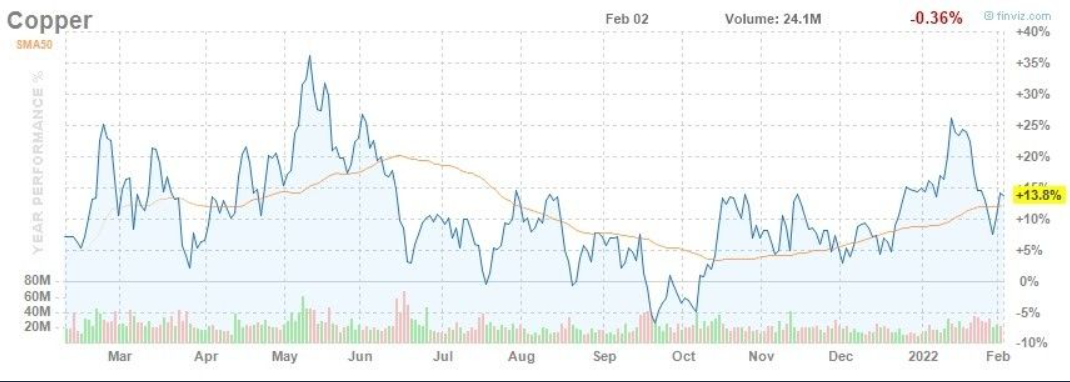

На графике меди видно, что только за 2021 год цена на нее выросла на 42%. Это произошло из-за трех основных причин:

-

проблемы с нарушением мировых цепочек поставок;

-

резкое восстановление спроса в связи со снятием карантинных ограничений;

-

быстрый рост темпов производства электромобилей.

По ожиданиям аналитиков, транспортные проблемы не будут решены до конца 2022 года, спрос будет продолжать расти из-за улучшения ситуации с безработицей, а на рынок вместо 4 млн электромобилей в 2021 году будет поставлено 6,7-7,3 млн.

Рис. 1. График соимости меди за последние 5 лет, источник: Copper - 2022 Data

Масла в огонь подливает и тот факт, что в Чили и Перу, на долю которых приходится 40% мировых поставок, планируют увеличить налоги для компаний по добыче меди и ужесточить экологические требования для шахт. А это приведет к увеличению себестоимости продукции.

По популярности среди металлов в мире медь занимает третью строчку. Кром электроники, она нужна для производства фольги, полых проводов, роторов, статоров, электродвигателей.

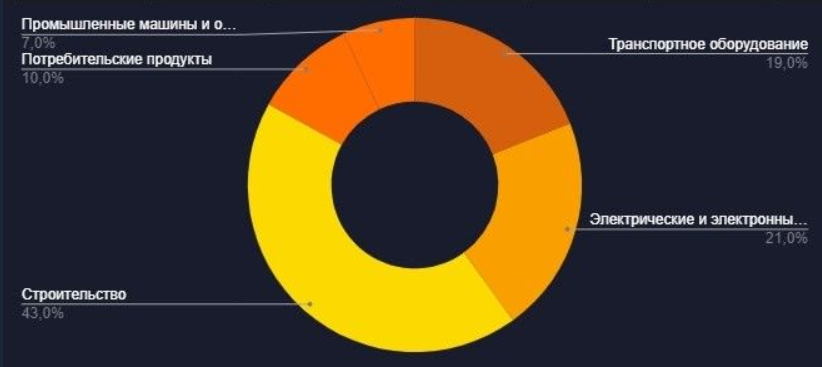

Рис. 2. Применение меди, источник: Statista

Структура потребления меди:

-

43% — строительство;

-

21% — производство электронных и электрических приборов;

-

19% — транспортное оборудование;

-

10% — потребительские товары;

-

7% — промышленные машины и оборудование.

Согласно последним прогнозам Marketsandmarkets, рынок бескислородной меди для электроники и высококачественного производства будет расти среднегодовыми темпами 5,3% до 2025 года. Для сравнения: глобальный рынок потребительской электроники будет расти на 7,18% в год до 2025 года, а рынок электромобилей — на 24% в год до 2028 года. То есть, мы видим более медленный сырьевой рост и обгоняющий производственный, что и может привести к увеличению ценности и стоимости меди.

Если взглянуть на динамику котировок меднодобывающих компаний на фондовом рынке США, то мы увидим повышение на 13,8% за последние 12 месяцев, что в целом отражает уверенный рост, несмотря на коррекцию рынка с начала января на 10%.

э

э

Рис. 3. График отрасли меднодобывающих компаний на фондовом рынке США, источник: Group Screener

Какие компании могут выиграть от подорожания меди?

Мы отобрали 3 компании, которые потенциально смогут сильно выиграть в сложившейся ситуации.

Freeport-McMoRan (FCX)

Компания занимает лидирующее место в мире по добыче меди и имеет самую низкую себестоимость. Также она является одним из крупнейших мировых золотодобытчиков.

Рис. 4. График акций Freeport-McMoRan, источник: TradingView

За последние 5 лет акции компании выросли в цене на 148%, только за последние 12 месяцев рост составил 34%. Причем основной бычий тренд наблюдается с момента введения карантинов в 2020 году. У компании капитализация $59,5 млрд и 25 000 сотрудников. За последние 12 месяцев она увеличила выручку на 60% по отношению к аналогичному периоду в прошлом году.

Southern Copper Corporation (SCCO)

Крупнейшая и старейшая меднодобывающая компания Мексики. Кроме прочных позиций на рынке экспорта меди, она также поставляет молибден, серебро и цинк. За последние 5 лет акции компании выросли на 66% и в целом график визуально похож на предыдущий. Однако за последние 12 месяцев котировки компании снизились на 6% и смотрятся гораздо слабее рынка.

Рис. 5. График акций Southern Copper Corporation, источник: TradingView

Капитализация $50,6 млрд, численность сотрудников 13 000. Компания показала рост выручки 39,7% за последние 12 месяцев. Это меньше, чем у предыдущей компании, что сыграло свою роль в отрицательной динамике курса акций.

Vale S.A. (VALE)

Эта бразильская компания на сегодняшний день является крупнейшим добытчиком никеля, железной руды, имеет запасы медной руды свыше 1 300 млрд тонн. За последние 5 лет акции компании выросли на 68%, однако сильно упали в цене с середины 2021 года, поскольку из-за наводнений приходилось закрывать шахты на юге страны.

Рис. 6. График акций Vale S.A, источник: TradingView

Но котировки Vale быстро восстанавливаются: рост выручки 77% против средних прошлогодних темпов роста 17%. Капитализация компании составляет $83 млрд при штате более чем 73 000 сотрудников.

Сравнение мультипликаторов производителей меди

По мультипликатору P/E существенно дешевле других выглядит бразильская Vale, отражая в своей цене риски закрытия шахт из-за наводнений. По выручке за последний квартал более других выделяется Freeport, притом что она стоит дешевле Southern Copper. По долговым коэффициентам к компаниям вопросов не возникает совсем, все показатели в норме и не превышают классических значений.

У всех трёх компаний рентабельность выше 30%. Однако стоит ожидать, что она продержится на таком уровне только на время дефицита предложения меди, а через 4-5 лет можно ожидать ее снижения до 15-17%. На рентабельность Vale (50%) существенно влияет сложившийся дефицит на никель и железную руду, помимо дефицита меди, поэтому ее высокие показатели ROE зависят от большего количества переменных.

|

Показатель |

Freeport-McMoRan |

Southern Copper |

Vale S.A. |

|

P/E |

13.0x |

14.4x |

4.4x |

|

Revenue growth |

37.1% |

20.1% |

14.4% |

|

Net Debt/EBITDA |

0.1x |

0.6x |

0.2x |

|

L/A |

52.1% |

55.0% |

60.8% |

|

ROE |

35.7% |

44.2% |

50.9% |

|

Consensus |

$46 |

$59 |

$17.50 |

|

Upside/Downside |

16.8% |

-6.4% |

7.0% |

Рис. 7. Сравнение мультипликаторов.

Сейчас наиболее стабильной и привлекательной среди остальных смотрится американская FCX. При наибольшем потенциале роста на 16,8%, согласно консенсус-оценкам, она находится в развитой экономике США и менее связана с рисками развивающихся стран, в которых работают SCCO и VALE. Мексиканская Southern Copper подойдет больше для долгосрочных инвесторов, а тем кто согласен на повышенные производственные риски, можно рассмотреть бразильскую Vale S.A.

Мнение аналитиков InvestFuture

В ближайшие 5 лет спрос на медь будет только возрастать из-за ее широкого применения в электротехнике и автомобилестроении электрокаров. Нынешнему дефициту, кроме проблем в логистике, также будут способствовать ужесточения экологических требований при открытии и эксплуатации шахт и повышение налогов в крупнейших странах-экспортерах меди: Чили и Перу.

Сегодня медь как ресурс занимает важную роль не только в электротехнике, но и в машиностроении, что повышает ее стратегическую значимость.

Аналитик Александр Холодов, редактор Никита Марычев.