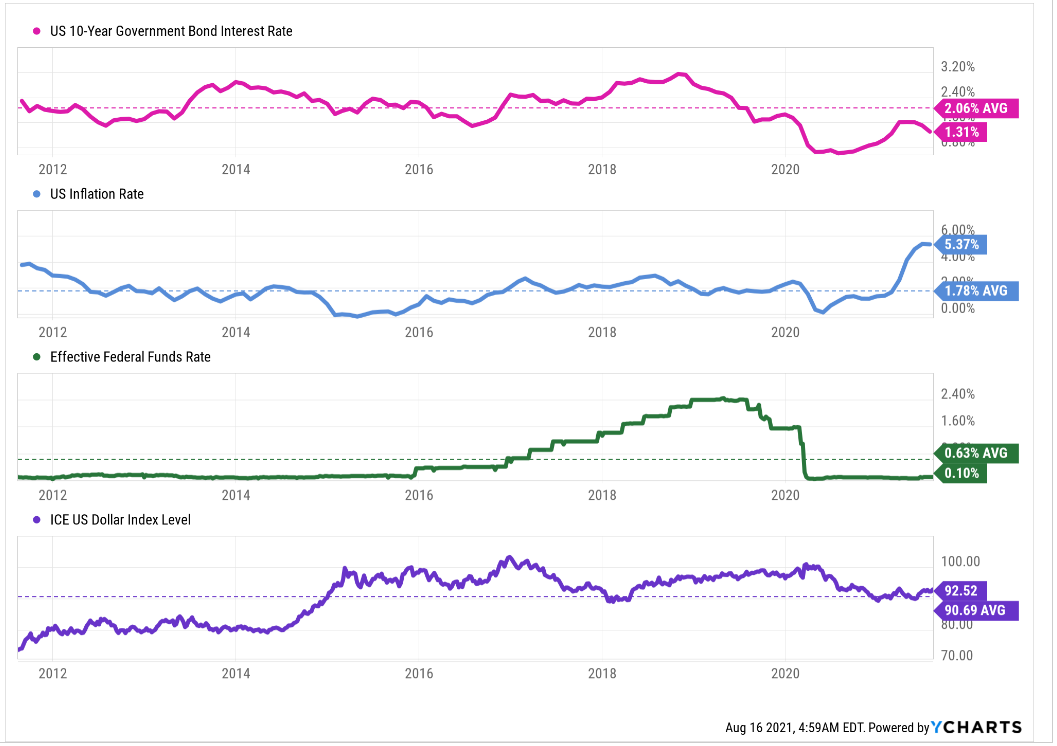

Основным маркером настроений инвесторов во всем мире считаются доходности по 10-летним облигациям США. Сейчас многие говорят о том, что снижение доходностей по ним означает, что инвесторы бегут от риска на рынке акций, покупая облигации. Но во многом это не так.

Во-первых, самыми защищенными активами считаются краткосрочные бонды США (до 1 года). Во-вторых, на динамику доходностей большое влияние оказывает ФРС.

Облигации и ФРС

Динамика доходностей по 10-леткам США традиционно предвосхищает будущее изменение ставки от ФРС. Рост доходностей указывает на ожидания инвесторов по повышению ставки и сокращению стимулов от ФРС в ближайшие несколько лет. Это в свою очередь означает негатив для рынка акций.

С ростом доходностей облигаций растет также и индекс доллара DXY, что негативно для цен на металлы и сырьевые товары, а также для индексов и валют развивающихся стран.

Также рост доходностей по 10-леткам США способен оказать давление на рынок облигаций РФ. Но при средней доходности по ОФЗ сейчас около 6,9%, рост доходности по американским бондам даже до 2% (сейчас 1,31%), не способен повлиять на облигации РФ из-за большой разницы между ставками.

Мнение аналитиков Investfuture

Скорее всего доходности по 10-летним облигациям США в ближайшее время продолжат свой рост к 2%. Именно этот уровень является средним за последние 10 лет.

Драйвером к росту может стать прогноз по повышению ставки от аналитиков. Они ожидают, что ФРС может поднять ставку уже к середине 2022 года. Такой сценарий развития событий окажет мягкое влияние на рынки.

Тем не менее, для инвестора в ближайшие 1,5 года наиболее безопасными и интересными выглядят краткосрочные корпоративные облигации и ОФЗ РФ, а также ETF на краткосрочные облигации США и еврооблигации компаний РФ (например FXTB и FXRU).