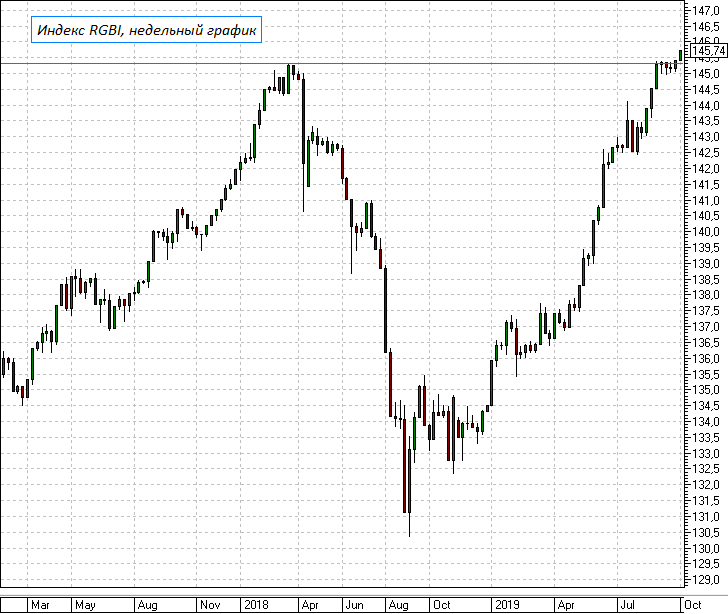

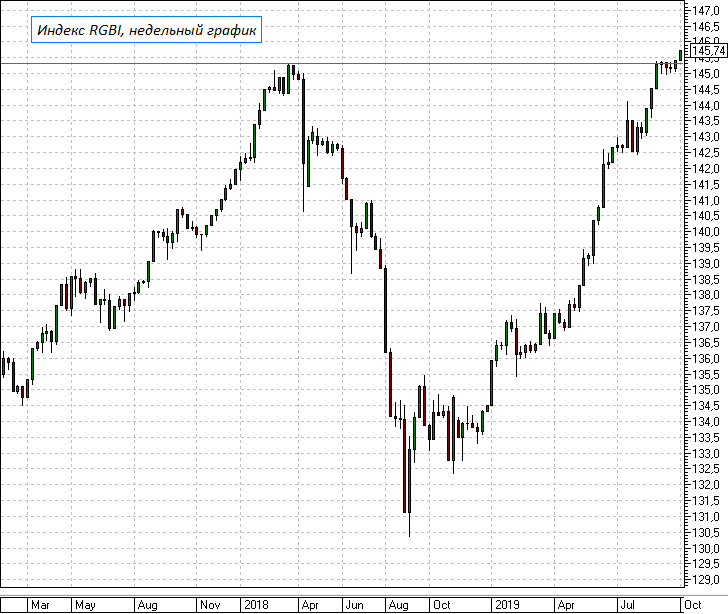

Росстат опубликовал данные по индексу потребительских цен в сентябре, согласно которым годовая инфляция опустилась до 4% с 4,3% по итогам августа. На российском долговом рынке преобладают оптимистичные настроения. Индексы гособлигаций (RGBI) и корпоративных бумаг (RUCBICP) с утра прибавляют 0,23% и 0,2% соответственно, причем первый обновляет исторические максимумы, достигнутые весной 2018 г.

Замедление инфляции увеличивает вероятность снижения ключевой ставки Центробанком, что способствует положительной переоценке стоимости долговых обязательств. Наиболее активный рост с начала года наблюдается в средних и длинных ОФЗ, держатели которых за указанный период могли заработать дополнительно помимо купонного дохода более 8% – именно столько прибавил с начала января индекс RGBI.

Ключевая ставка на сегодняшний день составляет 7%. В качестве таргета для определения уровня ставки регулятор обозначил диапазон премии 2-3% над уровнем инфляции. По итогам года ЦБ ожидает инфляция в районе 4%, что соответствует диапазону ключевой ставки 6-7%. При этом прогнозы Минэкономразвития еще более оптимистичны – ведомство ожидает инфляцию 3,8% в 2019 г. и возможное замедление до 3% по итогам 2020 г.

Таким образом, остается достаточно широкий потенциал для дальнейшего снижения ставок и переоценки российских рублевых облигаций. Через год ключевая ставка с 7% может опуститься в район 6,5%, что будет стимулировать сопоставимое изменение доходности долговых бумаг.

Как известно из курса финансовой математики, при снижении рыночных доходностей цена долговых инструментов возрастает. При этом чем больше срок до погашения обязательства, тем более существенным оказывается рост его стоимости. Если быть более точным, потенциал роста цены облигации пропорционален дюрации данной бумаги.

Читайте также: Дюрация. Что это такое и почему она важна

При этом стоит отметить, что корпоративные облигации в 2019 г. существенно отставали от государственных бумаг. Особенно четко видно расхождение между государственными и корпоративными облигациями на графике бенчмарков. В то время как индекс ОФЗ уже обновил исторические вершины, индекс корпоративных облигаций до сих пор не достиг максимумов марта 2018 г.

Сильная динамика ОФЗ привела к расширению премии доходности корпоративных бумаг к кривой процентных ставок. Во многих бумагах избыточная премия уже сократилась, однако корпоративные бонды все еще остаются более привлекательными по сравнению с ОФЗ.

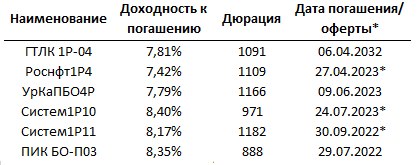

На мой взгляд, можно обратить внимание на следующие бумаги:

В таблице указана доходность к погашению. Избыточную доходность можно получить при досрочной продаже облигаций после того, как их цена вырастет за счет снижения доходности. Помимо этих бумаг также можно рассмотреть другие корпоративные облигации с дюрацией 3-5 лет. Однако не забывайте оценивать надежность эмитента перед добавлением бумаг в портфель. Как это можно сделать, не имея навыков кредитного анализа, можно прочесть в специальном материале: Оценка надежности эмитента облигации

Начать инвестировать

БКС Брокер