Государственные облигации Республики Беларусь привлекают инвесторов высокой доходностью. Но так ли они хороши, как может показаться? В таблице 1 представлены основные параметры доступных на рынке выпусков этих бумаг.

Таблица 1

Как видим, все три бумаги очень похожи по своим характеристикам, а более высокая доходность седьмого выпуска объясняется более длинным сроком до его погашения.

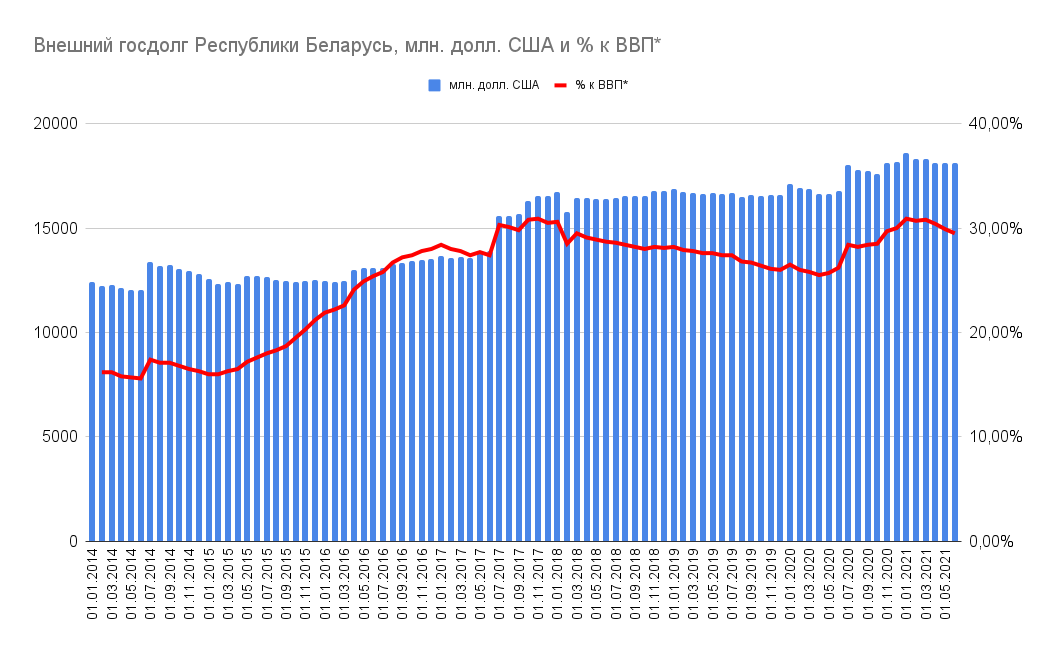

А теперь посмотрим на самого заемщика. Вот данные по долговой нагрузке страны по состоянию на 1 июня 2021 года (табл. 2 и рис. 1):

-

внешний государственный долг — $18,1 млрд.;

-

валовый внешний долг (включает внешние долги всех резидентов) — $41,16 млрд.;

-

внутренний государственный долг — 11,5 млрд. белорусских рублей.

Таблица 2

Рис. 1

Рис. 1Международные резервные активы Республики Беларусь, по предварительным данным, на 1 июля 2021 года составили $7,4 млрд. Согласно «Основным направлениям денежно-кредитной политики» Нацбанка Беларуси, объем международных резервных активов страны на 1 января 2022 года должен составить не менее $6 млрд.

На данный момент кредитный рейтинг республики по версии агентств S&P и Fitch находится на уровне “B” с негативным прогнозом (таблица 3). Рейтинг “B” означает, что эмитент платежеспособен, но неблагоприятные экономические условия, вероятнее всего, отрицательно повлияют на его возможности и готовность осуществлять выплаты по долгам. Негативный прогноз означает, что в краткосрочной перспективе рейтинг может быть пересмотрен в сторону понижения.

Таблица 3

По прогнозу S&P, рост экономики Беларуси в 2021 г. составит 0,5%. Как отмечает агентство, макроэкономические перспективы Беларуси остаются слабыми на фоне возможности усиления международных санкций и текущей потребности в финансовой поддержке со стороны России. Агентство отмечает риск усиления санкционного давления на экономику и финансовую стабильность страны, что и отражает негативный прогноз по рейтингу.

В то же время в S&P отметили, что зависимость РБ от фондирования из ЕС не очень велика, и страна может получить необходимое финансирование от российских банков.

Агентство понизило прогноз по рейтингу Беларуси до негативного еще в сентябре прошлого года, после августовских президентских выборов в республике, и с тех пор сохраняет его на этом уровне.

Напомним, в июне Евросоюз ввел в отношении Беларуси ряд экономических санкций. В частности, было прекращено сотрудничество Европейского инвестиционного банка с госсектором республики, введены ограничения на участие стран ЕС в банковском секторе страны, а также на доступ Беларуси к рынку капиталов и к услугам по страхованию. С конца июня в ЕС запрещено предоставление правительству РБ, государственным органам власти и государственным банкам нового финансирования на срок свыше 90 дней.

Также был введен ряд секторальных санкций, которые касаются торговли калийными удобрениями, нефтепродуктами, табачными изделиями и некоторыми другими товарами.

Санкции были введены после инцидента с самолетом компании Ryanair, который направлялся из Афин в Вильнюс, но после сообщения о минировании экстренно приземлился в Минске. Информация о бомбе не подтвердилась, но во время пребывания самолета в аэропорту белорусские силовики арестовали бывшего главреда оппозиционного Telegram-канала Nexta Романа Протасевича и его спутницу.

Мнение аналитиков InvestFuture

На данный момент долговая нагрузка Республики Беларусь и график долговых платежей не вызывают серьезных опасений. По нашим оценкам, правительство республики продолжит своевременно гасить долги и сможет рефинансировать свои обязательства при помощи России, однако это приведет к еще большей экономической зависимости страны от РФ.

Евросоюз — второй по значимости торговый партнер РБ с оборотом в 5,5 млрд долларов, пятую часть которого составляет торговля нефтепродуктами. Ухудшение отношений с ЕС и падение объемов экспорта по этому направлению скажется негативно на экономике страны, хотя и не приведет к критическим последствиям.

Скорее всего, золотовалютные резервы РБ продолжат сокращаться высокими темпами (только за 2020 год их объем сократился более чем на 20%).

Риски дефолта РБ в краткосрочной перспективе остаются низкими, но на более длительном временном отрезке нельзя исключать их реализации. С этой точки зрения, премия к доходности, которую сейчас дают белорусские гособлигации, выглядит оправданной и даже может увеличиться.

На наш взгляд, инвесторам, которые хотят инвестировать в эти бумаги, стоит предпочесть облигации 3-го и 4-го выпуска, срок погашения которых наступает в августе следующего года. Прибавка в доходности размером в 0,3 процентного пункта, которую предлагает седьмой выпуск (с погашением 1 мая 2025 года), не стоит того, чтобы принимать на себя риски ухудшения состояния государственных финансов РБ.

Аналитик Александр Резников, редактор Сергей Глушков

InvestFuture