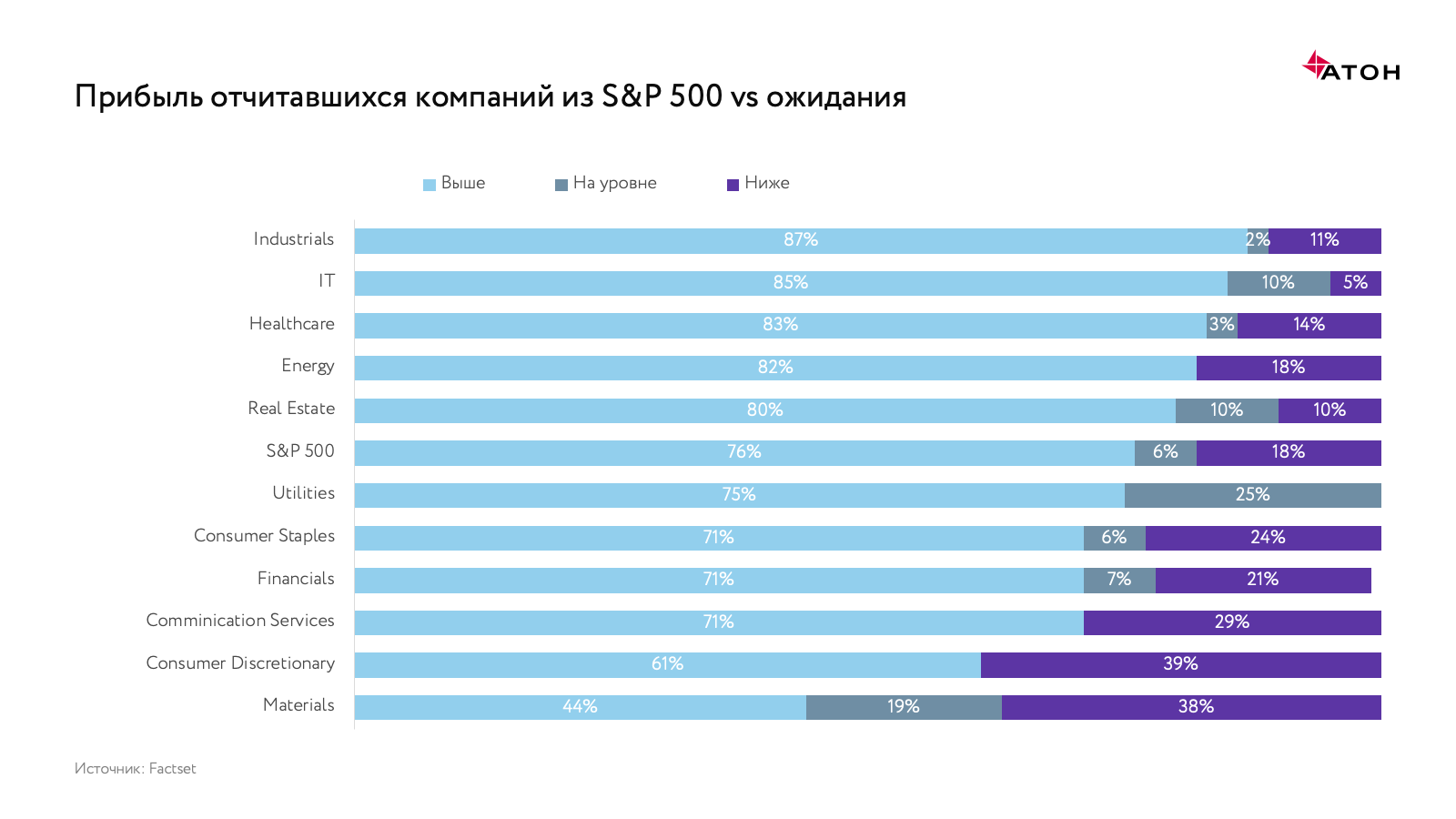

Сезон отчетности в США в самом разгаре. Чуть больше половины компаний из S&P 500 уже представили результаты за 4 квартал 2021 года, а еще 83 отчитаются на этой неделе.

В целом компании отчитываются выше ожиданий аналитиков, а самые высокие темпы роста доходов показали представители энергического сектора.

Радует инвесторов не только отчетность компаний, но и глобальные макроэкономические данные, которые также превосходят ожидания аналитиков. Вместе с тем статистика в США выходит ниже прогнозов. Мы считаем, что в этом году опережающую динамику покажут рынки вне США, и ожидаем догоняющий рост развивающихся рынков после снижения геополитической напряженности.

Как отчитываются компании?

EPS на максимумах

В целом компании отчитываются лучше ожиданий. Больше половины компаний из S&P 500 (56%) уже опубликовали отчетность за 4 квартал 2021 года, из них 76% превзошли прогнозы аналитиков по показателю прибыли на акцию. В прошлом квартале EPS широкого американского рынка в очередной раз обновил исторические максимумы. И хотя компании уже начинают снижать прогнозы по прибыли, ситуация все еще благоприятная: EPS продолжает рост выше допандемических максимумов и пока не вышел на плато, как это было в середине 2018 — начале 2020 гг.

Энергетический сектор — лидер роста доходов

Из всех 11 секторов о самых высоких темпах роста доходов (в годовом исчислении) отчитывается энергетический сектор: +87.7%.

При этом форвардный показать P/E на 12 месяцев энергетического сектора оценивается на уровне 12.5. Для сравнения — среднее значение forward P/E индекса S&P 500 составляет 19.7, а самые высокие оценки по этому показателю — у секторов Consumer Discretionary и Information Technology (26.7 и 25 соответственно).

Макроэкономические данные превосходят ожидания

Глобальный индекс «экономических сюрпризов» вернулся в положительную зону, что подчеркивает более благоприятную экономическую ситуацию, чем ожидали аналитики.

Citigroup Economic Surprise Index (CESI) показывает, насколько публикуемые макроэкономические данные лучше или хуже ожиданий общественности. Если показатель находится «в плюсе», значит за последние месяцы бóльшая часть публикуемых данных оказалась лучше прогнозов аналитиков, и наоборот.

В то же время в США «сюрпризы» закончились, что, вероятно, связано со всплеском инфляции и ожидаемым замедлением американской экономики. Это еще раз подтверждает наши ожидания опережающего роста экономик вне США, в особенности развивающихся рынков.

О чем говорит индекс PMI?

Глобальный индекс PMI отражает деловую активность в промышленном производстве по всему миру. Уровень индекса выше 50 говорит о растущей активности, ниже 50 — о снижающейся. Данные публикуются каждый месяц.

Четыре режима мирового индекса промпроизводства

Аналитики J. P. Morgan выделяют четыре режима индекса Global PMI Manufacturing:

1. Начало роста: индекс < 51 и растет,

2. Завершение роста: индекс > 51 и растет,

3. Начало снижения: индекс > 51 и падает,

4. Завершение снижения: индекс < 51 и падает.

В каждом из этих режимов есть закономерности поведения разных классов активов. Их анализ может ответить на вопрос: чего ожидать на рынках в ближайшее время?

С мая 2021 года мы находимся в третьем режиме: показатель глобального PMI снижается, но еще не преодолел планку в 51, в январе 2022 года индекс вышел на уровне 53.2.

Как вели себя разные классы активов в третьем режиме?

Исторически в третьем режиме из акций лучше всего себя показывали развивающиеся рынки, компании малой капитализации, Европа и США, из прочих активов — commodities и валюты EM. Также опережающую динамику показывали US Treasuries, но сейчас, на фоне повышения ставки ФРС, это может быть не так.

Как сейчас ведут себя прошлые лидеры роста третьего режима PMI?

На этот раз только сырьевые рынки полностью оправдывают ожидания: товарный индекс S&P GSCI с мая 2021 года вырос на 26%. Лидирующие позиции здесь занимает нефть (+37%):

- Страны ОПЕК+ сохранили условия постепенного наращивания добычи нефти на 400 тыс. баррелей в сутки.

- Несмотря на это, технически картель пока не выполняет требования из-за неспособности некоторых членов группы нарастить объемы добычи.

Также более или менее близко к историческим канонам ведут себя европейские и американские акции, а вот развивающиеся рынки очень далеки. Основные причины — геополитические риски в России и прошлогоднее «регуляторное торнадо» в Китае. Надеемся, что последнее осталось в прошлом: в пользу этого говорит риторика китайских властей, которые пытаются успокоить инвестиционное сообщество. Как только стабилизируется геополитическая обстановка, можно рассчитывать на очень хороший догоняющий рост развивающихся рынков.