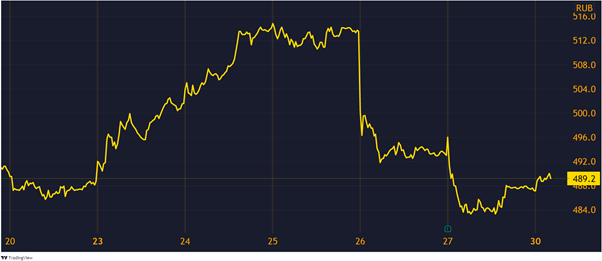

Компания Татнефть (TATN) представила финансовую отчетность за 2-й квартал 2021 года и объявила размер полугодового дивиденда. Акции отреагировали на новости падением на величину около 5%.

Вот основные цифры из опубликованных отчетов:

-

выручка компании выросла на 20,6% кв/кв до 311 млрд рублей;

-

скорректированная EBITDA увеличилась на 14,2% кв/кв до 76 млрд рублей;

-

чистая прибыль выросла на 11,6% кв/кв до 48,6 млрд рублей;

-

свободный денежный поток сократился на 14% кв/кв до 27,4 млрд рублей.

Хотя и выручка, и чистая прибыль показали двузначный рост, результаты оказались несколько хуже консенсус-прогнозов, представленных Интерфаксом.

Кроме этого, чистый долг компании по итогам 2-го квартала составил 6,5 млрд рублей против чистой денежной позиции в 26,6 млрд рублей кварталом ранее. Тем не менее, долговая нагрузка компании остается на очень низком уровне. Напомним, что положительной чистой денежной позицией называется ситуация, когда размер денежных средств и эквивалентов на счетах компании превышает весь объем ее долговых обязательств.

Совет директоров Татнефти рекомендовал дивиденды за I-е полугодие в размере 16,52 рубля на акцию. В общей сложности компания может направить на дивиденды 38,4 млрд рублей, что соответствует 50% от чистой прибыли компании по РСБУ по итогам шести месяцев.

Согласно своей дивидендной политике, компания направляет на дивиденды не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая из них больше.

Почему инвесторы расстроились?

Почему же рынок отреагировал на новости о дивидендах Татнефти падением ее акций? Дело в том, что до пандемии (в 2018-2019 годах) Татнефть направляла на дивиденды до 100% от чистой прибыли. Принимая во внимание благоприятную конъюнктуру, инвесторы, видимо, ожидали возврата к этой практике.

Если бы эти ожидания реализовались, дивиденды за полугодие могли бы составить около 33 рублей на акцию при цене около 500 рублей за обыкновенную акцию и около 480 рублей за привилегированную.

В чем причина снижения payout?

На деятельность компании продолжают оказывать влияние ограничения нефтедобычи в рамках ОПЕК+. Также Татнефть затронули изменения в налоговом законодательстве и отмена дифференциации по НДПИ и экспортной пошлине для месторождений сверхвязкой нефти и выработанных месторождений.

Наконец, дополнительной (а возможно, и главной) причиной сдержанного подхода менеджмента к выплате дивидендов могла стать подготовка к покупке Нижнекамского НПЗ (НПЗ "ТАИФ-НК"). Группа ТАИФ собирается продать этот завод в связи с предстоящей сделкой по объединению с Сибуром. Некоторые параметры этой сделки мы ранее описывали.

Ранее Татнефть и ТАИФ совместно владели этим заводом, причем Татнефть была его основным акционером. Но в 2005 году компания вышла из капитала совместного предприятия и начала строительство собственного комплекса “Танеко”, который сейчас способен перерабатывать 15,3 млн тонн нефти в год. Нижнекамский НПЗ перерабатывает около 8 млн тонн сырья в год и сейчас находится под полным контролем ТАИФ.

Мнение аналитиков InvestFuture

В долгосрочном плане решение Татнефти о покупке Нижнекамского НПЗ может быть вполне позитивным для будущих операционных результатов группы. Компания хорошо знакома с этим предприятием и сможет легко интегрировать его в свои производственные цепочки. В связи с ограничениями в рамках ОПЕК+ и потерей ряда льгот Татнефть сейчас не может серьезно наращивать объемы добычи. Альтернативным решением в этой ситуации вполне может стать фокус на более маржинальной продукции — нефтепродуктах и нефтехимии. Однако в данный момент решение о покупке НПЗ оказывает давление на бумаги Татнефти.

Закрытие сделки между Сибуром и ТАИФ может произойти уже в следующем месяце. Предположительно, после этого Татнефть объявит о покупке НПЗ. Скорее всего, Татнефть не откажется от этой покупки, в том числе по политическим соображениям.

Для детальной оценки предстоящей покупки крайне важно понимать ее цену и условия, потому что за НПЗ "ТАИФ-НК" числится существенный долг.

Мы ожидаем, что после реализации планов по покупке завода компания вернется к начислению более высоких дивидендных выплат, но, скорее всего, это произойдет лишь в 2022-2023 годах.

Учитывая всю совокупность описанных факторов, мы считаем текущую ситуацию не самой удачной для открытия долгосрочных позиций по акциям Татнефти. Коррекция в их котировках еще может продолжиться. Однако если бумаги компании уже есть в вашем портфеле, не стоит от них избавляться.

Аналитик Александр Резников, редактор Сергей Глушков

InvestFuture.ru