Рыночные индикаторы

Рынки

В фокусе сегодня:

-

EIA представит статистику по недельным изменениям запасов нефти в США

-

По МСФО за 2К19 и 1П19 представят результаты Лукойл, Газпром, Русснефть, Лента, Аптеки 36,6

По нашим оценкам, российский рынок откроет торговую сессию среды разнонаправленно.

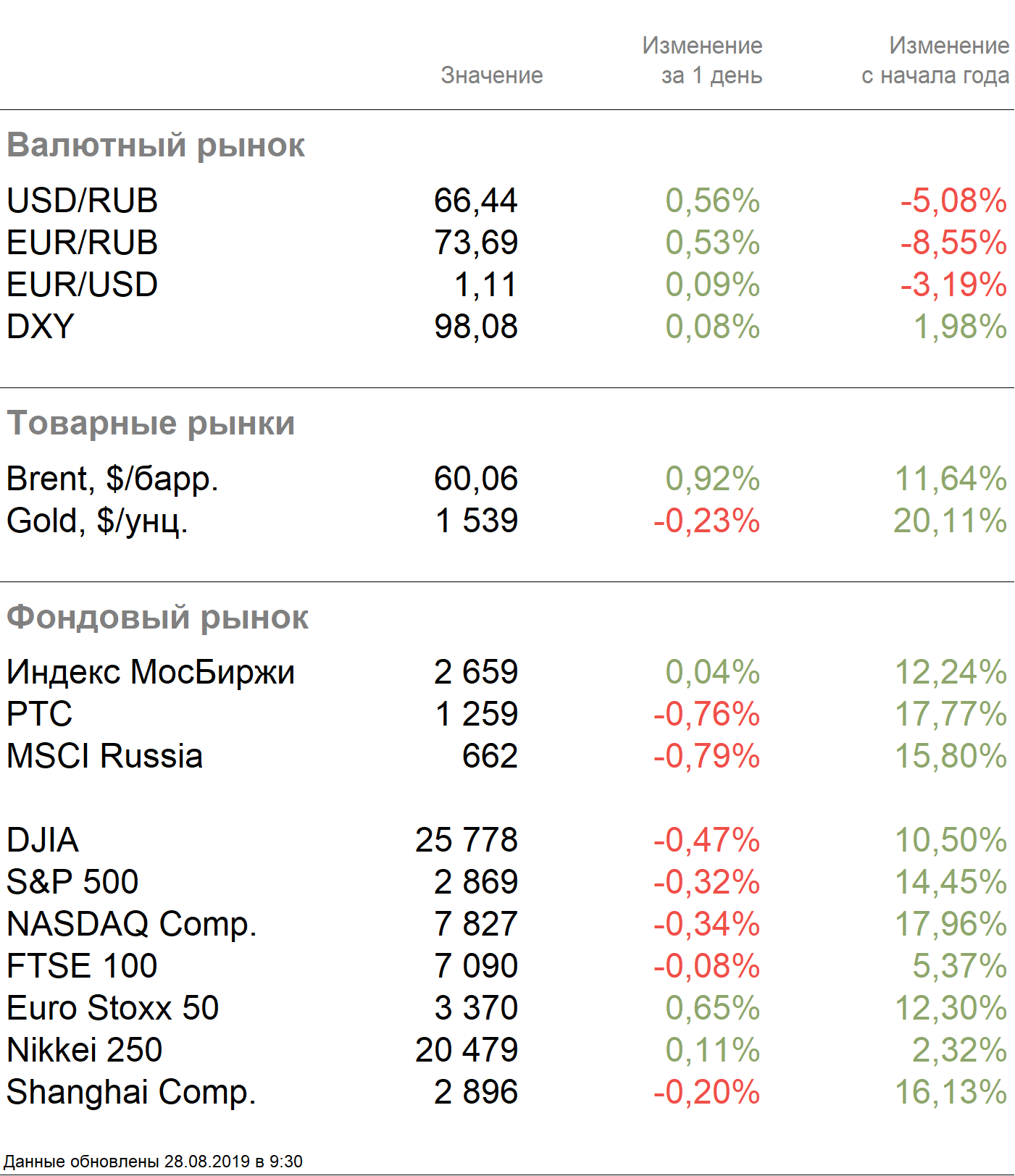

Во вторник российский рынок закрылся разнонаправленно. Индекс Мосбиржи поднялся на 0,04%, РТС упал на 0,76%. Рубль ослаб к доллару и евро до 66,44 руб. и 73,69 руб. соответственно.

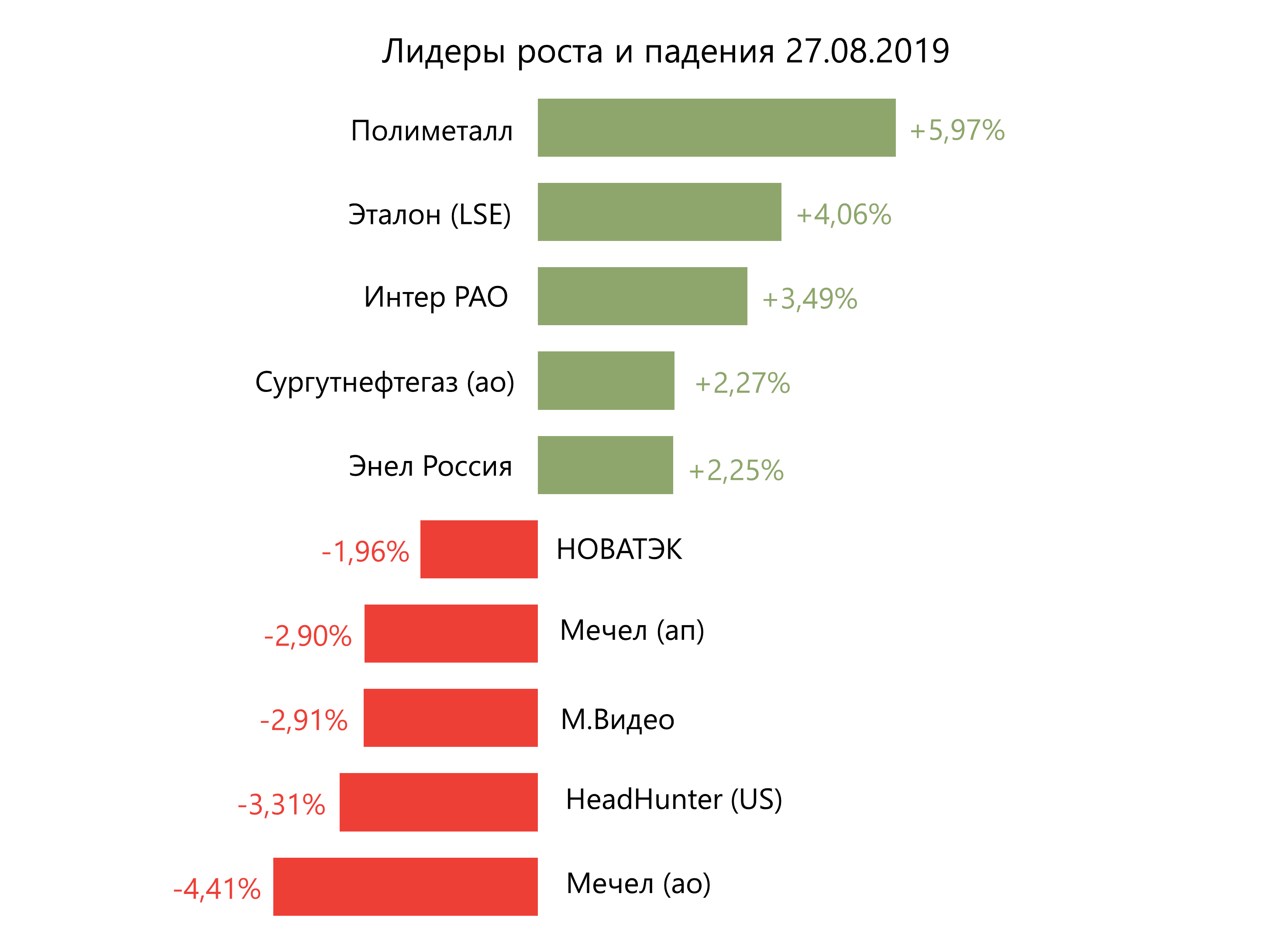

Лидерами роста стали Полиметалл (+5,97%), Эталон (+4,06%), Интер РАО(+3,49%), Сургутнефтегаз ао (+2,27%), Энел (+2,25%).

В числе аутсайдеров оказались Мечел ао (-4,41%), HeadHunter (-3,31%), М.Видео (-2,91%), Мечел ап (-2,90%), Новатэк (-1,96%).

Утром в среду Brent подорожал до $60,06/барр. после выхода статистики Американского института нефти (API), согласно которой недельные запасы нефти в США снизились на 11,1 млн барр., до 428,7 млн, против прогнозируемого снижения на 2,1 млн барр.

Цены на защитные активы падают, золото подешевело, до $1539/унция, доходность десятилетних казначейских облигаций США снизилась на 0,26 п.п., до 1,49 п., доходность тридцатилетних КО США снизилась на 0,56 п.п., до 1,96 п.

Американские площадки закрылись в минусе, после того как Министерство иностранных дел Китая подтвердило во вторник, что не располагает данными о недавнем телефонном разговоре между представителями США и КНР о торговом соглашении, о котором заявлял ранее Дональд Трамп. Напряженность растет поскольку новые пошлины на китайские товары должны быть введены уже первого сентября. Dow Jones отступил на 0,47%, S&P 500 снизился на 0,32%.

Рынки отыгрывают риск рецессии, что видно в спредах на облигации.

Индекс потребительского доверия в США составил в августе 135,1 п., что оказалось выше прогнозируемых 129,5 п.

В среду рынки Азии торгуются разнонаправленно из-за сохраняющейся напряжённости в торговых отношениях между США и Китаем. Nikkei прибавил на 0,11%, Shanghai отступил на 0,2%.

Курс юаня к доллару в среду составляет 7,1575 юаня за доллар.

В июле прибыль крупных промышленных компаний Китая выросла на 2,6% г/г против снижения на 3,1% г/г в июне.

Дипломатический конфликт между Японией и Южной Кореей усугубляется. Япония официально исключила Южную Корею из списка приоритетных торговых партнеров в среду.

Фондовые рынки Европы завершили торги вторника на положительной территории. Euro Stoxx 50 прибавил на 0,65%.

Во вторник Китай анонсировал меры, направленные на повышение потребления, включая возможное снятие отдельных ограничений на покупку автомобилей, что способствовало активному росту акций европейских автопроизводителей.

ВВП Германии во 2К19 снизился на 0,1% кв./кв., что совпало с прогнозом.

Внимание инвесторов также приковано к политической ситуации в Италии, где Движение пяти звезд сообщило во вторник, что не будет проводить новые встречи с Демократической партией в случае, если последняя не согласится на требование о сохранении должности премьер-министра за Джузеппе Конте.

DXY прибавил 0,08%, S&P 500 futures вырос на 0,36%.

Новости

О'кей объявил финансовые результаты за 1П19 по МСФО.

Выручка компании составила 79,88 млрд руб. (+2,2% г/г) в т.ч. из-за роста выручки сети дискаунтеров «Да!» на 36,8% г/г, до 8,61 млрд руб. EBITDA составила 6,34 (+3,9% г/г).

Чистая прибыль составила 632 млн руб. по сравнению с убытком в 897 млн руб. годом ранее. Компания пересматривает прогноз относительно роста чистой органической выручки гипермаркетов группы в сторону увеличения и ожидает умеренного роста по итогам 2019 г. Также планируется двузначный рост LFL-показателей в сегменте дискаунтеров и открытие 20 новых магазинов.

Совет директоров ВСМПО-Ависма рекомендовал дивиденды за 1П19 в размере 884,6 руб./акция. Дивидендная доходность составит 5,4%. Дата закрытия реестра — 11 октября.

Банк Санкт-Петербург объявил результаты за 1П19 по МСФО. Чистый процентный доход вырос на 7,3% г/г, до 11,1 млрд руб., чистый комиссионный доход составил 3,3 млрд руб. (+21% г/г), чистая прибыль снизилась на 20,9% г/г, до 3,5 млрд руб., что выше консенсус-прогноза Интерфакса в 3,3 млрд руб. Рентабельность капитала составила 9,2% против 12,4% за тот же период в 2018 г. Кредитный портфель до вычета резервов составил 365,7 млрд руб., что на 2,6% меньше по сравнению с результатом за 2018 г., доля проблемной задолженности снизилась до 10,4% против 10,8% за 2018 г. Достаточность капитала банка в соответствии с требованиями Базельского комитета составила 17,6%, в том числе достаточность капитала первого уровня — 13,8%.

олиметалл объявил финансовые результаты за 1П19 по МСФО.

Выручка компании составила $946 млн (+20% г/г) за счет увеличения продаж золота на 36% г/г, до 604 тыс. унций.

Скорректированная EBITDA составила $403 млн (+34% г/г) в результате роста производства на 22% г/г, до 756 тыс. унций в золотом эквиваленте.

Чистая прибыль составила $153 млн (-12,5% г/г), что объясняется убытками от курсовой разницы. Совет директоров компании рекомендовал дивиденды за 1П119 в размере $0,2/ао. Всего компания выплатит приблизительно $94 млн. Дивидендная доходность составит 1,4%. Дата закрытия реестра — 6 сентября 2019 г.

Компания подтвердила производственный план на 2019 г. в объеме 1,55 млн унций золотого эквивалента.