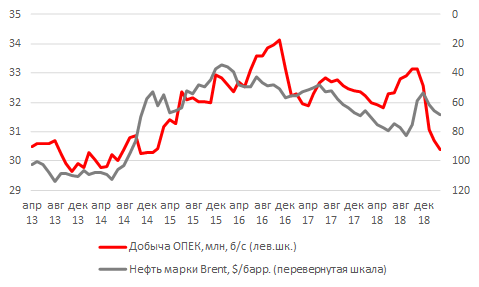

С начала декабря добыча стран-членов ОПЕК упала на 8,2%, с 33,14 млн, до 30,38 млн б/с, что стало рекордным сокращением с 2008 г. Цены на нефть марки Brent с декабря поднялись на 20%, с начала года — на >30%.

Мы считаем, что удорожание нефти приведёт позднее к увеличению предложения, в основном за счет сланцевых производителей США, как это было уже раньше в условиях низкого спроса в связи с глобальным экономическим замедлением. Больший прирост придется на поставки с Пермского нефтегазоносного бассейна (Permian Basin), чему также будет способствовать повышение Управлением энергетической информации США (EIA) прогноза по цене на 2019 г. до $65,15/барр. Увеличение добычи обычно давит на стоимость фьючерсов более отдаленных периодов. По данным различных источников, ОПЕК может нарастить добычу с июля, если поставки из Венесуэлы и Ирана продолжат сокращаться, а цены — идти вверх.

Долгосрочной прогноз

Благодаря мерам ОПЕК по сокращению добычи, мировой рынок нефти возвращается к балансу, хотя наклон бэквордации продолжит увеличиваться. Мы подтверждаем наш прогноз, согласно которому цены снова снизятся к концу 2019 г., что грозит потенциальной коррекцией в сегменте рисковых активов.

Мы ожидаем, что нефть сохранится в бэквордации, котировки Brent могут стабилизироваться в диапазоне $62—68/барр. до конца первого полугодия 2019 г. Дальнейшая динамика будет зависеть от тех же факторов, вопрос заключается лишь в том, какие тенденции спроса и предложения возьмут верх к середине года.

Краткосрочной прогноз по нефти марки Brent

Текущие цены Brent выглядят перегретыми и стремятся к уровню сопротивления $72,68/барр. (уровень Фибоначчи 61,8%). Текущий уровень поддержки $68,33/барр. (уровень Фибоначчи 50%). Текущий уровень RSI 14 дней указывает на консолидацию у 200-дневной скользящей средней, или $69,40/барр. В случае пробития $69,40/барр., дальше нефть будет тестировать $68,33, $67,55 и $66,73/барр.

Влияние на рубль

Корреляция между нефтью и рублем до начала недели была высокой, но недавно упала с 50%, до 20%. Изначальный рост корреляции был обусловлен с общим спросом на рисковые активы.

С момента запуска нового бюджетного правила в 2018 г., 30-дневная корреляция между рублем и нефтью упала с 50% в среднем, до 30% и ниже.

В этих условиях мы считаем, что рубль окажется под давлением (курс к доллару составит 65,5 руб.), хотя сейчас его поддерживает чрезмерный спрос на риск, а также повышение как волатильности на развивающихся рынках, так и VIX.

Причины недавнего краткосрочного удорожания нефти

- Риск как стимул. Растущий спрос на риск поддерживает цены. Американские акции дорожают, а инвесторы наращивают чистые длинные позиции по фьючерсам.

- Сокращение предложения. По оценкам EIA, мировые запасы нефти сократились на 0,7 млн б/с в марте 2019 г. и на 0,5 млн б/с в первом квартале 2019 г, что стало первым квартальным снижением с четвертого квартала 2017 г.

- Геополитика. Риски сокращения экспорта из Ливии в связи с новым витком в гражданской войне, а также сокращение добычи ОПЕК на 1,2 млн б/с.

- Санкции против Венесуэлы.

- Восстановление макроэкономических показателей, таких как данные NFP по рынку труда США за март, производственные заказы в Германии, а также PMI Китая.

- Удорожание бензина (US Gasoline) на 63% с начала года, бензин на внутреннем рынке США дорожает второй месяц подряд.

- Новые санкции против Ирана. Решение администрации США внести Корпус Стражей Исламской Революции в список террористических организаций. Нефтяные санкции против Ирана были введены в ноябре. От санкций были освобождены поставки нефти в Китай, Индию и Италию. В мае этот режим может быть продлен.

Почему нефть должна подешеветь

- Глобальная коррекция возможна в мае (Sell in May and Go Away). Замедление мировой экономики, что подтверждается прогнозом МВФ, ослабит спрос.

- Объем мер по стимулированию роста ВВП Китая незначителен. Мы считаем, что их хватит лишь на стабилизацию экономики, а не на толчок к ее разгону.

- Мы ожидаем увеличения предложения. EIA в ежемесячном краткосрочном прогнозе пересмотрело свои ожидания по добыче нефти в США в 2019 г. в сторону увеличения — до 12,39 млн б/с по сравнению с 12,3 млн б/с месяцем ранее.

- Дорогая нефть также будет стимулировать бурение и добычу. Новая трубопроводная инфраструктура ожидает ввода в эксплуатацию. Эти меры призваны устранить «узкие места» логистических цепочек, которые сдерживают поставки сланцевой нефти.

- Исследовательская компания Rystad Energy пересмотрела свой прогноз на апрель по добыче в Пермском бассейне на западе Техаса и в Нью-Мексико (крупнейшее месторождение в мире) на 30 тыс., до 4,34 млн б/с. В мае добыча достигнет 4,37 млн б/с, считают аналитики.

- Кроме того, ОПЕК может отступить от соблюдения квот ввиду роста цен и сокращения запасов. Россия уже с неохотой смотрит на перспективу продления сделки по сокращению добычи.

- В мае США определяться — продлевать или нет разрешения на импорт иранской нефти в некоторые страны. Без продления добыча в Иране продолжит падать и оказывать давление на цены.

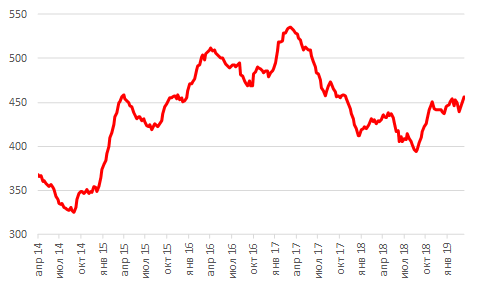

Запасы нефти США, млн барр.

Источник: Bloomberg, ITI Capital

Снижение добычи — фактор удорожания нефти

Источник: Bloomberg, ITI Capital

Число буровых установок в США непрерывно сокращалось с середины февраля до конца марта

Источник: Bloomberg, ITI Capital