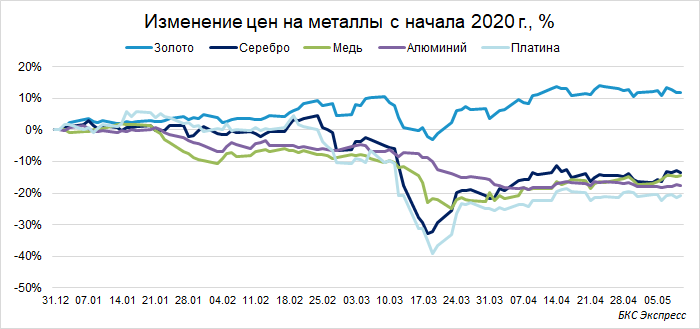

С начала 2020 г. цены на золото прибавили 12% поднявшись до $1700 за тройскую унцию и обновив локальные вершины с 2013 г. Подъему стоимости драгоценного металла способствовал рост неопределенности в мировой экономике из-за коронавируса и смягчение денежно-кредитных политик мировых регуляторов для борьбы с последствиями пандемии.

Золото vs остальные металлы

На фоне остальных металлов золото выглядит устойчиво благодаря репутации защитного актива. Медь, алюминий, а также платина и серебро расцениваются участниками рынка, прежде всего, как промышленные металлы. В условиях падения экономической активности спрос на них снижается, цены падают.

Золото традиционно воспринимается как защитный актив, в котором можно пересидеть неспокойные времена. Эта репутация сложилась исторически, а в настоящее время поддерживается мировыми центробанками, которые хранят часть резервов в металле. Около 40% всего спроса на золото — инвестиционный спрос, который усиливается в периоды рыночной нестабильности.

Справедлива и обратная ситуация. Когда сентимент начинает улучшаться и последствия кризиса постепенно перевариваются спрос на промышленные металлы начинает расти, а на золото падать. Это приводит к снижению цен на драгоценный металл. Однако сейчас, по мере стабилизации ситуации, снижения спроса на золото может не произойти из-за действий мировых ЦБ.

Реальные процентные ставки

Большинство мировых регуляторов прибегли к снижению процентных ставок в 2020 г. чтобы поддержать экономику и сгладить негативное влияние коронавируса. Особенно стоит обратить внимание на действия ФРС США, которая в 2020 г. опустила ключевую ставку с 1,5–1,75 п.п. до 0–0,25% к настоящему моменту. На фоне снижения процентных ставок, а также роста неопределенности в мировой экономике доходности Treasuries продолжили падение. Если на конец 2019 г. доходность 10-летних бумаг находилась в районе 1,9%, то к началу мая она опустилась к 0,7%.

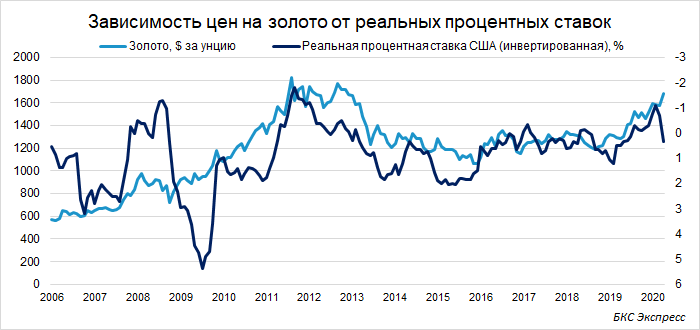

Традиционно мощный драйвер для роста золота — падение реальных процентных ставок. Реальные процентные ставки — это условно безрисковая доходность (к примеру, Treasuries) за вычетом инфляции. Снижение доходностей долговых бумаг при относительно стабильной инфляции в январе–феврале 2020 г. потянуло за собой реальные процентные ставки. Отчасти поэтому в начале года наблюдался сильный рост золота.

После кризиса 2008 г. наблюдалось сильное расхождение между динамикой реальной процентной ставки и ценой золота из-за инфляционной волатильности. В кризис и непродолжительный период после него инфляция была слабой, однако участники рынка понимали, что это временное явление и на горизонте ближайших лет монетарные стимулы и восстановление потребительской уверенности приведут к росту цен. Это закладывалось в котировки золота, которые находились в восходящем тренде вплоть до 2012 г. Сейчас ситуация может повториться.

В марте месячная инфляция (CPI) в США составила -0,4% из-за снижения потребительской активности. Доходности по Treasuries оставались относительно стабильными, но реальная ставка в условиях дефляции отскочила от локальных минимумов. В апреле показатель CPI опустился до -0,8% из-за влияния карантинных ограничений. На этом фоне вполне возможно временное торможение роста цен на золото особенно после сильного взлета в последние месяцы.

В более долгосрочной перспективе потенциал для роста остается. Реальная процентная ставка остается в отрицательной зоне. Это означает, инвесторы с учетом инфляции теряют капитал, находясь в тех же Treasuries. Чтобы избежать этого участники рынка могут вкладываться в золото, так как оно является сравнимым по качеству активом и при этом исторически «защищает» от инфляции.

Еще один долгосрочный фактор в поддержку золота — массовые вливания ликвидности. Сейчас мировая экономика поддерживается мягкой монетарной политикой мировых регуляторов. Это позволяет сглаживать негативное влияние коронавируса. На горизонте нескольких лет может возникнуть необходимость в сокращении ликвидности, так как раздутая денежная масса не будет обеспечена реальным сектором. Если возникнут проблемы со стерилизацией ликвидности, то это может привести к разгону инфляции, падению реальных ставок и очередному витку роста спроса на золото.

Какие долгосрочные перспективы

Золото — ситуативный инструмент, который подходит не каждому долгосрочному инвестору. Его основная проблема в том, что золото не генерирует денежный поток — заработать можно лишь на разнице в стоимости. Ни о какой магии сложного процента или реинвестировании дивидендов здесь говорить не приходится.

Драгоценный металл может быть интересным инструментом для диверсификации портфеля как временная страховка от роста волатильности. Золото также становится привлекательным в условиях падения реальных ставок. В относительно спокойное время металл может не пользоваться повышенным спросом и проигрывать фондовым активам.

На сверхдолгосрочном горизонте есть вероятность, что золото может становится все менее популярным у инвесторов, постепенно приобретая все большее экономическое сходство с промышленными металлами. Сейчас золото «работает», потому что все знают, что в условиях неопределнности его нужно покупать. Тем не менее объективных причин для этого, кроме исторически сложившейся практики и удобства инструмента, не так много. Можно предположить, что постепенно его репутация «тихой гавани» будет постепенно терять силу.

БКС Брокер