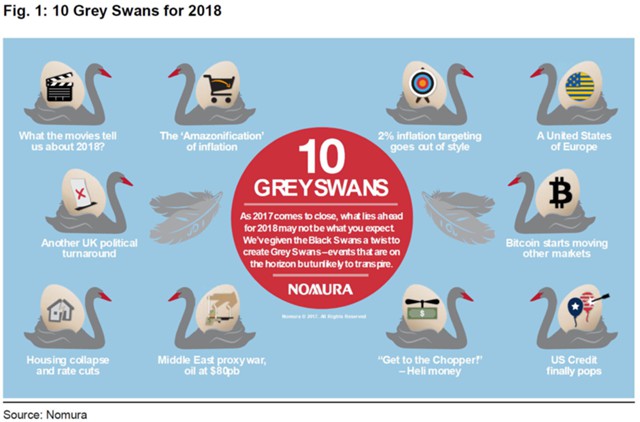

Как известно, предсказать с высокой точностью наступление «черного лебедя» невозможно, так как подобное событие по определению непредсказуемо. Однако второй год подряд Билал Хафиз из Nomura выделяет и другой вид маловероятных, но способных оказать существенное влияние событий – "серых лебедей".

При этом примеров "серых лебедей" может быть много, и в каждом регионе они могут быть разные. Все зависит от точки зрения, опасений и рисков, принимаемых инвестором или даже обществом. Но Nomura выделяет 10 глобальных "серых лебедей".

Шок №1: Что прогнозируют фильмы в отношении 2018 года

Фильмы, порой, могут стать лучшими прогнозистами "серых лебедей", чем аналитики. Одним из примеров является фильм 2009 года "Терминатор: Да придёт спаситель" (Terminator Salvation), действие в котором происходит в 2018 году. Сюжет фильма заключается в том, что идет конфликт между человеком и Skynet - компьютерной системой, разработанной Cyberdyne Systems для американских военных.Система предназначена для защиты мира путем превентивных атак. Однако вскоре она разработала искусственный интеллект и решила, что люди являются самой большой угрозой для планеты. Skynet может управлять мобильными телефонами, беспилотными самолетами и киборгами или терминаторами.

И можно не обращать внимания на этот сценарий, если бы не тот факт, что есть ряд моментов, которые стали реальной почвой для создания этого сценария.

И можно не обращать внимания на этот сценарий, если бы не тот факт, что есть ряд моментов, которые стали реальной почвой для создания этого сценария.

А именно, мы действительно пользуемся беспилотными летательными аппаратами, электросетями, системами питания и транспортировки, управляемыми компьютерами. Вдобавок, развиваются возможности AI/машинного обучения. Кроме того, основы нынешней системы подрываются на фоне того, что криптовалюты вытесняют, например, золото.

Шок №2: «Амазонизация» инфляции

Ожидается, что 2018 год станет годом снижения инфляции. Недавнее сохранение инфляции в США вызвано резким снижением инфляции цен на товары и, возможно, «эффект Amazon» на этом не остановится.Продажи Alibaba в «День холостяков» в четыре раза больше, чем продажи в Amazon во время Cyber Monday или Black Friday. Mercado Libre в Латинской Америке работает в гораздо большем количестве стран, а Силиконовая долина еще не достигла того уровня охвата аудитории, который отмечен у M-pesa в Кении или того объема услуг, который предлагает китайский Wechat.

Сейчас все в мире движется к тому, что даже беднейшие домохозяйства мира будут иметь больше шансов на то, чтобы получить доступ к мобильному телефону, чем к чистой воде. Хотя интернет все еще находится на ранней стадии развития.

Первая волна глобального развития интернет-связи совпала с ростом глобализации, когда Китай присоединился к ВТО. Это означало замедление инфляции цен на товары в развитых странах.

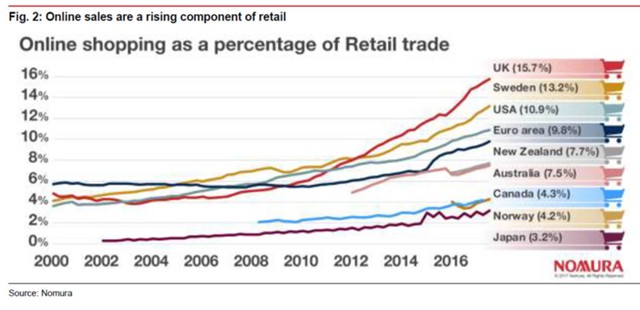

Сейчас наблюдается значительный рост покупок смартфонов в развивающихся странах; очевидно, стоит ждать вторую волну подключения к интернету. Аргумент в пользу снижения инфляции цен на товары ясен, с помощью смартфонов, становится намного удобнее использовать услуги онлайн-магазинов, покупать товары в которых намного дешевле, чем в обычных магазинах. Неудивительно, что темпы онлайн-продаж в развитых странах растут.

Сейчас наблюдается значительный рост покупок смартфонов в развивающихся странах; очевидно, стоит ждать вторую волну подключения к интернету. Аргумент в пользу снижения инфляции цен на товары ясен, с помощью смартфонов, становится намного удобнее использовать услуги онлайн-магазинов, покупать товары в которых намного дешевле, чем в обычных магазинах. Неудивительно, что темпы онлайн-продаж в развитых странах растут.

Но есть аргумент в пользу того, что технологическое ослабление инфляции может быть более активным, чем раньше. Аутсорсинг услуг становится проще, гигномика развивается, AI находится на подъеме, а крах от широко распространенного внедрения 3D-принтеров или даже криптовалют еще предстоит оценить.

Дальнейшее падение и дезинфляционное давление представляют собой явный риск в 2018 году.

Шок №3: Цель по инфляции в 2% выходит из моды

Цель инфляции в 2% часто рассматриваются рынками как непреложная истина. И, тем не менее, несмотря на то, что таргетирование инфляции сохранится, в более долгосрочной перспективе таргетирование является не более чем экономической причудой.Более того, рассматривается вопрос о снижении целевого показателя инфляции. Для этого есть две основные причины.

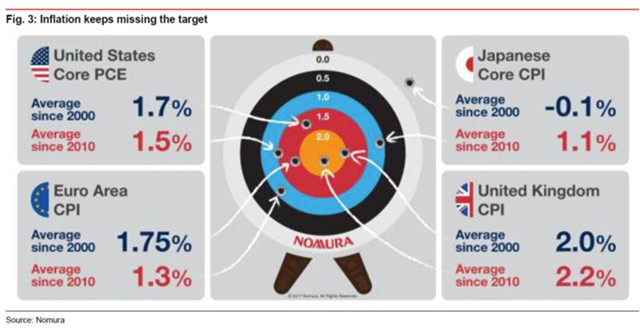

Во-первых, отсутствие успеха в достижении цели инфляции в последние годы. Если взять ключевые целевые показатели инфляции для стран G4, то инфляция в США по сравнению с 2000 годом составляет в среднем 1,7% (и 1,5% с 2010 года). В еврозоне инфляция ИПЦ достигла 1,75% (1,3%) и инфляция японского базового ИПЦ упала на 0,1% (1,1%).

Кажется, что только Великобритания достигла цели в 2% с 2000 года (2,2% с 2010 года). Весь смысл таргетирования инфляции в том, что она укрепляет уверенность в отношении движения инфляции в будущем. Постоянные промахи подрывают это доверие.

Другой причиной для рассмотрения более низкой цели инфляции является демография. В течение 20 лет во многих странах Азии и Европы будет наблюдаться ситуация, когда наибольшую группу населения составят люди в возрасте от 65 лет и выше, а средний возраст приблизится к 50 годам.

Другой причиной для рассмотрения более низкой цели инфляции является демография. В течение 20 лет во многих странах Азии и Европы будет наблюдаться ситуация, когда наибольшую группу населения составят люди в возрасте от 65 лет и выше, а средний возраст приблизится к 50 годам.

Таким образом, если центробанки (на данный момент) и сохраняют независимость от средств для достижения целей инфляции, исполнительные / законодательные органы в некоторых странах получат политические выгоды при снижении инфляции до 1%.

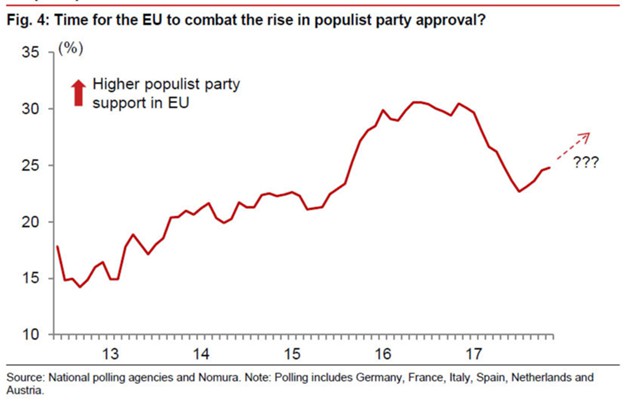

Шок №4: Соединенные Штаты Европы

2018 год даст уникальную политическую возможность для ЕС и, в частности, для стран еврозоны для налаживания более тесных связей и начала политического движения, которое закончится созданием «Соединенных Штатов Европы» - давней мечтой многих федералистов на континенте. Вот три причины, на фоне которых возможно подобное развитие событий.Меньше сосредотачиваться на внутренней политике: после преодоления ряда краткосрочных препятствий (новое правительство в Германии, выборы в Италии в первом полугодии 2018 года и каталонские выборы на следующей неделе) появится внушительный разрыв во времени до крупных выборов в основных странах (Германия 2021, Франция 2022, Нидерланды 2021, Испания 2020 и Италия ...?).

Это даст возможность ключевым европейским политическим субъектам подумать о насущных европейских проблемах, это также может положить конец фактическому запрету на любые изменения в европейских договорах, которые были установлены в последние годы. Брексит в фоновом режиме: если одна из крупнейших стран ЕС решит пойти своим путем, возникает вопрос о том, какие отношения захотят другие европейские страны.

Если предполагается большая интеграция и позитивный пример для Соединенных Штатов Европы, это было бы идеальным ответом на Брексит и ряд националистических, популистских стратегий, которые поразили части континента в последние годы.

Если предполагается большая интеграция и позитивный пример для Соединенных Штатов Европы, это было бы идеальным ответом на Брексит и ряд националистических, популистских стратегий, которые поразили части континента в последние годы.

Укрепить крышу, пока светит солнце: один из уроков, извлеченных из глобального финансового кризиса и последующего кризиса в зоне евро – укрепить крышу, пока светит солнце и не ждать, пока пойдет дождь. За последние годы в Европе отмечен самый сильный рост.

Уровень безработицы в ЕС снизился с 11% в 2013 году до 7,4% в настоящее время и не показывает признаков остановки. Увеличение темпов интеграции приведет к некоторым рискам. Это говорит о том, что сейчас самое лучшее время для реализации проекта.

Шок №5: Еще один политический поворот в Великобритании

Риск для Великобритании заключается в том, что ситуация с политической нестабильностью настолько плоха, что в 2018 году стоит ждать либо всеобщие выборы, либо второй референдум по Brexit.Согласно Fixed Term Parliament Act, есть два способа призвать к проведению досрочных выборов. Первый, в стиле 2017 года, когда правительство решает распустить парламент с большинством в две трети голосов в Палате общин, может быть исключен.

Другим потенциальным политическим событием является второй референдум по brexit. Около 75% депутатов выступают за то, что остаться в ЕС. Так почему они поддерживают законодательство по brexit?

Они реализуют волю народа, как указано в референдуме 2016 года. Конечно, воля народа может измениться. За последние месяцы по результатам опросов, большинство респондентов считает, Что Великобритании не стоило голосовать за выход из ЕС. Если эта тенденция сохранится, это может сподвигнуть депутатов-сторонников за то, чтобы остаться в ЕС, провести второй референдум.

Они реализуют волю народа, как указано в референдуме 2016 года. Конечно, воля народа может измениться. За последние месяцы по результатам опросов, большинство респондентов считает, Что Великобритании не стоило голосовать за выход из ЕС. Если эта тенденция сохранится, это может сподвигнуть депутатов-сторонников за то, чтобы остаться в ЕС, провести второй референдум.

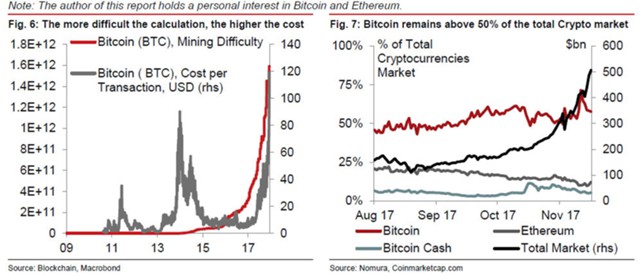

Шок №6: Биткоин начинает влиять на другие рынки

Рыночная капитализация биткоина составляет $280 млрд, и это число увеличивается до $523 млрд. И все же показатель в полтриллионов долларов далек от общей отметки мирового рынка в размере $79 трлн.Возможно, пока рано говорить о том, чтобы биткоин оказал глобальное влияние на другие рынки активов. Вместо этого стоит подумать о том, где инвесторы наиболее всего подвержены воздействию. Так, на Японию приходится почти половина мировой торговли в биткоине по сравнению с 25% в США.

Помимо ценового воздействия остается проблема долговечности криптовалют. В криптомире есть понимание того, что биткоин вряд ли станет будущим монет. POW криптовалют, таких как биткоин, является энергоемким и трудоемким, в то время как POS монет, таких как приближающийся Ethereum-Casper, намного меньше.

Есть много причин, по которым мы еще не ушли от биткоина, POS находится на ранних стадиях, а безопасность по-прежнему вызывает беспокойство, а люди, в общем, не так уж любят изменения. Когда они привыкают к чему-то, им очень трудно выбраться из зоны комфорта, большинство отдает предпочтение биткоину.

Есть много причин, по которым мы еще не ушли от биткоина, POS находится на ранних стадиях, а безопасность по-прежнему вызывает беспокойство, а люди, в общем, не так уж любят изменения. Когда они привыкают к чему-то, им очень трудно выбраться из зоны комфорта, большинство отдает предпочтение биткоину.

Кроме того, ежегодные объемы потребления электроэнергии биткоином составляют 33,2 TWh при стоимости в $1,6 млрд, и при потреблении 0,15% от общего объема электроэнергии в мире рост биткоина был недооценен.

Оценки были сделаны в марте 2016 года на фоне ожиданий того, что объемы потребления электроэнергии биткоином достигнут объемов потребления Дании к 2020 году. Сегодня биткоин уже достиг этого показателя, на три года раньше запланированного срока. Итак, если риск заключается не в поведении биткоина, которое влияет на другие рынки, возможно, это будут более высокие затраты на энергию?

71% добычи биткоина происходит в Китае с его дешевой электроэнергией. Так что, возможно, Серый лебедь 2018 года не разорвет пузырь биткоина, вместо этого он продолжит расти.

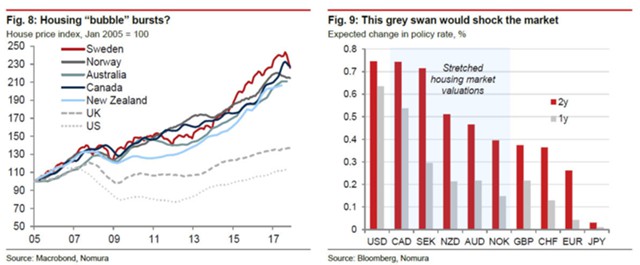

Шок №7: Снижение рынка жилья = снижение ставок?

Устойчивый рост, низкие процентные ставки и приток денег из-за рубежа привели к быстрому росту цен на недвижимость в Австралии, Канаде, Новой Зеландии, Норвегии и Швеции (рисунок 8). И эти дисбалансы не могут быть проигнорированы политиками. Инвесторы в течение некоторого времени требовали спада на этих рынках.2018 год может стать таким годом - мы уже наблюдаем снижение в Норвегии и Швеции.

Инвестиции в рынок недвижимости выросли, что привело к росту предложения, которое может опередить спрос на жилье и снизить цены. Кроме того, чтобы компенсировать растущие дисбалансы жилья, регулирующие органы ужесточили макропруденциальную политику за счет ужесточения стандартов кредитования и мер по сдерживанию притока иностранного капитала.

Доля потребления в ВВП в этих странах велика. Падение цен на жилье может свидетельствовать о том, что потребитель сдерживает дискреционные расходы, при том, что реальный рост заработной платы все еще остается низким. Уровни задолженности по отношению к доходу находятся на исторических максимумах, то есть домохозяйства более чувствительны к неблагоприятным изменениям в доходах, ценах активов и процентных ставках, чем обычно.

Крах цен на жилье будет иметь значительные последствия для рынка. Центробанки нормализовать политику в течение ближайших двух лет, причем ФРС является единственным центробанком, который опередит их. Если этот Серый лебедь произойдет, ожидания нормализации будут значительно снижены.

Крах цен на жилье будет иметь значительные последствия для рынка. Центробанки нормализовать политику в течение ближайших двух лет, причем ФРС является единственным центробанком, который опередит их. Если этот Серый лебедь произойдет, ожидания нормализации будут значительно снижены.

ЦБ Новой Зеландии уже отметил слабый внутренний спрос как сценарий, который может привести к снижению ставок. RBA, BoC, Norges Bank и Riksbank отметили, что рынок жилья является ключевым фактором, который повлияет на их прогнозы.

В случае подобного негативного сценария вероятна существенная переоценка рынка. При экстремальных сценариях можно ждать сокращения цен, а не повышения. Соответствующие доходности облигаций снизятся, а валюты обесценятся.

Шок №8: Более масштабная война на Ближнем Востоке

В последние годы конфликты на Ближнем Востоке, как правило, начинались с больших и серьезных ударов, затем принимая характер «низкой интенсивности». Именно это произошло в Йемене, Катаре и совсем недавно в Ливане.Эта модель сохранится и в 2018 году, эти конфликты останутся «замороженными». Однако в 2018 году напряженность может усилиться таким образом, что будет угрожать региональной стабильности. Мы видим два театра, где наиболее значимы риски неминуемой эскалации.

Йемен: повстанцы хути уже показали, что они могут стрелять ракетами, нацеленными на Эр-Рияд, хотя они не нанесли значительный урон. Если такие нападения продолжатся и окажутся более дорогостоящими для Саудовской Аравии, Королевство может принять решение о наращивании своего военного участия в Йемене, увеличив риск прямого столкновения с Ираном.

Ливан/Палестина: немедленный риск прокси-войны в Ливане, возникший после неожиданной отставки премьер-министра Харири, кажется, снижен. Однако признание президентом Трампом Иерусалима столицей Израиля может снова увеличить этот риск, поскольку ливанская «Хезболла» и палестинская ХАМАС призвали новой «интифаде» в ответ на решение Трампа.

Против участия «Хезболлы» в возможной «интифаде» Израиль может принять решение о проведении военных действий на ливанской территории, непосредственно столкнувшись с иранскими представителями / силами, с молчаливой поддержкой Израиля со стороны некоторых суннитских стран.

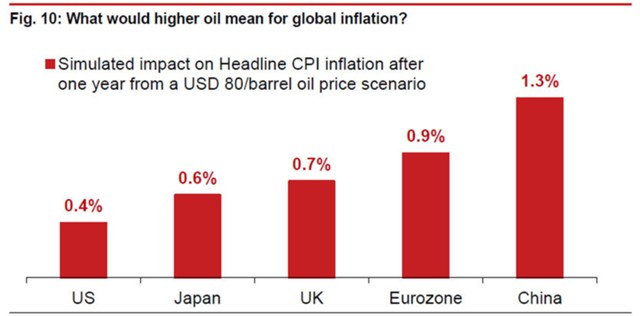

В случае, если эти риски реализуются, спрэды кредитных дефолтных свопов и валюты стран, входящих в них, могут оказаться под давлением. Однако еще один момент, который следует рассмотреть, повлияет на цены на нефть и мировую инфляцию.

В случае, если эти риски реализуются, спрэды кредитных дефолтных свопов и валюты стран, входящих в них, могут оказаться под давлением. Однако еще один момент, который следует рассмотреть, повлияет на цены на нефть и мировую инфляцию.

Если напряженность дойдет до того, что рынки будут обеспокоены поставками нефти, может произойти заметный рост мировых цен на энергоносители. Трудно прогнозировать, когда стабилизируются цены на нефть при таком сценарии, но мы провели стресс-тесты наших базовых прогнозов с ценой на нефть марки Brent на уровне $80, что на 30% выше текущего уровня цен.

Шок цен на нефть такой величины прибавит 0,4 и 0,9 п.п. к базовой инфляции в 2018 году в США и еврозоне соответственно. Эксперты в Японии считают, что базовая инфляция пробьет уровень в 1,5% при Brent выше $80 за баррель.

Дефицит производства в основных странах сокращается, шоки цен на энергоносители могут более легко привести к последствиям второго раунда инфляции, что может потребовать ответа на денежно-кредитную политику с непредсказуемым воздействием на рисковые активы.

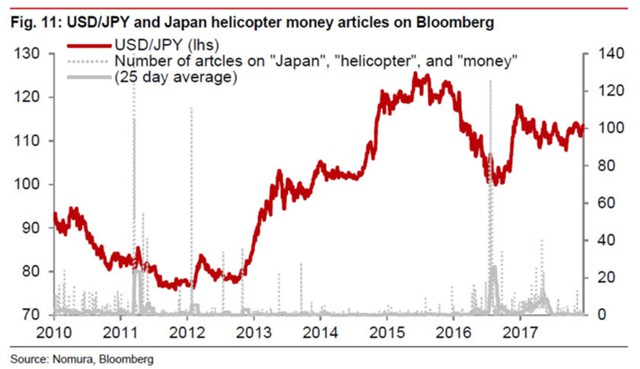

Шок №9: «Деньги с вертолета!»

"Деньги с вертолета" или "вертолетные деньги", которые были синоним современной экономики в последние годы постепенно уходят из сознания инвесторов. И тем не менее, в 2018 году это понятие может вернуться.Ожидается, что 2018 год станет годом дальнейшей нормализации денежно-кредитной политики во всем мире.

Инфляция разочаровывает во всем мире, но рынки ожидают, что центробанки укрепят восстановление экономики и финансовую стабильность, а не инфляцию. Инвесторы могут быть удивлены тем, насколько сильно некоторые центробанки могут придерживаться своего мандата по инфляции.

Банк Японии является одним из наиболее вероятных кандидатов. При Абэ условия для ЦБ Японии полностью изменились, и в 2018 году нельзя исключать еще один сдвиг, поскольку премьер-министр Абэ теперь принимает решение о следующем губернаторе Банка Японии и двух заместителях губернатора.

Хотя суть заключается в том, что губернатор Курода будет назначен повторно, назначение Хонда, бывшего советника по экономике премьер-министра Абэ и в настоящее время посла в Швейцарии, станет серьезным шоком для рынка.

Хотя суть заключается в том, что губернатор Курода будет назначен повторно, назначение Хонда, бывшего советника по экономике премьер-министра Абэ и в настоящее время посла в Швейцарии, станет серьезным шоком для рынка.

Что может сделать ЦБ Японии? Возможно, установить более четкую взаимосвязь с финансированием дефицита госбюджета. Правительство и ЦБ выпустили Совместное заявление в январе 2013 года, которое может быть пересмотрено для дальнейшего ослабления фискальной дисциплины.

В своем интервью Reuters 8 ноября Хонда отметил, что совместное заявление должно быть переписано, чтобы установить цель ВВП в 600 трлн иен. Таким образом, политическая цель Банка Японии будет пересмотрена, чтобы сделать политику более приемлемой. Хонда также сказал, что регулятор может увеличить покупки JGB до 100 трлн иен в год, если произойдет экономический шок.

Правительство уже отказалось от своей цели в отношении положительного сальдо первичного баланса к 2013 году. Дальнейшее ослабление фискальной дисциплины возможно, и назначение Хонда будет рассматриваться как более четкий признак дальнейших задержек в повышении налога на продажи, также его назначение приведет к ожиданию ослабления фискальной и денежно-кредитной политики, то есть вертолетных денег.

Для центробанков, сталкивающихся с ограничениями политики, деньги с вертолета могут стать естественным шагом на пути дальнейшего ослабления.

Шок №10: пузырь невидимого левериджа

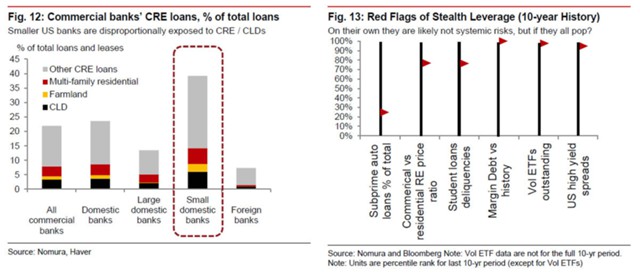

Сейчас риск состоит в том, что леверидж закрепился в системе, и поскольку ФРС истощает ликвидность, может возникнуть потенциальный дисбаланс, который может быть увеличен. Лопнет ли американский кредит в 2018 году? И где скрывается леверидж? Он выражен в разных формах. Назовем это невидимым левериджем.Коммерческая недвижимость: в течение 2008-2012 годов в три раза выше была вероятность того, что рухнут банки с высокой концентрацией кредитов, выдаваемых в сфере коммерческой недвижимости, чем все остальные банки.

Риски, связанные со строительством и кредитами CLD, самый рискованный компонент кредитов CRE (рис. 12), по-видимому, сосредоточены в небольших банках, у которых нет буферов для компенсации потенциальных потерь, связанных с кредитами CRE.

Субстандартные автокредиты: во время недавнего пика в 2015 году 40% всех автокредитов в США были выданы субстандартным заемщикам. С тех пор наблюдается спад, выдача новых автокредитов замедлилась. Общая долговая нагрузка за последние несколько лет составляет около $0,4 трлн. Если экономика начнет падать, риск в том, что автомобильный сектор примет на себя удар, но в целом взрыв кредита здесь вряд ли будет системным.

Студенческие кредиты: наблюдается высокий уровень студенческих кредитов, который также привел к резкому изменению поведения, которое выражено в сокращении объемов покупки жилья. По мере роста заработной платы, эти долги всплывут не сразу.

Студенческие кредиты: наблюдается высокий уровень студенческих кредитов, который также привел к резкому изменению поведения, которое выражено в сокращении объемов покупки жилья. По мере роста заработной платы, эти долги всплывут не сразу.

Финансовый леверидж: за последние 10 лет наиболее быстро растущая задолженность отмечена на рынках капитала, поскольку объем корпоративного долга вырос примерно на $3 трлн. Часть этого можно отнести к разумному использованию долга, но большая часть этого относится к выкупу акций и к компаниям с высоким уровнем долга.

Переоценка корпоративного кредита, когда балансы по-прежнему в худшем положении, может указывать на то, что впереди ждет довольно весомый риск.