Москва, 25 апреля. В 2017 году особенно сложно делать прогнозы по рынку облигаций, пишет Bloomberg. На перспективы влияет не только Федеральная резервная система, но и новая администрация США, которая пытается проводить политику роста, и геополитические риски - от выборов в Европе до военных испытаний в Северной Корее.

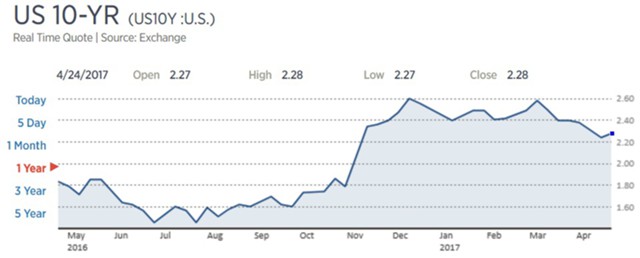

Возможно, именно поэтому консенсус-прогноз Уолл-Стрит по казначейским облигациям оказался настолько ошибочен. Стратеги и экономисты были ошеломлены пятинедельным ралли Treasuries. Разрыв между их прогнозами на конец июня и фактической доходностью 10-летних бондов оказался максимальным с сентября.

Отчасти это несоответствие отражает то, что трейдеры на рынке казначейских облигаций отказываются, по крайней мере пока, от так называемой рефляционной торговли, которая развернулась после победы Дональда Трампа на выборах в ноябре.

"Я не знаю, что слова "уверенный" и "прогноз доходности" делают в одном предложении, - сказал Ричард Муди, главный экономист Regions Financial. - Наши прогнозы основывались на состоянии рынка... но мы говорили со дня после выборов, что люди должны умерить свои ожидания".

Муди в марте ожидал, что доходность 10-летних облигаций составит 2,71% к концу квартала, но снизил свой прогноз до 2,46% 13 апреля.

Более высокая доходность была основным компонентом рефляционной торговли, которая была связана с ожиданиями более быстрого роста и инфляции, а также с ужесточением денежно-кредитной политики со стороны ФРС и других центральных банков. Доходность 10-летних бондов выросла более чем в два раза по сравнению с рекордным минимумом в июле - до 2,63% 14 марта.

С тех пор доходность отступила под влиянием некоторых из тех же тенденций, которые привели к распространению идеи о том, что ставки будут оставаться на более низком уровне долгое время. В понедельник доходность составила 2,27%.

С тех пор доходность отступила под влиянием некоторых из тех же тенденций, которые привели к распространению идеи о том, что ставки будут оставаться на более низком уровне долгое время. В понедельник доходность составила 2,27%.

Эта точка зрения находит отражение в том, что называется термином "премия". Как следует из названия, показатель должен быть положительным, что и наблюдалось почти все последние 50 лет. Тем не менее, он вернулся на отрицательную территорию - такая аномалия впервые возникла в результате количественного смягчения ФРС, - предполагая, что инвесторы не видят на горизонте рисков, которык подтолкнули бы доходность вверх.

"Мы признаем, что премия останется ниже, чем мы думали, - отметил Пол Эшворт, главный экономист по США в Capital Economics. Компания снизила прогноз на июнь на половину процентного пункта до 2,5%, что является самым большим сокращением прогноза в последнем опросе Bloomberg. - Рынок не убежден в том, что ФРС продолжит (повышать ставки - прим. ред.) или экономика будет сильной".

Марк Кизель из Pimco, напротив, считает, что инвесторы недооценивают намерение ФРС повысить ставки.

"Рынок ошибается, закладываясь только на одно повышение ставок в этом году и чуть более чем на одно повышение в следующем году, - сказал он. - ФРС намерена сделать больше, чем это".

По словам Скотта Минерда из Guggenheim Total Return Bond Fund, выросла вероятность того, что доходность снизится до 1,5% в течение следующих нескольких месяцев.

Прогнозы по инфляции свидетельствуют о том, что ФРС не нужно спешить. Инвесторы облигаций видят мало шансов, что потребительские цены в США будут повышаться в среднем более чем на 2% в год в течение следующих трех десятилетий.

"Мы наблюдаем множество признаков того, что инфляция не набирает обороты, - заявил глава BlackRock Inc. Ларри Финк в интервью Bloomberg Television на прошлой неделе. - Есть 51%-ная вероятность того, что доходность 10-летних казначейских облигаций может опуститься ниже 2%".