Не так давно стоимость нефти на уровне $100-120 за баррель считалась нормальной, а о слишком высоких ценах говорили только при котировках в $140 за бочку. Сейчас возвращение к этим отметкам кажется нереальным, но согласны с этим не все.

Известный аналитик по нефтегазовой отрасли Дэн Дикер пишет, что аргументы в пользу нефти по $120 в 2018 г. могут быть вполне вескими, и для этого потребуется всего две диаграммы: график глобального спроса, который не вызывает особых споров у экспертов, и мирового производства, которое более открыто для прогнозирования.

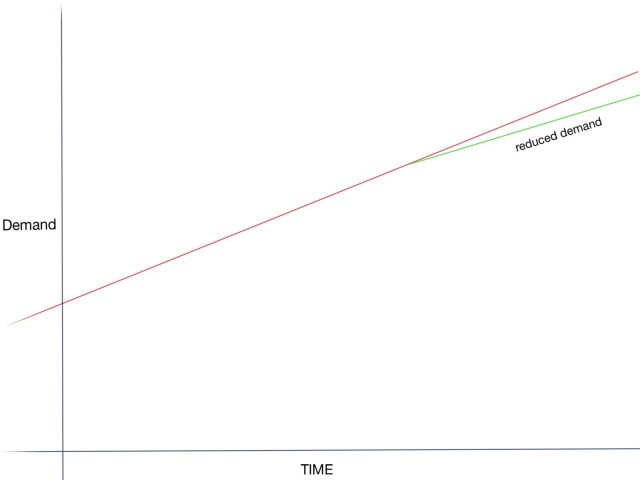

Спрос Почти все аналитики, включая МЭА и EIA считают, что спрос продолжит расти устойчивыми темпами на протяжении всего десятилетия, и даже незначительный экономический спад только замедлит темпы роста (зеленая линия), но не изменит восходящий тренд.

К сожалению для тех, кто выступает за прекращение использование углеводородов, практически никто не считает сейчас, что подобное может произойти в обозримом будущем.

Спрос и добыча Если на график спроса наложить данные о глобальной добыче, то окажется, что прогнозы по уровню добычи в будущем могут сильно отличаться.

Во-первых, можно заметить, что синяя линяя, характеризующая текущую добычу, до кризиса на рынке нефти была круче. Следовательно, снижение цен на нефть также оказало влияние на ослабление добычи, что выражается в более медленном росте в будущем (светло-синяя линия).

Понятно, что в ситуации, когда производство растет быстрее спроса, что-то должно измениться. И сейчас, если смотреть на график, можно подумать, что трехзначные цифры мы уже не увидим никогда.

Но большинство аналитиков сходятся во мнении, что резкое падение капитальных расходов среди нефтяников, не только среди сланцевых компаний, будут иметь серьезное влияние на уровень добычи, которая должна снизится уже в этом году.

Важно отметить, что многие эксперты, как и средства массовой информации, рассматривают рынок нефти через призму американской сланцевой промышленность, что в корне неверно.

Есть большое количество факторов, даже без учета влияния ОПЕК. Ситуация в Мексиканском заливе, проблемы в Бразилии, сворачивание проектов по всему миру – это то, что мы, вероятно, увидим после 2016 г.

Любое падение добычи вызовет ралли на рынке, но оно также приведет к восстановлению сланцевой промышленности США, равно как к новому росту добычи, что и сдерживает рост цен выше $50 за баррель.

В таком сценарии, которого придерживается EIA и многие другие, баланс на рынке никогда не будет достигнут.

Но Дикер, например, считает, что сланцевые игроки уже никогда не смогут повторить то, что происходило в 2012-2014 гг.

Именно поэтому в долгосрочном периоде добыча может упасть очень сильно, если только к 2030 г. нефтяные компании по всему миру не потратят примерно $7-10 трлн на новые проекты. И эти деньги необходимы будут только для того, чтобы удовлетворить спрос и справиться с естественным старением существующих скважин.

Учитывая, что в последние два года компании очень сильно сократили свои бюджеты, падение добычи может выйти из-под контроля, так как если они не будут восстановлены в ближайшие годы, это означает потерю для нефтяного рынка почти целого десятилетия.

Традиционные крупные проекты слишком огромны и неповоротливы. И их разработка и реализация требуют колоссальных затрат, в том числе временным. В лучшем случае, добыча получит необходимые объемы финансирования только в 2018 г., поэтому в ближайшее десятилетие добыча будет пытаться «догнать» спрос.

Поэтому шанс на то, что график добычи вновь пересечет график спроса, достаточно высок. Ждать осталось не так уж много, но, учитывая огромный объем спекулятивного капитала, спекулянты очень быстро могут разогнать цены даже при самых слабых основаниях.