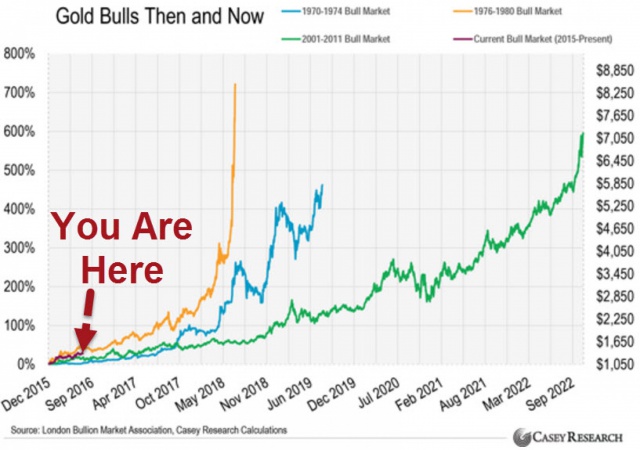

Стоимость золота за последний год неплохо выросла, и некоторые эксперты уже предсказывают, что "бычий" рынок должен скоро завершиться. Но если рассмотреть ретроспективные данные, то окажется, что мы в самом начале пути.

Согласно анализу Casey Research нынешний "бычий" рынок может длиться значительно дольше, чем предполагают скептики.

Как видно, рост цен на золото в последние десятилетия продолжался не менее четырех лет, а в 2001-2011 гг. период роста составил 11 лет.

Как видно, рост цен на золото в последние десятилетия продолжался не менее четырех лет, а в 2001-2011 гг. период роста составил 11 лет.

Сейчас же цены растут только в течение последнего года, и, судя по графику, реальный рост еще впереди.

В начале 70-х гг. прошло века за 4 года цены на золото выросли на 450%, а в конце того же десятилетия темпы увеличения стоимости вовсе превысили 700%.

В 2001-2011 гг. цены росли не так резко, но за 10 лет золото подорожало на 600%.

Даже половина от подобного роста означает, что стоимость золота может достигнуть $4 тыс. за тройскую унцию по сравнению с $1320 в настоящий момент.

Что касается подтверждения "бычьего" тренда, то здесь можно прибегнуть к помощи технического анализа. Во время любого "бычьего" рынка долгосрочные скользящие средние действуют как поддержка.

В данном случае золото пробило 50-дневную скользящую среднюю, но может упасть до 200-дневной, и это будет абсолютно нормально. Коррекции случаются в ходе длительного "бычьего" рынка, но любое падение будет выкуплено. Перспективы роста С начала года цены на золото выросли с $1060 за тройскую унцию до $1320 за тройскую унцию.

В данном случае золото пробило 50-дневную скользящую среднюю, но может упасть до 200-дневной, и это будет абсолютно нормально. Коррекции случаются в ходе длительного "бычьего" рынка, но любое падение будет выкуплено. Перспективы роста С начала года цены на золото выросли с $1060 за тройскую унцию до $1320 за тройскую унцию.

Золото в ближайшее время продолжит рост на фоне растущих рисков замедления мировой экономики из-за Brexit, выборов в США, сокращения темпов экономического роста Китая.

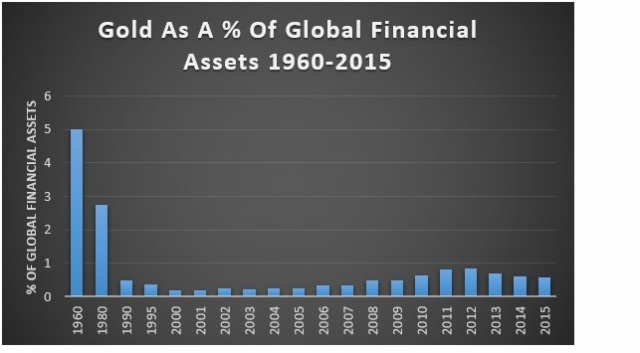

Есть еще один фактор, о котором мало говорят: инвестиционный спрос.

Доля золота по отношению ко всем активам на мировом финансовом рынке находится на ничтожно низком уровне - всего 0,58%. Для сравнения, в 1970 г. этот показатель находился на отметке 5%.  valuewalk.com

valuewalk.com

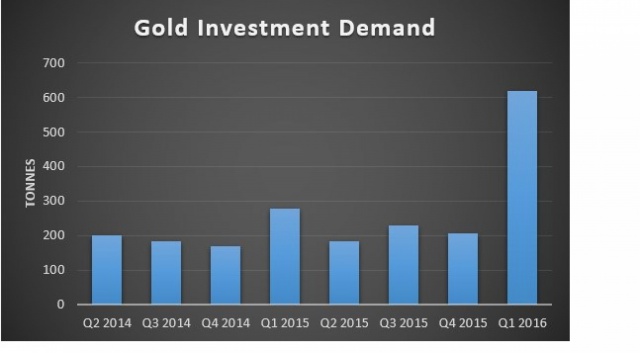

После достижения максимумов в 2011 г. золото погрузилось в "медвежий" тренд, и инвестиционный спрос на него стал был минимальным, хотя спрос на покупки слитков и монет вырос. Тем не менее в этом году ситуация изменилась, и инвестиционный спрос показал достаточно сильный рост: только за I квартал он вырос на 122% по сравнению с аналогичным периодом прошлого года, при этом приток средств в биржевые индексные фонды, ориентированные на золото, подскочил на 300%.

valuewalk.com Самое интересное, что при этом мы не видим перетока средств из "бумажных" активов в золото, мы видим параллельный рост. Конечно, это связано в первую очередь с увеличением объема денег на финансовых рынках в целом, но кто же вкладывает в "желтый металл"?

valuewalk.com Самое интересное, что при этом мы не видим перетока средств из "бумажных" активов в золото, мы видим параллельный рост. Конечно, это связано в первую очередь с увеличением объема денег на финансовых рынках в целом, но кто же вкладывает в "желтый металл"?

Мы не раз слышали заявления крупнейших фондов о том, что они вложили деньги в золото, а рынок акций должен рухнуть. Кстати, среди них был и Фонд Сороса. Но есть еще один класс финансовых институтов - пенсионный фонды. Им, по сути, некуда деваться. На фоне снижения доходностей по облигациям практически до нуля, а в некоторых случаях и до отрицательных значений, задача получать доход становится все менее выполнимой.

Что, если они вложат деньги в главный драгоценный металл? Типичный пенсионный фонд держит 0,15% своих активов в золоте и другие 0,15% своих активов — в акциях золотодобывающих компаний. Общая сумма активов, связанных с золотом, равна 0,6% общего объема средств под управлением среднестатистического пенсионного фонда.

Если пенсионные фонды удвоят свои вложения в это золото, это будет означать приток дополнительных $132 млрд на рынок.

Мировой совет по золоту оценил спрос на золото в 2015 г. в $334 млрд. Соответственно такое незначительное изменение структуры пенсионных фондов приведет к увеличению инвестиционного спроса на этот драгоценный металл на 39%. Что будет с ценой на металл - вопрос риторический.