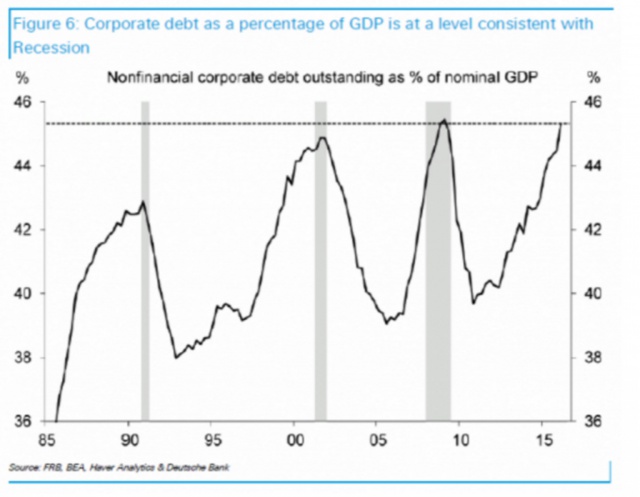

Три месяца назад Deutsche Bank выпустил исследование, в котором отмечал, что отношение корпоративного долга к ВВП США предполагает наличие серьезных дисбалансов в этом бизнес-цикле. Это означало риски возникновения рецессии в ближайшее время.

Аналитики банка обновили исследование и пришли к выводу, что экономика США уже может находиться в состоянии рецессии.

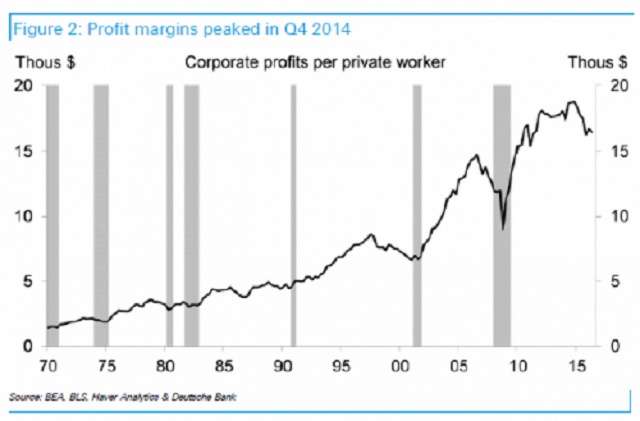

Как правило, прибыль на одного работника должна расти в долгосрочном периоде. Это зависит от роста производительности и инфляции. Но в последние годы эта тенденция изменилась.

"В текущем бизнес-цикле рентабельность на одного работника достигла своего пика на уровне $18752 в IV квартале 2014 г. Это сопоставимо с падением до $16487 во II квартале, потому что корпоративная прибыль снизилась на 6,3% в годовом исчислении в течение последних шести кварталов, в то время как рост числа рабочих мест в частном секторе был стабильным на уровне около 2,1%".

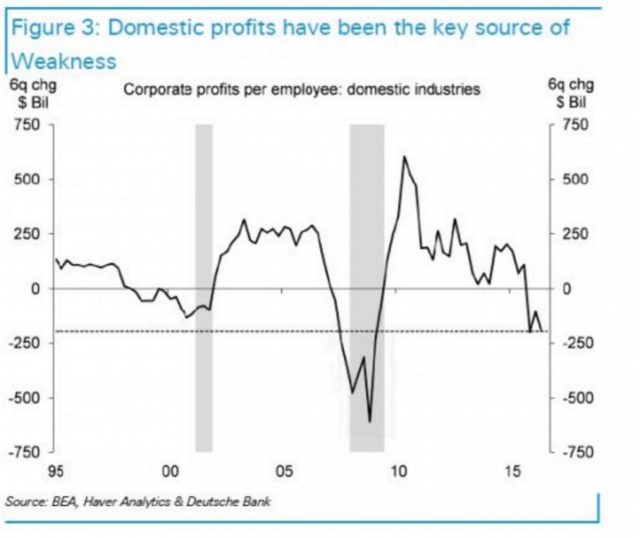

Такая динамика означает, что падение прибыли в корпоративном секторе никак не связано с прибылью нефтяных и угольных компаний. За исключением энергетического сектора, в I квартале в годовом выражении прибыль упала на 5,2%.

Такая динамика означает, что падение прибыли в корпоративном секторе никак не связано с прибылью нефтяных и угольных компаний. За исключением энергетического сектора, в I квартале в годовом выражении прибыль упала на 5,2%.

Сжатие общей маржи было больше связано со слабым внутренним спросом в сочетании с почти нулевым ростом продуктивности бизнеса, неделей с укреплением доллара и со снижением цен на энергоносители.

С IV квартала 2014 г. по II квартал 2016 г. прибыли компаний снизились почти на $200 млрд. Но за пределами США у этих компаний прибыль упала только на $10 млрд. И все это связано с падением спроса. Год к году конечные продажи в США замедлили свой рост с 3,9% в I квартале 2015 г. до 2,3% в последнем квартале.

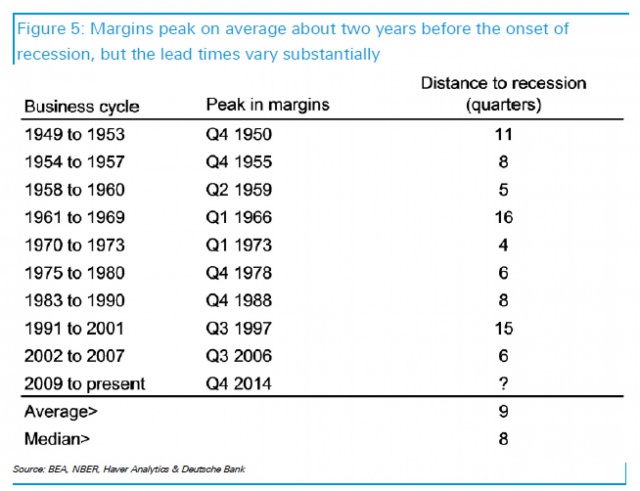

Этот показатель важен, так как всегда говорит об экономическом спаде и всегда достигает своего пика в преддверии этого спада. В период после Второй мировой войны не было ни одного бизнес-цикла, где эти тенденции не отмечались бы.

Этот показатель важен, так как всегда говорит об экономическом спаде и всегда достигает своего пика в преддверии этого спада. В период после Второй мировой войны не было ни одного бизнес-цикла, где эти тенденции не отмечались бы.

Снижение рентабельности на одного сотрудника является опережающим индикатором: когда снижается корпоративная прибыльность, руководство компаний снижает расходы на наем. До сих пор компании реагировали на снижение роста прибыли сокращением капитальных расходов, но стремились не увольнять людей.

В течение последних шести кварталов реальные инвестиции в основной капитал снизились на 0,2% в годовом выражении. Но это никак не остановило волну сжатия маржи, потому что рост производительности достиг всего 0,1% за аналогичный период, тогда как затраты на рабочую силу выросли на 2,4%.

Это подчеркивает главный риск, который мы видим на рынке труда в настоящее время: рост номинального дохода продолжает опережать рост номинального ВВП, и это ужасная ситуация для корпоративной рентабельности.

Но как корпоративный сектор США смог избежать рецессии, учитывая снижение внутреннего проса, коллапс производительности, слабый рост реальных конечных продаж?

Очень просто: компании всего лишь увеличивали долг.

Как рассчитали специалисты Deutsche Bank, корпоративный сектор привлек очень большие суммы. С IV квартала 2009 г. по I квартал 2016 г. нефинансовый корпоративный долг вырос на $4,5 трлн.

Как рассчитали специалисты Deutsche Bank, корпоративный сектор привлек очень большие суммы. С IV квартала 2009 г. по I квартал 2016 г. нефинансовый корпоративный долг вырос на $4,5 трлн.

Отношение нефинансового корпоративного долга к номинальному ВВП находится на самом высоком уровне с I квартала 2009 г., когда экономика пребывала еще в стадии рецессии.

Учитывая эти факторы, Федеральная резервная система должна быть готова к любому возможному ужесточению финансовых условий: состояние номинальных корпоративных балансов говорит, что США уже находятся в рецессии. И единственное, что мешает падению, – это рекордно низкие процентные ставки.

Об этом же свидетельствуют и отчеты о доходах. Рентабельность может достигать пика задолго до наступления рецессии, как это было в 1990-е или 1960-е гг. Первый период пика возник за 15 кварталов до начала рецессии. Предположительно, примерно такой сценарий может разворачиваться прямо сейчас.

Нынешний бизнес-цикл является одним из самых длинных в период после Второй мировой войны, но слабый рост производительности не дает возможности создать "подушку безопасности". Следовательно, поглотить любой отрицательный эндогенный шок корпоративный сектор не сможет.

Нынешний бизнес-цикл является одним из самых длинных в период после Второй мировой войны, но слабый рост производительности не дает возможности создать "подушку безопасности". Следовательно, поглотить любой отрицательный эндогенный шок корпоративный сектор не сможет.

Даже если сейчас экономика США не находится в рецессии, ее отделяет от этого совсем немного. Достаточно будет любого повышения ставки ФРС (в сентябре или в декабре), чтобы рекордный долг и падение прибыли корпоративного сектора, наконец, дали старт рецессии.