Настоящая игра в "кошки-мышки" разворачивается на нефтяном рынке. В роли кошек выступают крупные производители, которые хотят, чтобы цены шли вверх, мыши - спекулянты, делающие ставку на снижение стоимости "черного золота".

Дважды в этом году, в I и III кварталах, хедж-фонды и другие игроки открывали рекордно короткие позиции по фьючерсам на West Texas Intermediate (WTI), после чего ОПЕК и Россия наносили удар с помощью (до сих пор безрезультатных) переговоров о заморозке производства углеводородов. В итоге фонды закрывали свои короткие позиции, что приводило к ралли спотовых цен на нефть.

По мнению аналитика Saxo Bank Оле Хэнсен, все это напоминает проводимые центральными банками валютные интервенции. Подобные действия могут принести хороший результат, но только когда спекулянты сильно вошли в противоположное направление.

Хэнсен не исключает, что заместитель наследного принца Саудовской Аравии Мухаммед ибн Салман каждую неделю внимательно изучает сводку Комиссии по срочной биржевой торговле США (CFTC) о спекулятивных операциях для подготовки нового удара.

Еще недавно не было такого количества "мышей" для ловли: в 2012-14 гг. общий объем товарных фьючерсов и опционов был относительно невелик, так как китайская экономика начала замедление, а цены на товары из меди и угля резко обвалились. Сегодня эти объемы уверенно восстанавливаются.

Согласно данным Чикагской товарной биржи (СМЕ) объем торгуемых на ее площадке энергетических фьючерсов и опционов увеличился в 2016 г. на 21% в годовом исчислении. Рост также зафиксирован и по металлам.

Вarclays также сообщает о возросшем потоке средств в товарные биржевые продукты (ETP), индексные фонды и другие формы инвестиции. Все эти инструменты достигли в этом году максимальных показателей за последние семь лет.

Лишь в самом конце спровоцированного Китаем суперцикла (2009-2012 гг.) в сырьевые товары направлялось такое же количество инвестиций. Но тогда, как отмечает Эрик Норланд из СМЕ, формула была несколько иной. На рынке сырья доминировали инвесторы, которые делали ставку лишь на повышение.

Более того, производители не видели необходимости в хеджировании своих рисков, так как цены (а значит и их прибыль) только двигались вверх, отмечает британский журнал The Economist.

Однако в последнее время понять рынок становится все сложнее и сложнее. Так, например, возросшая волатильность цен на нефть привлекла хедж-фонды, которые впервые оказались самыми активными инвесторами на рынке фьючерсов в этом году.

По мнению Кевина Норриша из Barclays, сегодняшние инвесторы больше тактические, чем стратегические. Они не инвестируют из-за наличия уверенности в классе активов в целом.

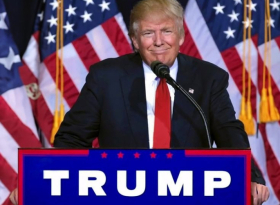

Хорошим примером может служить их энтузиазм по поводу золота, рассматриваемого как безопасная гавань на фоне усиливающейся тревоги в связи с Brexit и президентскими выборами в Америке.

Низкая доходность других финансовых инструментов - еще одна причина возросшего интереса к рынку сырья. Стоимость покупки тонны цинка и его хранение для продажи меньше отпугивают, чем отрицательная процентная ставка.

Между тем, некоторые аналитики полагают, что объем поступающих на сырьевой рынок инвестиций уже достиг своего пика. И если придерживаться этой логики, то он должен снизиться уже этой осенью. Однако, скорее всего, приближающиеся президентские выборы и неопределенность по поводу процентных ставок в Америке лишь усилят волатильность.

Кроме того, планируемые на конец сентября переговоры между Саудовской Аравией и Россией о стабилизации нефтяного рынка могут спровоцировать дополнительную турбулентность. А чем выше волатильность рынка, тем больше он привлекает спекулятивных денег.