Первое полугодие оказалось весьма благоприятным для рубля. Несмотря на достаточно тревожное начало года, международная напряженность сместилась в другие регионы, и западные инвесторы начали активно покупать ОФЗ, отмечает Кирилл Кононов, старший аналитик Центр экономического прогнозирования «Газпромбанка».

В этом отношении рубль был не одинок – вырос спрос на активы большинства развивающихся стран со стабильной экономической ситуацией. Западные инвесторы, действующие в условиях избытка активов, не приносящих прибыли, в этом году активно инвестировали в развивающиеся страны. И рублевый долг на их фоне смотрится просто отлично: их реальная доходность высока, государственный бюджет в профиците, а экономика в целом вполне устойчива. Стоимость хеджирования для иностранных инвесторов также была вполне приемлемой.

В этом отношении рубль был не одинок – вырос спрос на активы большинства развивающихся стран со стабильной экономической ситуацией. Западные инвесторы, действующие в условиях избытка активов, не приносящих прибыли, в этом году активно инвестировали в развивающиеся страны. И рублевый долг на их фоне смотрится просто отлично: их реальная доходность высока, государственный бюджет в профиците, а экономика в целом вполне устойчива. Стоимость хеджирования для иностранных инвесторов также была вполне приемлемой.

Рубль также поддерживала благоприятная сезонность: в первом квартале поступали доходы от экспорта сырья, сформировав благоприятный фон. Затем приток иностранного капитала перекрыл все последствия от увеличения интервенций Минфина и покупки валюты населением в период отпусков.

Сейчас эта картина начинает меняться. В первом полугодии большинство макроэкономических и политических факторов играло скорее в пользу рубля. Во втором риски смещены в сторону снижения. Платежный баланс России во втором полугодии менее профицитен, чем в первом. Минфин закупать больше валюты в рамках бюджетного правила. Внешнеполитическая обстановка скорее ухудшится, чем наоборот.

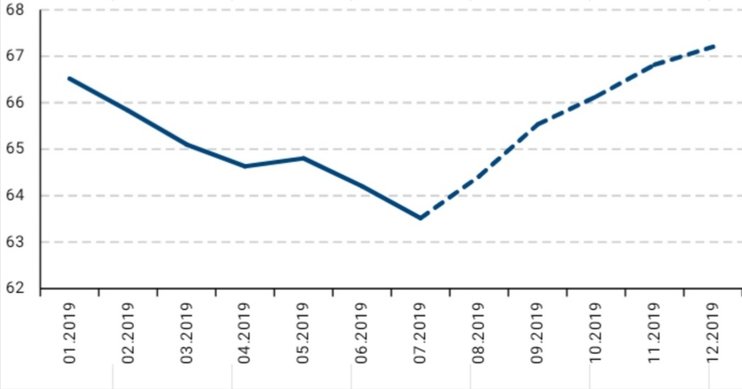

Прогноз среднемесячного курса доллара, руб./долл.

Хотя курс рубля и стал меньше связан с изменением нефтяных цен, с макроэкономической точки зрения эта связь сохраняется. А во втором полугодии цены должны начать снижаться. В США закончится расширение трубопроводов, после станет возможно новое увеличение объема добычи сланцевой нефти. Должна уйти ценовая премия, сформированная конфликтом вокруг Ирана. Снижение цен должно привести к пересмотру перспектив роста российской экономики.

Наконец, основной причиной инвестирования в рубль была высокая доходность рублевых активов, фактически – разница в ставках между Россией и, скажем, США. Эта разница в ближайшее время будет меняться. Сейчас уже можно говорить о том, что сформировались ожидания снижения ключевой ставки Банка России примерно до 7% к концу года. Это должно сопровождаться снижением ставки ФРС США на 0,5 п.п. – по крайней мере, это снижение заложено рынком во фьючерсы по основным ставкам. Но это снижение совершенно не гарантированно. Американская экономика находится в целом в неплохом состоянии, и хотя рост экономики замедлился, она по-прежнему растёт на уровне около 2% годовых. А это значит, что снижение ставки, на которое рассчитывает рынок, не гарантированно. То есть спред между российскими ставками и иностранными может снижаться гораздо быстрее, чем этого ждут. Снижение доходности, в свою очередь, может привести к оттоку средств нерезидентов, сперва заработавших на ставках, а затем – на переоценке. И рубль начнёт слабеть. Вместе с ним может начать слабеть и евро, особенно если ЕЦБ запустит заметную программу количественного смягчения - евро тогда может упасть ниже 1.10 к доллару. Прогнозируемые позиции рубля к доллару - 64,4, к евро - 72,2.

Нельзя сказать, когда конкретно произойдёт этот разворот. Можно лишь констатировать, что ситуация постепенно складывается не в пользу рубля. И в такой ситуации мы входим в август, о проклятье которого помнят все.