Комментарий дня

Источники оптимизма на рынке – фискальные и монетарные меры,

медицина, снятие карантина

Три недели назад мы смогли бы выделить три фактора, дающих фондовому

рынку повод для оптимизма – фискальные меры, монетарная политика и

медицина. Первые два фактора остались неизменными. Однако поиск

медицинских решений выхода из кризиса, несмотря на неустанные и

продолжающиеся попытки, не во всем увенчался успехом: тестирование все

еще не везде доступно, доказанного средства от вируса до сих пор не

найдено, а вакцинации по-прежнему возможна лишь в 2021 г.

Сейчас считается, что реакция правительства на кризис 2008 г. лишь

усугубила ситуацию. В стране тогда проходил процесс перехода

президентской власти, и некоторые политики в обеих партиях выступали

против финансовой помощи крупным банкам.

Возможно, власти усвоили уроки кризиса 2008 г. и поэтому обеспечили столь

масштабную поддержку экономике. Монетарная политика ФРС уже

получила название «бесконечное количественное смягчение», однако

подход регулятора не ограничивается лишь скупкой активов. Так, Федрезерв

в два хода снизил ставку на 50 и 100 б.п. до 0.0-0.25%, создал Фонд

финансирования коммерческих бумаг (CPFF) для поддержки потока

кредитного финансирования и укрепила механизм кредитования для

первичных дилеров (PDCF). В основном это гарантировало ликвидность

банковского и кредитного рынков, которой так не хватало в 2009 г.

С точки зрения фискальной политики акт CARES на сумму $2 трлн сделал

возможным дополнительные выплаты по безработице до $600 в неделю,

сроком до 4 месяцев. Он предоставил возобновляемый налоговый кредит до

$1 200 для индивидуальных налогоплательщиков и до $2 400 – для лиц,

совместно заполняющих декларацию, а также кредит в размере $500 – для

каждого иждивенца возрастом до 16 лет. В рамках программы Paycheck

Protection, было предоставлено до $350 млрд для облегчения кредитного

бремени предприятий малого бизнеса. Когда в рамках программы довольно

быстро закончились денежные средства, президент подписал

дополнительную программу финансирования малого бизнеса на сумму

$484 млрд.

Из-за смешанной макростатистики существуют различные мнения о времени

восстановления экономики. Президент ФРБ Нью-Йорка Джон Уильямс

заявил о том, что некоторые отрасли экономики могут вновь открыться,

однако он сомневается, что США сможет возобновить рост экономики до

конца 2020 г. Однако он видит потенциал для довольно быстрого

восстановления в сфере строительства и других отраслей.

С другой стороны, Лакшман Акутан, эксперт исследовательского института

Economic Cycle Research Institute ожидает, что текущий спад будет более

жестким и масштабным, чем Великая рецессия. Единственное, он отметил,

что этот спад может быть короче по продолжительности, чем в 2008-09 гг.,

учитывая быстрое развертывание налогово-бюджетных мер и применение

монетарных инструментов.

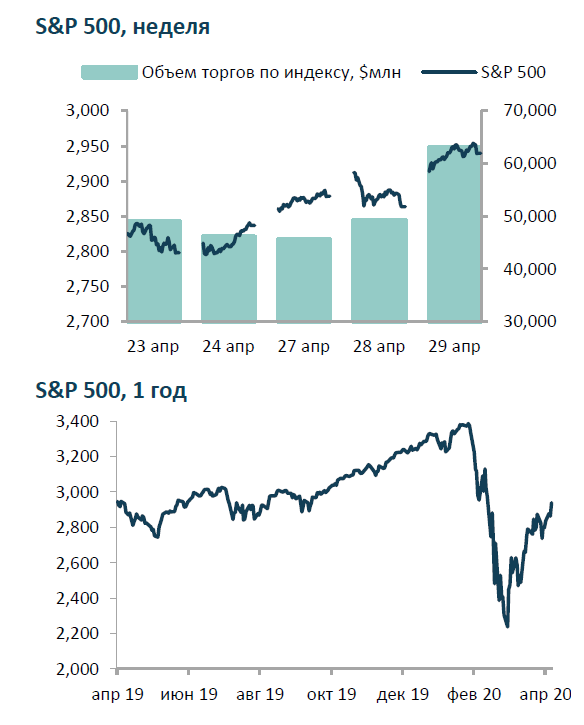

Взгляд на рынок

Взгляд на рынок

Мы ожидаем сохранения ставок на низких уровнях в 2020 г.

После заседания Комитета по операциям на открытом рынке 29 апреля ФРС

сказала многое, оставаясь немногословной. Центробанк решил сохранить

целевой диапазон ставки по федеральным фондам на уровне 0-0.25%.

В марте ФРС понизила ставку до 0% с 1.5% в два этапа. Важно отметить, что

регулятор заявил о намерении оставить текущий уровень ставки до тех пор,

пока экономика не оправится, восстановив максимально возможный уровень

занятости и достигнув целевых показателей центробанка по ценовой

стабильности. Другими словами, инвесторам придется длительное время

наблюдать низкие процентные ставки.

Также важно отметить, о чем ФРС не сказала. Регулятор не объявлял о

намерении снизить ставку до отрицательных значений, даже несмотря на то,

что президент США Дональд Трамп предложил и такое решение. Несмотря на

нулевую ставку, в арсенале ФРС по-прежнему есть средства оказания помощи

экономике, включая выкуп казначейских ценных бумаг на сумму в несколько

триллионов долларов, и покупку бумаг, обеспеченных ипотекой на жилую и

коммерческую недвижимость, через госагентства. Центробанк также готов по

мере необходимости начать новые программы (предоставление

муниципального финансирования отдельным штатам, городам и округам).

В 1К20 спад в экономике США составил 4.8% из-за карантинных мер для

борьбы с коронавирусом.

Приведем некоторые абсолютные цифры. Потребление домохозяйств

снизилось на 7.6%, среди лидеров падения – затраты на товары длительного

пользования (-16%), частные внутренние инвестиции (-5.6%), включая

расходы на оборудование (-15%), а также снижение экспорта на 8.7%.

Отметим, что цифры отражают динамику заказов за первые две недели

приказа о самоизоляции. Результаты за 2К20 будут еще плачевнее.

Есть ли положительные моменты? Лишь несколько. Расходы потребителей на

товары кратковременного пользования повысились на 6.9%, инвестиции в

продукцию интеллектуальной собственности выросли на 0.4%, а рост

госрасходов составил 1.7%. Фактором поддержки для ВВП стало снижение

импорта на 15%.

В будущем показатель обязательно упадет еще больше перед

восстановлением. Вместе с тем некоторые штаты начинают возобновлять

работу предприятий, а госрасходы дадут стимул экономическому развитию в

последующие кварталы. В то же время изменения в моделях потребительских

расходов, вероятно, продлятся несколько месяцев, а то и лет. Восстановление

ожидается, однако влияние пандемии на ВВП продлится до 2021 г.

Рекомендуем обратить внимание

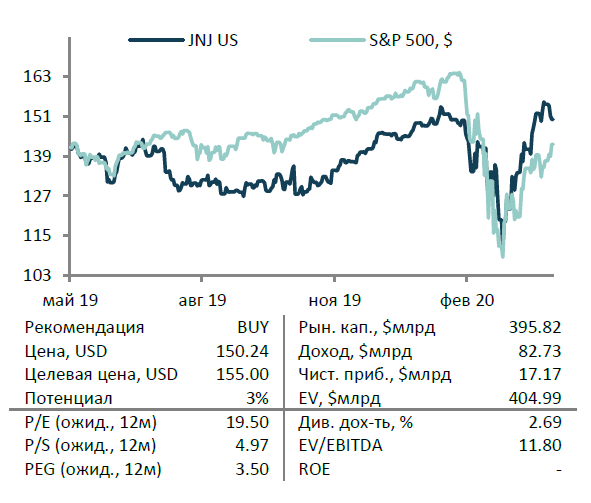

Johnson & Johnson ПОКУПАТЬ

Мы считаем, что бизнес Johnson & Johnson может поддержать восстановление

объема плановых процедур и операций, отложенных ранее из-за

необходимости сосредоточиться на лечении COVID-19. Фармацевтический и

потребительский сегменты, как ожидается, продолжат демонстрировать

сильные показатели до конца 2020 г., несмотря на предстоящий разворот

всплеска спроса на безрецептурные препараты, связанного с коронавирусом.

Компания объявила о повышении дивидендов на 6.3%, что свидетельствует о

значительном денежном потоке и достаточности капитала. Johnson & Johnson

– одна из многих компаний, разрабатывающих вакцину от COVID-19, и она

располагает значительными ресурсами для решения этой задачи. Наша

целевая цена по акциям компании составляет $155. Обновление рекомендаций

Обновление рекомендаций

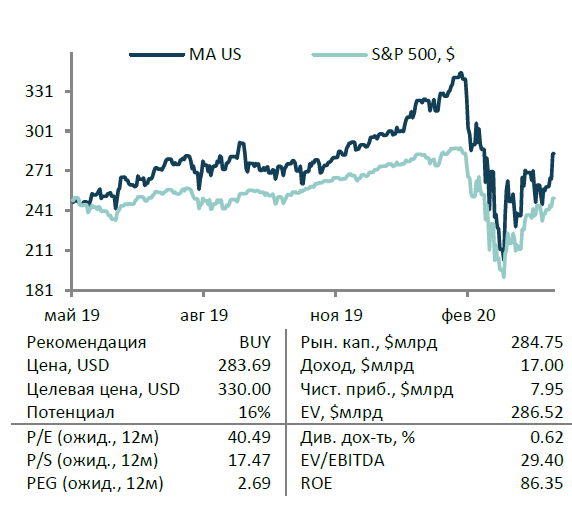

Mastercard (NYSE: MA)

Низкие объемы маршрутизации транзакций, но в конце апреля

наметились признаки улучшения

29 апреля Mastercard отчиталась о скорректированной операционной

прибыли за 1К20 на уровне $1.83 на акцию против $1.78 в 1К19 и $1.73 –

консенсуса.

Объем маршрутизации транзакций упал на 25-30% за первые недели

апреля на фоне пандемии коронавируса, однако позже в этом месяце

наблюдался некоторый прогресс – падение замедлилось до 20%.

Мы ожидаем сокращения объемов платежей примерно на 20% в 2К20,

поскольку крупные сегменты экономики останутся закрытыми в первой

половине квартала. Вместе с тем мы ожидаем положительного влияния

оптимизации издержек на чистую прибыль. Мы прогнозируем

восстановление роста объемов платежей в 3К20 и 4К20.

Пересмотренная нами целевая цена составляет $330 по сравнению с $275,

подразумевая мультипликатор на уровне 35х от прогнозной EPS на 2021 г.

Мы сохраняем рекомендацию «ПОКУПАТЬ» по бумагам Mastercard (NYSE:

MA) после отчетности за 1К20. Резкое падение экономической активности

в марте сказалось на объемах платежей, однако компании все же удалось

отчитаться об умеренном росте выручки за отчетный квартал. Менеджмент

отозвал прогноз на год. Мы ожидаем давления пандемии на объемы

платежей почти во всех категориях, что приведет к падению показателя на

20% во 2К20. Менеджмент упоминал о сокращении издержек, особенно

отметив командировочные и представительские расходы, затраты на

рекламу и маркетинг, а также оплату профессиональных услуг, что

позволит компенсировать давление выручки. Мы ожидаем некоторых

преимуществ для компании по мере перехода платежей в режим онлайн.

Несмотря на отзыв прогноза на 2020 г., менеджмент повторно отметил, что

долгосрочные фундаментальные факторы остаются неизменными. В ходе

последнего Дня инвестора в сентябре 2019 г. менеджмент подчеркнул, что

драйверами роста станут расширение решений для ключевых

индивидуальных и коммерческих клиентов, повышение лояльности,

наращивание рыночной доли, а также новые услуги. Финансовые цели

компании на 3-летнем горизонте (2019-21 гг.) включают в себя рост

выручки (CAGR на уровне 13-14%), ежегодное увеличение операционной

рентабельности не менее чем на 50% и повышение EPS (CAGR на уровне 16-

19%). Мы ожидаем пересмотра прогноза по итогам отчетности за 1К20.

Нам импонирует долгосрочная история роста Mastercard, особенно

относительно других компаний рынка. На наш взгляд, компания будет по-

прежнему выигрывать от долгосрочного тренда перехода от платежей

наличными к платежам с помощью кредитных карт, драйверами которого

станут стремительный рост онлайн шопинга, надежность и удобство карт,

а также возможности клиентов в рамках бонусных программ. Mastercard

также получит выгоду от роста на развивающихся рынках и увеличения

числа торговых предприятий, принимающих к оплате карты. Мы

пересмотрели целевую цену до $330 с $275. General Mills Inc. (NYSE: GIS)

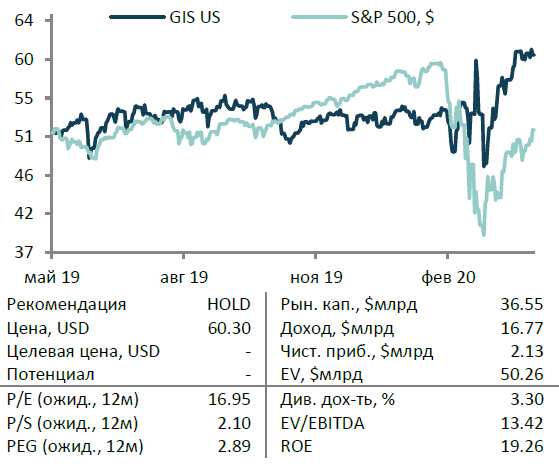

General Mills Inc. (NYSE: GIS)

Подтверждаем «ДЕРЖАТЬ», видим перспективы повышения

рекомендации

Мы подтверждаем рекомендацию «ДЕРЖАТЬ» по акциям General Mills, но

хотели бы видеть их в списке бумаг, рекомендованных к «ПОКУПКЕ». Мы

отмечаем стремление менеджмента создать дифференцированный

портфель брендов для клиентов, заботящихся о своем здоровье и получить

более высокую долю выручки от реализации новых продуктов.

В нашем рейтинге финансовой устойчивости General Mills располагается на

«среднем» уровне. Есть предпосылки для повышения нашей оценки, после

того как компания завершит финансовый год и обнародует годовую

отчетность.

Применяя двухэтапную модель дисконтирования дивидендов (МДД), мы

получаем мультипликатор 17х, что соответствует росту EPS на 6% в течение

пяти лет, коэффициенту выплаты дивидендов на уровне 60% и стоимости

капитала на уровне 8% с последующим устойчивым ростом EPS на 3%,

коэффициентом выплат на уровне 75% и стоимости капитала в 8%. С учетом

мультипликатора 17х к нашей прогнозной скорректированной чистой

прибыли на следующие четыре квартала на уровне около $3.45 на акцию,

цена акций компании через год составит $59.

Основываясь на текущих прогнозах по стоимости акций и дивидендной

доходности, мы рассмотрим возможность повышения рекомендации по

бумагам. Применяя дисконт в 12% к нашей оценке стоимости на уровне

около $58, мы получаем цену на уровне $51.

Нам нравится дивидендная доходность акций General Mills на уровне 3.2%,

несмотря на то, что компания не увеличивала выплаты с 2017 г. Нас также

впечатлил оборот денежных средств за финансовый 2019 г., а также

прогноз на финансовый 2020 г., согласно которому свободный денежный

поток компании должен превысить скорректированную прибыль после

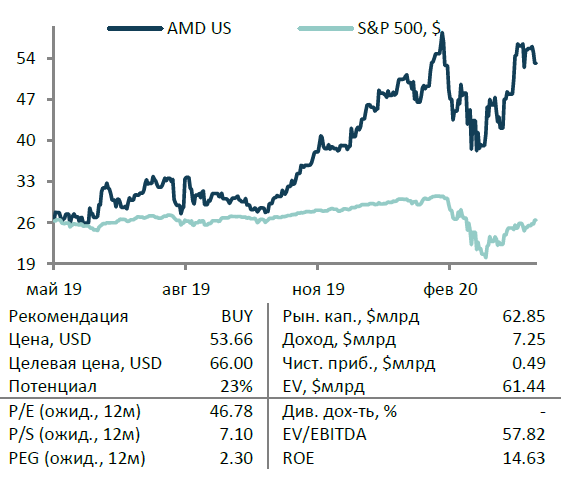

налогообложения. Advanced Micro Devices (NGS: AMD)

Advanced Micro Devices (NGS: AMD)

Сильный 1К20, повышаем целевую цену до $66

Advanced Micro Devices в 1К20 продемонстрировала двузначный рост

продаж, а прибыль на акцию (не-GAAP) увеличилась в 4 раза.

Рентабельность валовой прибыли достигла рекордно высокого уровня за

последние 8 лет благодаря спросу на высококлассные 7-нм процессоры

Ryzen, Radeon и EPYC.

Компания ожидает увеличение выручки на 20-30% в 2020 г., в то время как

большинство компаний технологического сектора испытывают проблемы с

ростом.

Котировки Advanced Micro Devices демонстрируют опережающую рынок и

аналоги динамику во время «коронакризиса», однако все еще находятся

ниже максимумов середины февраля. Текущие ценовые уровни не

отражают полностью увеличение выручки, потенциал роста

рентабельности и, видимо, расширение рыночной доли за счет Intel.

Темпы роста продаж и доходов компании существенно опережают рынок,

и мы отмечаем привлекательность бумаги на текущих уровнях.

Мы подтверждаем рекомендацию «ПОКУПАТЬ» по акциям Advanced Micro

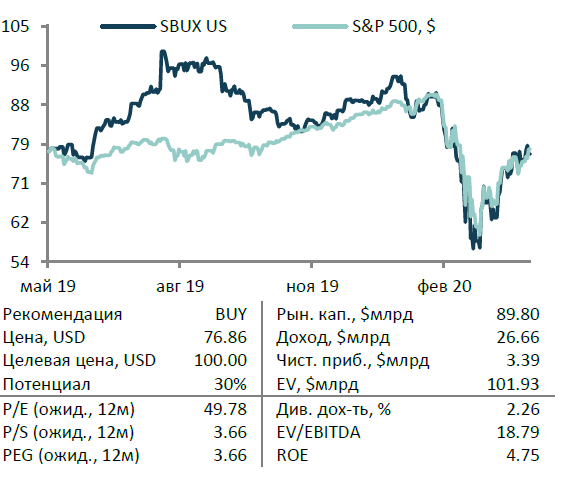

Devices и повышаем целевую цену на 12 месяцев до $66 с $60. Starbucks (NGS: SBUX)

Starbucks (NGS: SBUX)

Мощный потенциал восстановления, подтверждаем «ПОКУПАТЬ»

Мы ожидаем существенного негативного эффекта пандемии на

операторов сетей кофеен, при этом некоторым небольшим игрокам

придется закрыться.

На наш взгляд, сильный бренд, здоровые балансовые показатели и

эффективная мобильная платформа заказа и оплаты позволят Starbucks

преодолеть ухудшение макроконъюнктуры из-за пандемии лучше, чем

другим ресторанным сетям.

Поскольку компания продолжает выплачивать зарплату сотрудникам во

время карантина, мы не ожидаем проблем с персоналом после снятия

ограничений (в отличие от других ресторанных сетей).

Мы понижаем нашу оценку прибыли на акцию (EPS) Starbucks на 2020 г. до

$1.70 с $2.00 в свете краткосрочного негативного влияния пандемии. Также

мы понижаем прогноз EPS на 2021 г. до $2.90 с $3.00.

Мы подтверждаем рекомендацию «ПОКУПАТЬ» по акциям Starbucks с

целевой ценой $100. Наша долгосрочная рекомендация по бумаге также

остается «ПОКУПАТЬ».

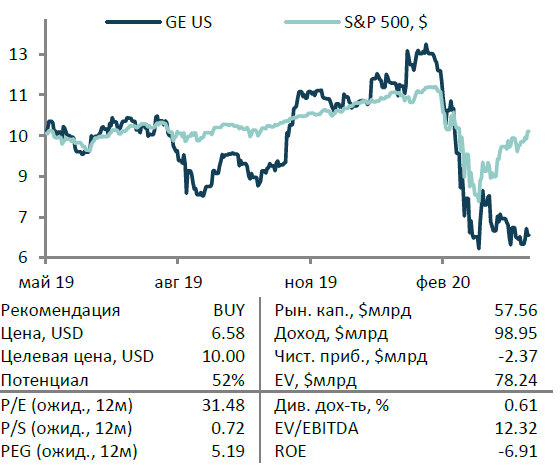

General Electric (NYSE: GE)

Бумага для стратегии Deep Value

В 1К20 прибыль General Electric резко упала, еще более значительное

снижение ожидается во 2К20.

Гендиректор компании Генри Лоуренс Калп, занявший пост в октябре 2018

г., работает над приоритетными задачами – сокращением издержек и

денежных средств в период пандемии.

Во время правления нового генерального директора General Electric встала

на путь кардинальных преобразований, но сейчас этот процесс займет

больше времени.

Исходя из последних данных по продажам, рентабельности и динамике

заказов, а также ожидаемому влиянию COVID-19 на результаты за 2К20 и

3К20, мы понижаем прогноз EPS на 2020 г. до $0.35 с $0.60.

Мы сохраняем рекомендацию «ПОКУПАТЬ» бумаги General Electric Co.

(NYSE: GE). Как мы и ожидали, новая управленческая команда

ограничивала негативный новостной поток по компании, ставшей иконой

в промышленной сфере, в 2015-18 гг. Однако затем случился коронакризис,

поставивший под удар мировую экономику. Если сегмент

«Здравоохранение» демонстрирует бурный рост заказов, то другие

подразделения, особенно авиация – вялую динамику.

На наш взгляд, компания обладает достаточным объемом денежных

средств, а также имеет опытное руководство, чтобы пережить кризис. На

протяжении 2020 г. давление на прибыль сохранится, однако генерация

денежных средств останется приоритетной задачей менеджмента.

В будущем, на наш взгляд, General Electric сможет достичь EPS на уровне

$1.50 (что подразумевает операционную рентабельность на уровне около

среднего по отрасли – 15%). Применяя средний для отрасли

мультипликатор, мы получили оценку акций, близкую к $25. Но до этого

уровня еще долго. А пока мы считаем, что прогресс компании при новом

генеральном директоре приведет к росту прибыли и мультипликаторов.

Наша целевая цена на данный момент составляет $10 против $15 ранее на

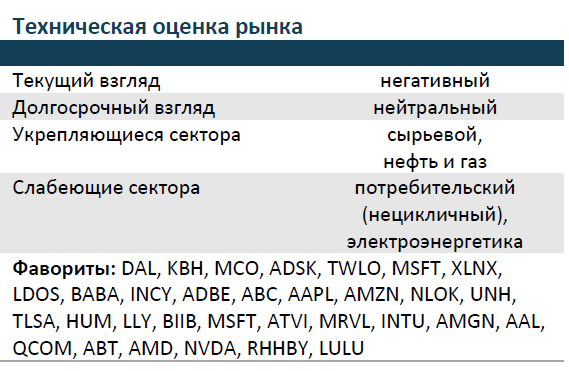

фоне трудностей из-за пандемии. Техническая оценка

Техническая оценка

Что же вызвало новое ралли? Или, другими словами, что «разбудило»

отстающие бумаги компаний малой и средней капитализации?

«Медвежий» рынок сильно ударил по этим акциям: индексы Russell

2000 (по котировкам индексного фонда IWM), S&P 600 (SML) и S&P 400

MidCap (MDY) рухнули на 44-45%. Было удивительно, что темпы их

снижения были практически аналогичными.

Котировки всех трех ETF фондов движутся сейчас на пятой волне

пятиволнового подъема с мартовских минимумов. Каждая из трех

более высоких волн роста ETF была очень крутой и длилась от трех до

четырех дней, пока котировки не оказались на нынешних уровнях.

За последние три дня котировки индексного фонда MDY ($309)

взлетели до уровня 50-дневного среднего и приблизились в среду к

отметке $319 – уровню отката на 61.8% от «медвежьего» рынка. Таким

образом, в течение последних трех дней MDY вырос в цене на 10% –

это хороший рост в отдельные годы, который дополнил трехдневный

отскок на 21% с достигнутого в марте «дна», а также четырехдневный

рост на 19% с минимума 3 апреля. Так что никто не обещал, что период

волатильности закончился. Коэффициент относительной силы против

индекса S&P 500 стабилизировался в середине марта и около пяти

недель оставался в боковике, а на этой неделе вырвался из границ

бокового тренда.

Котировки фонда IWM ($135) также взлетели на 10.6% за последние

три дня. До этого наблюдалось трехдневное ралли на 17% с

мартовского «дна», а также четырехдневный рост на 18% с

минимумов, достигнутых в начале апреля. Котировкам ETF фонда

также удалось подняться выше уровня 50-дневного среднего, а

достигнутый в среду максимум $141 был близок к уровню отката на

61.8% от прежнего нисходящего тренда. Коэффициент относительной

силы против S&P 500 также вырвался из боковика, в котором оставался

более месяца.

Индекс S&P 600 (индексный фонд SML) вырос на 12%за последние три

дня, превысил уровень 50-дневного среднего и почти добрался до

уровня 50%-ного отката рядом с отметкой $813. До этого SML вырос на

17.6% во время трехдневного подъема со «дна», а оторвавшись от

минимума 3 апреля прибавил еще 19%. Коэффициент относительной

силы продемонстрировал сильный рост в сопоставлении с S&P 500. Технический взгляд на бумагу

Технический взгляд на бумагу

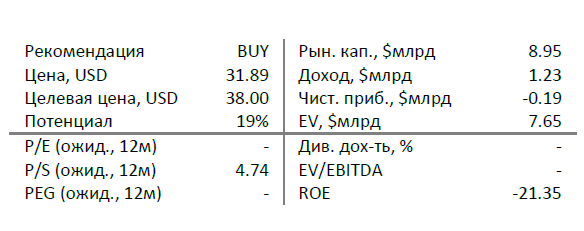

Peloton

Peloton называет себя крупнейшим в мире интерактивным фитнес-

сообществом, которое насчитывает более 1.6 млн участников. Peloton

стремится объединить реальный и цифровой миры с целью предоставления

фитнес-услуг с эффектом погружения и сопричастности. Peloton получает

выручку от продаж фитнес-оборудования и услуг по подписке.

Котировкам PTON удалось впечатляюще восстановиться после периода

снижения с начала февраля до середины марта – тогда акции компании упали

в цене до $18 с $35, т.е. гораздо ниже цены сентябрьского IPO, но затем

поднялась выше уровня 50-дневного скользящего среднего. Во время ралли в

начале апреля бумаги PTON почти достигли исторического максимума

закрытия. С середины апреля цена акций откатилась назад до уровня

поддержки, соответствующего значению экспоненциального скользящего

среднего за 21 день (также область прорыва из завершенной перевернутой

фигуры «голова и плечи»). По информации Investors.com, у компании высокие

рейтинги Relative Strength и Accumulation.

Мы рекомендуем выставлять стоп-лосс чуть ниже уровня 50-дневного

среднего – $27.40 и фиксировать прибыль в области $37-309. HCA Healthcare

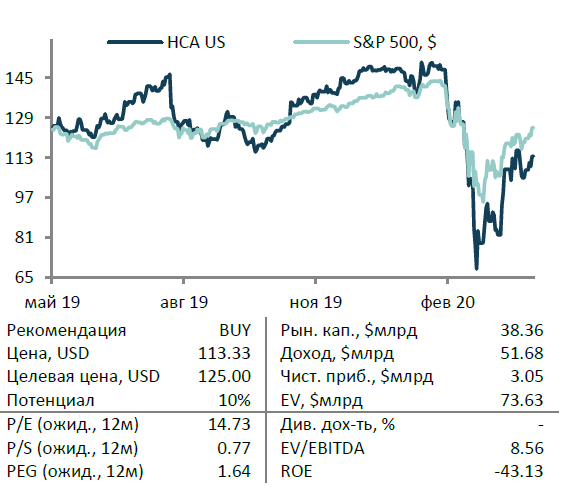

HCA Healthcare

HCA Healthcare – одна из крупнейших американских компаний, управляющих

сетью больниц. Под управлением HCA Healthcare находятся 184 больницы и

123 отдельных хирургических центра, кроме того, компания предоставляет

широкий перечень амбулаторных и вспомогательных услуг. Больницы

компании расположены в 21 штате США (наибольшее присутствие в штатах

Флорида и Техас), а также в Великобритании.

В течение последних недель бумаги HCA отыгрывают утраченные позиции

после того, как цена акций упала с $151 в феврале до $58 в марте. Достигнув

мартовского минимума, цена акций HCA «отвоевала» уровень 50-дневного

скользящего среднего (откат на 61.8% от «медвежьего» тренда). Недавно

сформированная фигура «бычий флаг» обозначила уровни поддержки на

линиях 10- и 21-дневных экспоненциальных скользящих средних.

Сопротивление на графике незначительно из-за резкого падения котировок.

Следующий потенциальный уровень сопротивления наблюдается лишь на

отметке $127 (200-дневное среднее). По данным Investors.com, у компании

высокие рейтинги EPS и Accumulation.

Поддержка на графике расположена на отметке $105, и мы рекомендуем

выставлять стоп-лосс чуть ниже этого уровня и фиксировать прибыль в районе

$125.

Предыдущие аналитические обзоры можно прочитать по ссылке

Argus Research, BCS Global Markets