Все чаще геополитика становится драйвером настроения инвесторов и то, что происходит на международной арене сегодня, подтверждает это.

В то время как представители ООН активно обсуждают предложенный США пакет санкций в отношении Северной Кореи, а северокорейский министр иностранных дел публикует на сайте государственного новостного канала угрозы в адрес США, рынки активно откатываются в состояние Risk off и волатильность пары USDJPY снова увеличивается.

И участников торгов можно понять, тяжело оставаться в рынке, когда кто-то активно призывает закрывать все позиции в рисковых активах и перемещаться в активы «Тихой гавани». Спекулируя при этом возможным проведением Северной Кореей самого масштабного испытания водородной бомбы в акватории Тихого океана, кто-то, наоборот, верит в деэскалацию конфликта и наращивает позиции в акциях тихоокеанского региона.

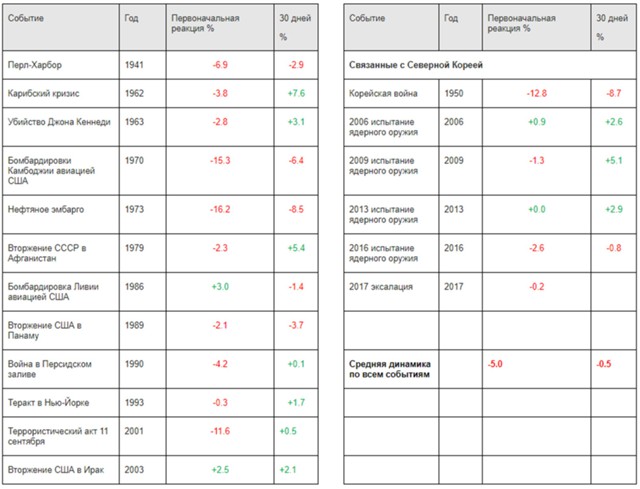

И все же, история показывает, что эпизоды геополитической напряженности редко оказывают системное влияние на финансовые рынки. Напротив, длительные снижения американского фондового рынка после Второй мировой войны в большинстве своем совпадали с периодами экономических спадов. Опережающие экономические индикаторы, в то же самое время, указывают на продолжение роста экономики США, вопреки глобальным событиям.

В начале этого месяца новости о проведении ракетных испытаний Северной Кореей рядом с южной частью Японии вызвали снижение финансовых рынков и рост цен на золото. Позже рынки отросли в связи с тем, что геополитическая напряженность снизилась.

По мнению аналитиков Citi, эпизоды геополитической напряженности редко оказывают продолжительный эффект на финансовые рынки. Исключая Вторую мировую войну и нефтяное эмбарго 1973 года, изначальное снижение стоимости акций после геополитических событий, как правило, было непродолжительным и спустя месяц начинался рост.

12 медвежьих рынков, наблюдавшихся в американских акциях после Второй мировой войны, совпали с 11 эпизодами снижения экономического роста. В связи с этим следует заметить, что текущие опережающие экономические индикаторы указывают на продолжение роста экономики США.

Индекс деловой активности в производственном секторе США (US ISM Manufacturing PMI Index) вырос до 58.8 пунктов в августе 2017 – своего наибольшего значения с 2011 года. С учетом данной статистики, мы считаем, что в американской экономике в ближайшем будущем будет создано больше новых рабочих мест в производственном секторе. Хорошие показатели по индексу новых производственных заказов также увеличивают уверенность в том, что инвестиции компаний будут продолжать положительную траекторию роста.

Даже ураган Харви, как ожидается, замедлит рост американской экономики в 3 квартале только на 0.1% несмотря на масштаб понесенного ущерба. Более того, устранение последствий урагана может несколько ускорить рост экономики в 4 квартале 2017 и в 1 квартале 2018.

Таким образом, хотя по стоимостным мультипликаторам рынок акций США не выглядит дешево, коррекции, вероятно, будут краткосрочными, до тех пор, пока экономика и прибыль компаний будут продолжать расти.

Хотя аналитики Citi предпочитают акции облигациям (в особенности акции развивающихся рынков и Европы), учитывая ралли на фондовых рынках с начала года, будущая доходность акций, вероятно, будет скромной и будет сопровождаться волатильностью. Частным инвесторам следует рассмотреть возможность зафиксировать прибыль по концентрированным позициям портфеля и диверсифицировать свой инвестиционный портфель. Также стоит обратить внимание на альтернативные классы активов с целью увеличить диверсификацию портфеля.

Михаил Знаменский, руководитель подразделения инвестиционных продуктов и финансового консультирования "Ситибанка"