Москва, 16 марта. Министерство финансов России более чем успешно разместило два выпуска облигаций на сумму 45 млрд руб.

На этот раз Минфин размещал оба выпуска бумаг с фиксированным доходом. Инвесторам были предложены пятилетние ОФЗ на 25 млрд руб. и абсолютно новые длинные бумаги с погашением в 2033 г. на 20 млрд руб. Спрос превысил предложение в 3 и 4 раза соответственно, что свидетельствует о сохраняющемся интересе к рублевым активам.

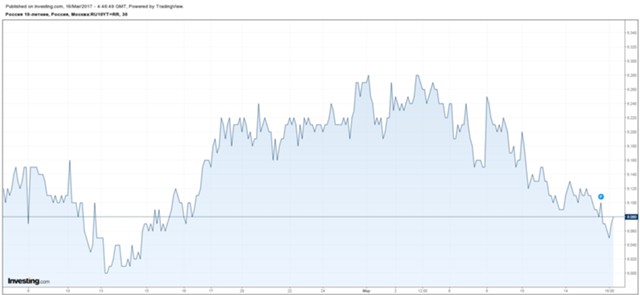

К слову, это крупнейшее размещение в этом году. Ну и на вторичном рынке доходности десятилетних ОФЗ также показали положительную динамику: они обновили минимум с середины февраля.

Накануне мы сообщали, что для выполнения плана по размещению облигаций федерального займа в I квартале Минфину нужно продать в марте бумаги еще на сумму 123 млрд руб., то есть в среднем по 41 млрд руб.

Стоит отметить, некоторые эксперты ожидали, что инвесторы могут проявить осторожность, ведь аукционы проходили в один день с заседанием Федеральной резервной системы, но, как мы видим, беспокойство было напрасным.

Стоит также добавить, что российским долговым бумагам помогают и растущие цены на нефть, но самое главное - ожидания скорого снижения ставки со стороны Банка России.

Накануне в интервью Bloomberg директор департамента денежно-кредитной политики ЦБ Игорь Дмитриев рассказал, что регулятор может пойти на смягчение денежно-кредитной политики уже на ближайшем заседании, которое, напомним, состоится 24 марта.

Если раньше ЦБ РФ не планировал снижать ставки до второй половины года, то сейчас на его решение могли повлиять свежие данные по инфляции. В феврале рост потребительских цен замедлился до 4,4% в годовом выражении, то есть всего на 0,4% выше целевого диапазона регулятора.

Игорь Дмитриев"Это, безусловно, низкие значения, и для меня это повод предложить совету директоров в марте рассматривать возможность снижения ставки".

Впрочем, основным риском по-прежнему выступают цены на нефть. Сейчас они пока держатся на высоком уровне, что помогает рублю укрепляться, однако риски снижения котировок "черного золота" сохраняются, причем все может произойти внезапно. Мы это видели на прошлой неделе, когда буквально за три дня баррель подешевел сразу на 10%.

Сейчас нефтяные фьючерсы пытаются расти, но уверенным это движение назвать трудно. Скорее это пока больше похоже на отскок, к тому же есть масса вопросов к соглашению по сокращению добычи между ОПЕК и другими нефтедобывающими странами. В понедельник стало известно, что Саудовская Аравия неожиданно нарастила добычу, причем достаточно быстрыми темпами. И хотя СМИ поспешили успокоить рынок, сообщив, что вся лишняя нефть будет находиться в хранилищах и не предназначена для поставок на внешние рынки, сам факт вызывает определенную тревогу.