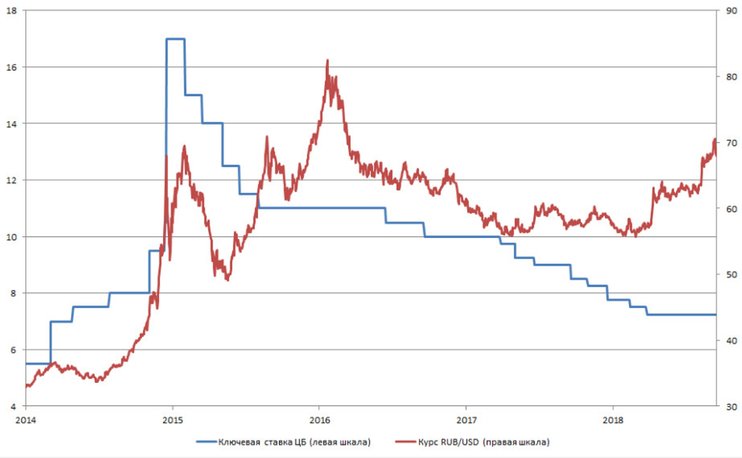

Банк России впервые с декабря 2014 принял решение о повышение процентной ставки. И хотя это повышение ставки на 0,25% годовых до уровня в 7,5% носило скорее символический характер, накануне 90% опрошенных аналитиков ожидало от Банка России сохранение ключевой ставки на прежнем уровне, отмечает Константин Кочергин, руководитель отдела операций на финансовых рынках банка «Восточный».

Рынок достаточно позитивно прореагировал на этот шаг ЦБ по повышению ставки, показав, что многие трейдеры уже учитывали в своих ожиданиях ужесточение риторики или подобное несущественное повышение ключевой ставки. В комментариях Банк России отметил, что данное повышение не является началом нового цикла повышения ставки, а некоторое ужесточение денежно кредитной политики позволит в будущем быстрее смягчать процентные условия.

Рынок достаточно позитивно прореагировал на этот шаг ЦБ по повышению ставки, показав, что многие трейдеры уже учитывали в своих ожиданиях ужесточение риторики или подобное несущественное повышение ключевой ставки. В комментариях Банк России отметил, что данное повышение не является началом нового цикла повышения ставки, а некоторое ужесточение денежно кредитной политики позволит в будущем быстрее смягчать процентные условия.

Банк России предупредил об усилении инфляционных рисков: по его прогнозам с уровня 3,8-4,2% по итогам 2018 года, инфляция может ускориться до 5-5,5% к концу 2019 года и вернутся к таргету в 4% в конце 2020 года. Кроме того, регулятор отказался от покупки валюты на открытом рынке для Минфина в рамках выполнения бюджетного правила до конца этого года.

В след за озвученным решением котировки длинных и среднесрочных ОФЗ подросли на 0,3-0,5% по сравнению с началом сессии, а рубль укрепился более, чем на 50 копеек. Данный шаг нашего ЦБ находится в общемировом тренде действий центральных банков стран Emerging Markets: так, накануне Банк Турции поднял ставку РЕПО на 6,25% до 24% годовых.

В условиях повсеместного сворачивания программ количественного смягчения и продолжения цикла повышения процентной ставки ФРС США, в условиях развязанных торговых войн и санкционного давления на многие рынки, развивающиеся страны вынуждены идти на повышения ставок для сохранения привлекательности своих валют.

С точки зрения наличия на рынке избыточной ликвидности, образовавшейся на фоне валютного навеса со стороны экспортёров за счёт высоких цен на сырье, шаг в 0,25% вряд ли сильно повлияет на ставку однодневного РЕПО, - ЦБ РФ успел влить в рынок достаточно рублей благодаря существенным покупкам валюты в предыдущие месяцы.

ЦБР предупредил, что может выйти с покупкой ОФЗ на вторичный рынок, а также в случае новых санкций США против госбанков РФ оказать им всю необходимую поддержку. В текущих условиях справедливым кажется курс доллара к рублю, находящийся в диапазоне 65-70 рублей за доллар к концу этого года.

На наш взгляд, в дальнейшем рубль будет полностью зависеть от внешнего геополитического фона: к примеру, от законопроекта по санкциям на новый госдолг, обсуждаемый сейчас в комитетах сенате США, или от уже обещанного второго этапа санкций от администрации президента Трампа за события в Солсбери. Понятно, что пик санкционной риторики закончится вместе с промежуточными выборами в Конгресс в первой декаде ноября.

Но давление на рынок на этом не закончится, до сих пор многие трудности, в которых по странным совпадениям сейчас оказались все развивающиеся страны, носили во многом искусственный характер (санкции или торговые войны), что провоцировало инвесторов бежать назад в экономику США, которая как чёрная дыра высасывает долларовую ликвидность и этот процесс будет продолжаться для поддержания собственного американского рынка, до тех пор пока ущерб от сжатия внешних рынков не станет серьёзной угрозой для американской экономики.