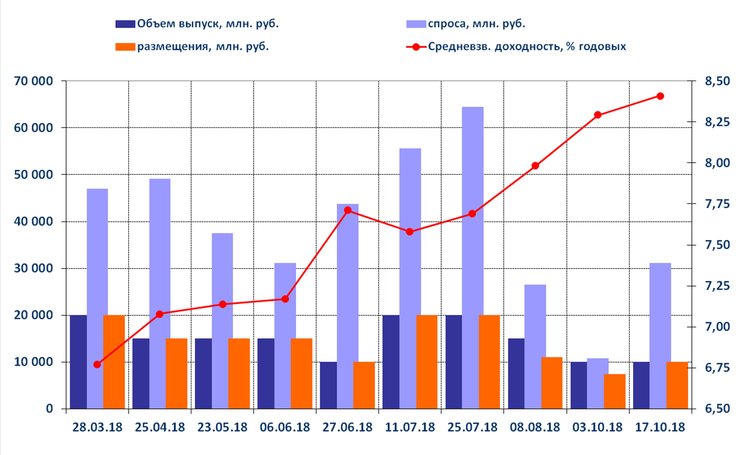

Минфин вторую неделю подряд успешно проводит аукционы по размещению ОФЗ на фоне роста спроса со стороны инвесторов. Некоторое улучшение ситуации на вторичном рынке рублевых облигаций и успех Минфина привели к росту предложения новых облигационных займов со стороны корпоратов и регионов.

После успешного мониторинга настроения участников рынка на прошлой неделе Минфин РФ решил увеличить объем и срок обращения предлагаемого на аукционе 17 октября выпуска ОФЗ. К размещению был предложен среднесрочный выпуск ОФЗ-ПД серии 26223 в объеме 10 млрд руб. по номинальной стоимости. Датой погашения ОФЗ-ПД выпуска 26223 установлено 28 февраля 2024 г., ставка полугодового купона на весь срок обращения займа составляет 6,50% годовых. На предыдущем аукционе по размещению ОФЗ-ПД 262233, который состоялся 3 октября и не вызвал особого интереса у инвесторов (спрос всего на 7,5% превысил предложение), было размещено около 73,8% от предложенного объема в размере 10 млрд руб. при средневзвешенной доходности 8,29% годовых, что предполагало премию ко вторичному рынку порядка 6-10 б. п.

Основные параметры размещения ОФЗ-ПД 26223 Источник: расчеты БК "РЕГИОН"

Вчерашний аукцион прошел крайне успешно для эмитента. Впервые за последние три месяца на аукционах по размещению ОФЗ был зафиксирован высокий спрос, который превысил 31 млрд руб. при объеме предложения в 10 млрд руб. Эмитенту удалось разместить весь выпуск в полном объеме не только без премии ко вторичному рынку, но и по ценам, которые были на 10-13 п. п. выше среднего уровня ставок на вчерашних торгах. В последний раз размещение так проходило в середине марта т. г.

Хорошему результату способствовало улучшение конъюнктуры рынка ОФЗ, которое наблюдалось с пятницы прошлой недели на фоне достаточно уверенного укрепления рубля. Однако вчера снижение доходности приостановилось на фоне возобновления ослабления курса рубля после новостей о трагедии в Крыму. Сегодня на вторичных торгах рынок двигался преимущественно в боковом тренде. Долгосрочные выпуски ОФЗ торговались с доходностью порядка 8,65-8,68% годовых. На первичном рынке корпоративных облигаций наблюдается некоторое оживление. Сегодня сбор заявок проводился по 5-летним облигациям ФСК ЕЭС объемом 10 млрд руб., в ходе которого ориентир по доходности был снижен с 8,75-8,90% до 8,7% годовых (эффективная доходность – 8,99% годовых). Завтра пройдет техническое размещение облигаций 4-летнего выпуска "Россельхозбанка", по итогам прошедшего на прошлой неделе сбора на который объем займа был установлен в размере 13 млрд руб. а ставка купонов - на уровне 9,00% годовых (доходность – 9,2% годовых, спред к кривой ОФЗ – 86 б. п.). А также размещение однолетних облигаций ГК "Автодор" объемом 3 млрд руб. с купоном 8,25% годовых (94 б. п. к кривой ОФЗ). До конца октября запланировано размещение биржевых облигаций ФПК (5 млрд руб., оферта через 5 лет) и "Трансмашходинга" (3 года, 5 млрд руб.).

16 октября состоялось размещение 5-летнего выпуска облигаций Новосибирской области объемом 5 млрд руб., ставка купонов по которому в ходе конкурса была установлена на уровне 8,57% годовых (доходность – 8,66% годовых, спред к ОФЗ – 66 б. п.). Сегодня прошел сбор заявок на облигации Свердловской области (срок обращения – 8 лет, объем выпуска – 5 млрд руб.), по итогам которого ставка купонов была установлена на уровне 8,68% годовых (доходность к погашению – 8,96% годовых, спред – порядка 66 б. п.). Кроме того, 26 октября – 7-летнего выпуска Хабаровского края объемом 5 млрд руб., 30 октября – 7-летнего выпуска Липецкой области объемом 3 млрд руб.

Главный аналитик долговых рынков БК "РЕГИОН" Александр Ермак