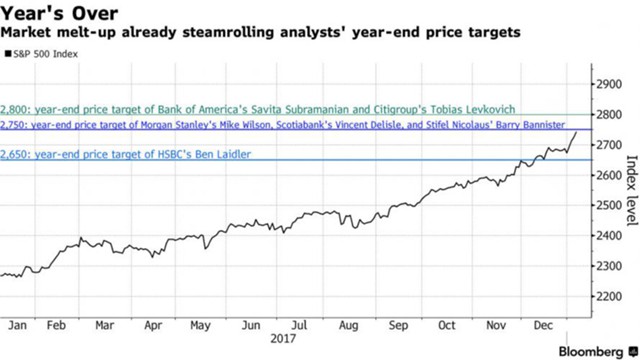

Новый год на рынках активов начался слишком бурно как в США, так и в остальном мире. Банкам и компаниям придется пересматривать свои прогнозы, так как рыночные движения становятся все более экспоненциальными, практически издеваясь над прогнозами аналитиков.

Индексу S&P500 потребовалось всего одна торговая неделя, чтобы дойти до уровня почти 2750 пунктов, который вообще предполагался на конец года примерно 25% аналитиков и стратегов с Уолл-стрит.

Цель Goldman Sachs – 2850 пунктов, а цель HSBC в 2650 пунктов была достигнута еще до начала года.

Другие аналитики постарались изменить свои прогнозы на более "бычьи" в последние дни прошлого года.

Но все выглядит не так уж радостно. В США, где корпоративный сектор живет в ожидании налоговой реформы и ее результатов, положительные изменения в доходах компаний из основного индекса преуменьшают влияние снижения налогов.

Но все выглядит не так уж радостно. В США, где корпоративный сектор живет в ожидании налоговой реформы и ее результатов, положительные изменения в доходах компаний из основного индекса преуменьшают влияние снижения налогов.

В Bloomberg отмечают, что в 2017 г. индекс S&P500 завершил год более чем на 175 пунктов выше самой оптимистичной цели, но возможное падение может нивелировать даже самые оптимистичные взгляды.

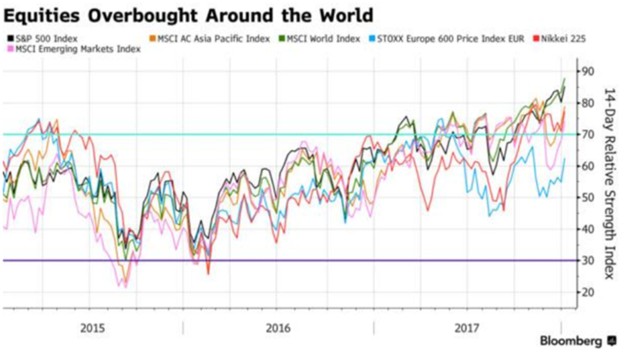

Между тем, нет никаких признаков неизбежного краха. А это значит, что глобальная эйфория инвесторов превратила практически все глобальные индексы и активы в перекупленные рынки.

Скептики понимают, что еще никогда не было таких уровней перекупленности, но отсутствие сигналов о продаже заставляет их плохо спать по ночам. Даже самые отъявленные скептики вынуждены признавать всеобщий рост, которому, как кажется, не будет конца.

Скептики понимают, что еще никогда не было таких уровней перекупленности, но отсутствие сигналов о продаже заставляет их плохо спать по ночам. Даже самые отъявленные скептики вынуждены признавать всеобщий рост, которому, как кажется, не будет конца.

В результате мало кто сейчас предупреждает о последствиях, а Уолл-стрит постепенно забывает свою мантру осторожности, все реже предупреждая забывчивых инвесторов о рисках.

Сложно удержаться от соблазна, когда цели, которые должны были исполниться через год, выполнены всего за несколько дней.

Налоговая реформа Трампа делает мир для скептиков еще более враждебным. Она подталкивает оценки прибыли сильнее, чем в любое другое время за последние 5 лет. Вся статистика сейчас трактуется в пользу рынков.

И никто, похоже, не возражает против того, что индекс S&P500 торгуется примерно в 23 раза выше прибыли. Более перекупленным рынком с 2003 г. был только в 1,5% случаев.

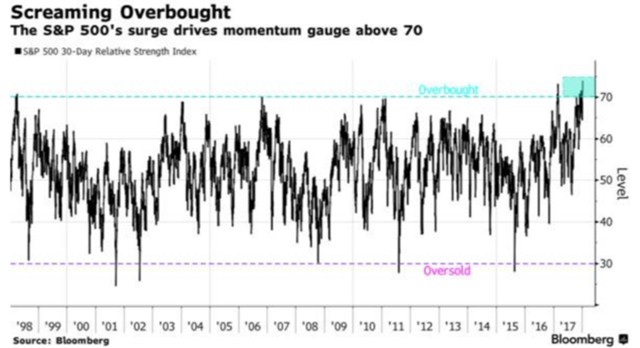

Страх упущенной прибыли превратил "медведей" в "быков", даже если некоторые из технических индикаторов S&P 500 близки к уровням, когда уже пора бить тревогу.

Так, например, 30-дневный индекс относительной силы в понедельник подскочил до 74. Это очень близко к уровню, который был зафиксирован до обрушения "пузыря" доткомов.

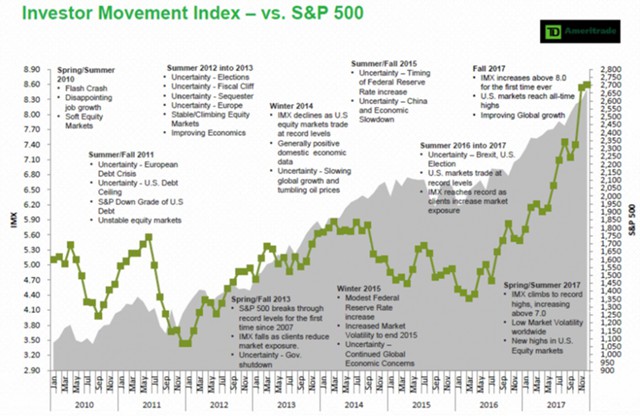

Клиенты инвестиционных компаний также увеличивают покупки вне зависимости от предупреждений.

Клиенты инвестиционных компаний также увеличивают покупки вне зависимости от предупреждений.

Нельзя винить их: в прошлом году S& P500 достигал рекордных максимумов в 62 раза, а в течение первой недели 2018 г. достиг максимума за 13 месяцев.

Желания заработать вытеснило все страхи с рынка, который не падал на 5%, с тех пор как в Великобритании состоялось голосования за выход из ЕС.

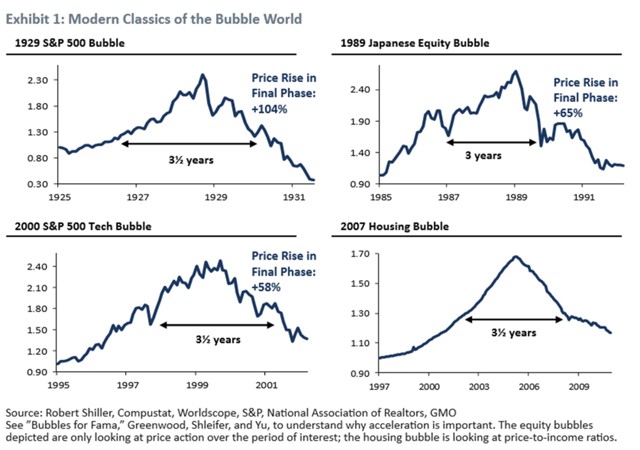

Это напоминает ситуацию с падением рынка в 1990-х гг., когда все происходило на фоне расширяющейся динамики.

Эксперты и аналитики подчеркивают, что психологически никто не хочет покупать рынок на дне, все хотят покупать тогда, когда он высок. И очень легко в эти моменты покупать акции, видя предыдущие рекорды, именно поэтому люди так действуют.

Эксперты и аналитики подчеркивают, что психологически никто не хочет покупать рынок на дне, все хотят покупать тогда, когда он высок. И очень легко в эти моменты покупать акции, видя предыдущие рекорды, именно поэтому люди так действуют.

Низкие процентные ставки - это еще один фактор, который поддерживает более высокие оценки для акций США и может "заслужить осторожность в отношении "медвежьих" прогнозов" относительно будущих доходностей. Низкие процентные ставки сопровождались снижением волатильности на финансовых рынках и повышением стоимости акций.

Инвесторы и клиенты банков и компаний не хотят видеть предупреждений. Они видят экономический рост, сокращение налогов и постепенное ужесточение со стороны ФРС. Кому интересны прогнозы "медведей" в таком случае? Они станут актуальными во время падения рынка, и тогда характер падения станет лавинообразным.

Еще почти 4 года назад Джанет Йеллен заявила о "рыночной пене", но тогда S&P был на 30% ниже. Как видно, никого это не испугало, а ФРС не делает ничего, чтобы остановить рыночную манию.

Как долго может длиться эта фаза, совершенно не ясно. Но последнее исследование Grantham показывает, что среднее время финальной фазы "пузыря" составляет 3,5 года, при ускорении в течение 21 месяца перед терминальной стадией.

Но абсолютно точно то, что чем выше уровень S&P, тем выше вероятность того, что похмелье будет болезненным.

Но абсолютно точно то, что чем выше уровень S&P, тем выше вероятность того, что похмелье будет болезненным.