Институциональные инвесторы не хотят возвращаться на рынок, даже когда розничные инвесторы меняют один экстремальный настрой на другой. Перед трейдерами стоит один вопрос: когда, наконец, остановится выкуп акций?

Ответ на этот вопрос повлечет за собой ответ на другой, гораздо более важный вопрос: когда остановится рынок облигаций, или, другими словами, когда иссякнет бесконечный спрос на доходность?

Было бы безумием считать, что есть окончательный ответ: в конце концов, было немало случаев, когда аналитики и эксперты заявляли об окончании заявок на покупку облигаций, а затем их высмеивали инвесторы, с жадностью кидающиеся на еще больший корпоративный долг. И, учитывая последние продажи облигаций, кажется, что, наконец, инвесторы смогут получить все в полном объеме.

Но как это возможно? Всего две недели назад был отмечен беспрецедентный объем заявок на сумму $100 млрд в колоссальных сделках CVS инвестиционного уровня на $40 млрд.

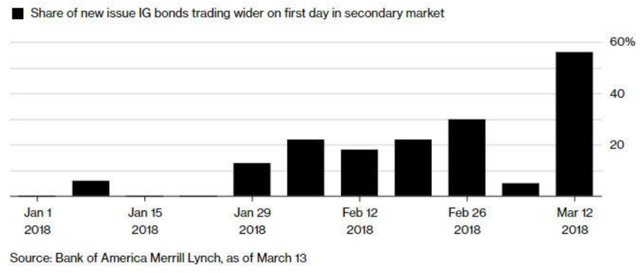

Как недавно сообщило агентство Bloomberg, при первом признаке приближения точки насыщения было сделано гораздо меньше заказов на новые облигации по сравнению с тем объемом, который уже продается. Это привело к тому, что компании, продающие облигации, выплачивали больше процентов по сравнению с их другой задолженностью, и как только ценные бумаги начинают торговаться, цены падают более чем на 50% в новых выпусках.

Это говорит о том, что "поворачивающиеся" облигации в плане прибыли прибыльны лишь половину времени. И поворачивание с целью получения прибыли или убытка является хорошо известным ведущим показателем общей прочности рынка облигаций.

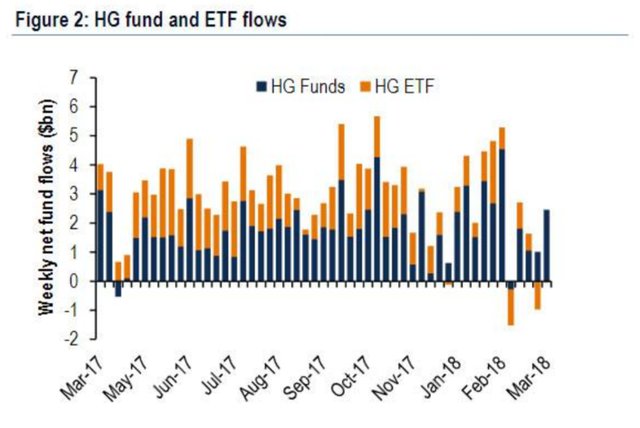

Это, как отмечает Bloomberg, также является последним сигналом следующих недель снижения притока и даже случайных оттоков средств о том, что рынок долговых обязательств инвестиционного уровня утрачивает силу и может приблизиться к своему переломному моменту после многократного увеличения прибыли на фоне опасений относительно роста ставок и разговоров о тарифах, влияющих на прибыль корпораций.

"Инвесторы становятся более дисциплинированными", - отметил Боб Саммерс из Neuberger Berman.

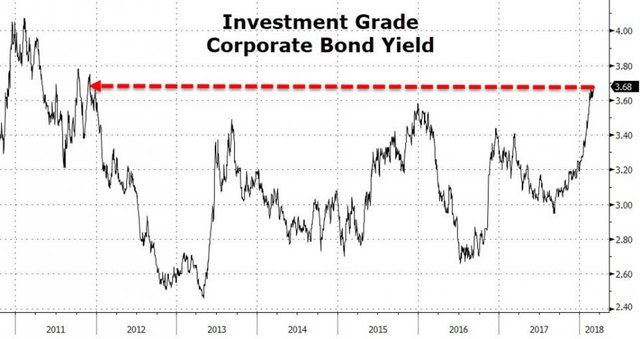

Разумеется, сдержанность инвесторов может привести к боли компаний. Как было показано недавно, средняя доходность корпоративных облигаций находится на максимальных уровнях с января 2012 г. согласно данным индекса Bloomberg Barclays. Объем продаж корпоративного долга инвестиционного уровня находится на самом низком уровне в этом году с 2014 г.

Тем не менее это явно смешанная картина с точки зрения потоков средств, так как сокращение притока и периодических оттоков из паевых инвестиционных фондов и биржевых фондов показало, что, как отметил Юрий Селигер, кредитный стратег в Bank of America Corp., "негативные факторы сейчас побеждают".

Тем не менее это явно смешанная картина с точки зрения потоков средств, так как сокращение притока и периодических оттоков из паевых инвестиционных фондов и биржевых фондов показало, что, как отметил Юрий Селигер, кредитный стратег в Bank of America Corp., "негативные факторы сейчас побеждают".

Чтобы продемонстрировать, что кредит проходит через этот важный момент, Bloomberg привело в пример компанию Campbell Soup, которая на этой неделе продала облигации на сумму $5,3 млрд для финансирования запланированного приобретения Snyder's-Lance Inc.

Чтобы продемонстрировать, что кредит проходит через этот важный момент, Bloomberg привело в пример компанию Campbell Soup, которая на этой неделе продала облигации на сумму $5,3 млрд для финансирования запланированного приобретения Snyder's-Lance Inc.

Как правило, банкиры начинают предлагать сделки инвесторам при относительно высокой доходности по сравнению с трежерис, которые они снижают по мере роста спроса. В этом случае в самых больших частях сделки они так не делали, и облигации упали по сравнению с трежерис после их продажи.

Тогда есть проблема со значительным превышением лимита заявок: в то время как компании - в период кредитного бума - получают заказы на объем облигаций, в 3-4 раза превышающий объем продаваемых облигаций, в начале недели заказы были покрыты почти в два раза.

В результате заемщики выплатили доходность, которая была на 0,11 п. п. выше по новым сделкам по сравнению с ценными бумагами на прошлой неделе, а новый выпуск концессионных облигаций оказался намного выше чем 0,013 п. п. в среднем за год. И доходность по сравнению с трежерис упала более чем при половине новых выпусков в понедельник и вторник, как показал недавний анализ BofA.

Безусловно, на данный момент слабость кредита является специфической для эмитента - нужно очень постараться, чтобы увидеть проблемы в продаже облигаций McDonald's на сумму $1,5 млрд в прошлую среду в сделке, в которой было отмечено превышение заявок в 4 раза, а затем снизила доходность по всем трем траншам относительно утвержденной цены.

Между тем, поскольку условный рынок ждет, чем закончится этот период неопределенности, некоторые инвесторы расценивают недавнюю слабость как возможность для покупки во многом благодаря постоянному сильному денежному потоку, чему способствует сокращение налогов. Инвестор Том Мерфи из Columbia Threadneedle Investments отмечает: "Если фундаментальные факторы останутся неизменными, а спреды увеличатся, стыдно будет не купить ценные бумаги".

Это может длиться недолго, поскольку фундаментальные факторы начинают меняться, поскольку ФРС может повысить ставки в этом году 3 и более раза, а розничные продажи падают третий месяц подряд в условиях резкого сокращения потребительского кредитования.

Конечно, любое замедление покупок корпоративных облигаций наступит после многих лет бушующего спроса; рыночная стоимость облигаций инвестиционного класса за последние 10 лет выросла более чем вдвое, так как инвесторы перехватили новый долг, а экономика выросла примерно на треть.

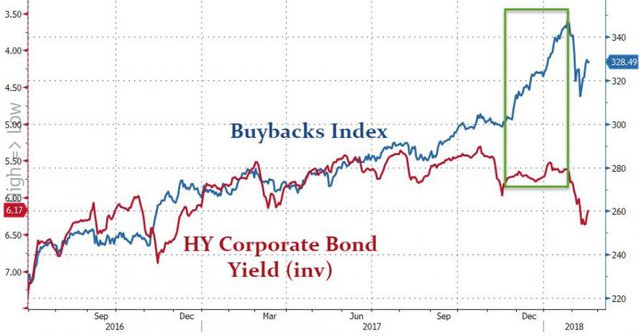

И, возвращаясь к началу статьи, это также позволило компаниям выпускать практически неограниченные объемы облигаций, доход от которых будет использован для выкупа. Однако, если рынок облигаций инвестиционного уровня страдает от последствий, это может продолжаться недолго. С одной стороны, рост доходности по акциям относительно облигаций сократился до самого низкого уровня с 2010 г.

Это само по себе может привести к значительному снижению выкупов. Но, что более важно, если слабость кредита распространится от сектора инвестиционного уровня до сектора с высокой доходностью, то выкуп акций может из благословения прекратиться в проклятие, когда рыночный настрой внезапно сменится и начнет рассматривать избыточный леверидж в качестве потенциального источника нестабильности в период растущих ставок.

Это само по себе может привести к значительному снижению выкупов. Но, что более важно, если слабость кредита распространится от сектора инвестиционного уровня до сектора с высокой доходностью, то выкуп акций может из благословения прекратиться в проклятие, когда рыночный настрой внезапно сменится и начнет рассматривать избыточный леверидж в качестве потенциального источника нестабильности в период растущих ставок.

Разумеется, еще рано объявлять рынок корпоративных облигаций мертвым, хотя ведущие показатели, безусловно, предполагают, что последствие уже наступило. Чтобы понять, что будет происходить дальше, внимательно следите за реакцией рынка на повышение ставок ФРС в среду и сфокусируйтесь не на акциях, а на облигациях - любой дальнейший взлет в спреде и, конечно же, доходности, будет означать, что на данный момент по крайней мере окно выпуска облигаций закрывается; последствия выкупа для акций могут быть серьезными.

Разумеется, еще рано объявлять рынок корпоративных облигаций мертвым, хотя ведущие показатели, безусловно, предполагают, что последствие уже наступило. Чтобы понять, что будет происходить дальше, внимательно следите за реакцией рынка на повышение ставок ФРС в среду и сфокусируйтесь не на акциях, а на облигациях - любой дальнейший взлет в спреде и, конечно же, доходности, будет означать, что на данный момент по крайней мере окно выпуска облигаций закрывается; последствия выкупа для акций могут быть серьезными.