21 марта ФРС США в шестой раз за 3 года повысила процентную ставку, однако по факту долгожданного "события" курс доллара по отношению ко всей корзине мировых валют вновь снизился. Вслед за каждым из предыдущих пяти подъемов ставки доллар продолжал терять вес, и в целом с момента первого такого подъема в декабре 2015 г. валюта США изрядно ослабила позиции. Эту закономерность, как и вероятный сценарий очередного ослабления, а вовсе не укрепления американской валюты после 21 марта, мы обсуждали в материале недельной давности с шеф-аналитиком ГК TeleTrade Петром Пушкарёвым.

Рассмотрев детально сигналы о вероятном снижении доллара, проявленные с технической точки зрения на графиках основных валютных пар, особенно в парах евро/доллар и фунт/доллар, мы обещали продолжить разговор с фундаментальной стороны – с точки зрения понимания причин данного парадокса. Эксперт сегодня продолжает рассуждения о том, почему все-таки доллару уже больше года как не помогает расти ни подъем ставок в США, ни знаменитая и весьма радикальная американская налоговая реформа, из-за которой некоторые компании готовы перевести частично домой в Штаты бизнес или финансовые расчеты, ни впечатляющее ралли на фондовых биржах, ни ожидающиеся приличные инвестиции в инфраструктуру на более чем $1,5 трлн.

Рассмотрев детально сигналы о вероятном снижении доллара, проявленные с технической точки зрения на графиках основных валютных пар, особенно в парах евро/доллар и фунт/доллар, мы обещали продолжить разговор с фундаментальной стороны – с точки зрения понимания причин данного парадокса. Эксперт сегодня продолжает рассуждения о том, почему все-таки доллару уже больше года как не помогает расти ни подъем ставок в США, ни знаменитая и весьма радикальная американская налоговая реформа, из-за которой некоторые компании готовы перевести частично домой в Штаты бизнес или финансовые расчеты, ни впечатляющее ралли на фондовых биржах, ни ожидающиеся приличные инвестиции в инфраструктуру на более чем $1,5 трлн.

"Очередную волну ослабления доллара мы успешно предвидели, сделав неделю назад прогноз, в частности, что в паре EUR/USD и сама техническая картина говорит за более высокую вероятность реализации нового теста 1,25. Именно по этой траектории евро и движется после 21 марта. Отчасти в понедельник движение еще ускорило высказывание главы Бундесбанка Вайдманна, который намекнул: ожидания повышения процентной ставки и в Европе к середине 2019 г. "не являются полностью нереалистичными", а ЕЦБ вскоре должен вслед за ФРС начать нормализацию политики. Однако это лишь еще один кирпич в стене растущего непонимания инвесторов, зачем в текущих условиях им держать так много своих средств в медленно слабеющей американской валюте.

По отдельности у каждой из других валют находятся в моменте свои причины для роста. Например, на мельницу активного роста фунта продолжает лить воду весь потенциальный позитив по признанному странами Европы переходному периоду "постбрекзита", который тесными узами свяжет Британию с ЕС еще почти на 2 года до конца 2020 г., оставив условия работы прежними для многих британских компаний, банков и для европейских граждан на британских островах, плюс начинающиеся переговоры по Ирландии, чтобы не возводить там излишних таможенных, торговых и других барьеров.

В связи с приближением католической Пасхи в конце этой недели и длинных выходных по многим подросшим к доллару валютам возможны преждевременные фиксации прибыли, а движения, скорее всего, станут неровными. Но сути дела в среднесрочном горизонте это не меняет. Закономерная "случайность": всякий раз после подъема американской процентной ставки находится или какая-нибудь подобная немаловажная и судьбоносная деталь, дающая в итоге преимущество другим валютам, а не доллару, или же в самих заявлениях ФРС находятся те или иные изъяны, но итог один - и доллар после ставок постепенно снова худеет. Он как бы игнорирует старательно факт постепенного подъема ставки, уже на 1,5% с декабря 2015 г. А ФРС и в этот раз, уже при председателе Джероме Пауэлле, так и не попыталась сделать ничего всерьез, чтобы процесс сползания доллара вниз как-то притормозить или остановить. После того как данная теория в очередной раз подтвердилась, самое время обсудить, почему же именно так все происходит.

Единого мнения нет, но господствующая среди профессионалов точка зрения, с которой лично я согласен, такая: после окончания острой фазы кризиса 2008 г., и особенно с 2013 по 2015 гг., в высокий, порой очень высокий, но потом, как оказывалось, и в еще более высокий курс доллара было заложено слишком много самых разных, но одинаково существенно завышенных ожиданий. Другие валюты тогда распродавали как бы впрок, заранее считая их чем-то второсортным, что после кризиса будет за долларом плестись в хвосте, вдогонку, в то время как экономика США будет, как флагман, тянуть за собой всю мировую экономику. В цену доллара заложили тогда не только будущий опережающий рост экономики США по сравнению с мировыми темпами, но и более быстрые темпы роста ставок ФРС по скорости и также рост этих процентных ставок до более высоких уровней. А также другую, то есть прежнюю, а не нынешнюю схему международной финансовой и торговой политики.

Но и мировая экономика в среднем сейчас растет почти так же быстро, как американская. Да и со ставками получилось так, как получилось: и теперь к концу 2018 г. что после трех, что даже после четырех подъемов ставки, в сумме ставка в США все равно лишь немного превысит уровень 2%, что ниже прошлых ожиданий рынка что по уровню, что по срокам. А, следовательно, не так высока, как многие надеялись, может быть и доходность от средств, вложенных в активы США с фиксированным купоном: в те же облигации. Свою роль играет и активность других мировых центробанков, все чаще тоже намекающих на отход от мягкой политики. Пусть эта роль не главная и как бы отложенная во времени. В конце концов, ведь большинство из них только намеками и ограничиваются, по-настоящему же пока подняли ставки только один раз Банк Англии и трижды Банк Канады. Но, впрочем, как раз именно канадская валюта и не смогла как следует удержать пока прошлогодний рост. ЕЦБ только готовится к сворачиванию, печатая в 2 раза меньше: не 60 млрд евро в месяц, как еще недавно, а "только" 30 млрд евро в месяц. Банк Японии и вовсе задействует "денежный станок" почти на полную катушку. Эти примеры лишний раз доказывают: главная причина силы других валют и слабости доллара даже не в разнице процентных ставок.

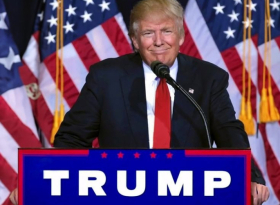

Очевидно, крупный капитал согласованно и постепенно перетекает из доллара в Европу и в другие юрисдикции, не только несколько наевшись обещанной Федрезервом сладкой жизни, но видя явные и гигантские диспропорции в торговых расчетах и на долговом рынке. Выход Америки из крупнейших торговых соглашений – из Тихоокеанского и Трансатлантического партнерства - может оказаться даже полезен для внутренней экономики самой Америки в будущем, тут Трамп прав. Но... это явно добавляет гирек лишь на ту чашу весов, где доллар является сильной национальной валютой. Но не на ту чашу, где доллар – мировая резервная валюта, доселе главная международная расчетная единица, когда-то единая и неповторимая, вокруг которой, хочет он того или не хочет, но пока что крутится весь мир. Однако у больших инвесторов опасения в долларе вызывает именно то, что... может сделать его впоследствии сильной валютой сильной страны. Вся новая ситуация с новой роль доллара как больше национальной валюты, которая будет подкреплена силой национальной экономики, но не сможет больше быть своего рода мировой "валютой-вампиром". Инвестсообщество видит и чувствует, что Штаты занялись собой и будут вынужденно или по доброй воле увлечены собой все больше. Но сама роль доллара при этом изменяется, становясь в перспективе более национальной, чем наднациональной. Ослаблению доллара способствуют и выяснения торговых отношений. Как следствие, связанный с этим передел давно существующего порядка, протекционизм, способный провоцировать ответные меры. Все это необходимо США как государству с финансовой системой, которая слишком долго полагалась на приток денежных потоков денег авансом и извне – и теперь система ищет другие точки опоры. Умная часть инвестсообщества это чувствует. Но его элита больше чем чувствует: она это знает.

О чем говорит или следствием и признаком чего является, например, сопровождающий снижение доллара быстрый рост доходности по казначейкам США. Связан он, конечно, не только и не столько с постепенным ростом ставок: синхронности в этих процессах почти никакой, можете понаблюдать и убедиться. В основном рост доходности облигаций, не столько желаемый, сколько вынужденный, связан с уменьшившимся внешним спросом на эти ключевые бумаги. Как результат, США будут вынуждены платить по долгу более высокие проценты, но будут продолжать размещать долг всё в бОльших или во всяком случае по-прежнему в большИх объемах. Потому что пока перестройка приоритетов только намечается, система должна себя поддерживать сегодня и весь переходный период от государства-спрута к государству, которое вынуждено обеспечивать себя само – пусть и за счет высочайшего уровня развития собственной экономики, но при высочайшем уровне долгов, оставшихся без прежнего живительного источника обеспечения. Все меньше инвесторов готовы этот процесс оплачивать: их больше интересуют собственные счета и собственная финансовая безопасность и выгода. Сегодня и безопасней и выгодней оказывается складировать хотя бы часть ранее вложенных в долларовые активы капиталов по другим карманам. Именно этот процесс медленного перетекания не всех активов, разумеется, но как раз их существенной подвижной части – из долларов и американских бумаг в евро, в фунты, в золото, в другие региональные финансовые центры мира – мы и наблюдаем. Частично этот переток капитала происходит и в Россию: конечно, не в тех масштабах совершенно, что в Европу, но, как видите, чтобы поддерживать важным и критичным спрос на наши ОФЗ, и этого имеющегося потока с головой хватает.

Очевидное исключение среди американских активов, в которые денег, наоборот, притекает все больше, составляют бешено растущие фондовые биржи. Но они становятся все больше кантовской вещью в себе, а котировки там почти оторваны уже от какой-либо реальной динамики американской экономики, от темпов производства или от объемов услуг, от производительности труда. В отличие от доллара как валюты и в отличие от облигаций, от инструментов fixed income – фондовые биржи привлекают и высочайшей доходностью, и неким важным состоявшимся и незыблемым на сегодня консенсусом международных инвесторов. И, конечно, отчасти, но все более уже отчасти – самой природой фондовых активов: завязкой котировок хотя бы опосредованно на прибыли торгуемых на бирже компаний, а не на макропоказатели финансовой системы США, что реально и давно не одно и то же. Но это уже тема для другого разговора".