Фондовый рынок США - главная причина искажения долгового рынка, к такому необычному мнению приходит все больше инвесторов. Почему?

Сокращение разницы доходности между длинными и короткими трежерис тревожит все больше инвесторов, однако это явление вызывает слишком много вопросов.

Сокращение разницы доходности между длинными и короткими трежерис тревожит все больше инвесторов, однако это явление вызывает слишком много вопросов.

Обычно уплощение кривой доходности является верным предвестником рецессии, и долговой рынок практически никогда не ошибается, но пока американская экономика уверенно растет.

На этой неделе спред доходности коротких и длинных казначейских бумаг США упал до нового 10-летнего минимума, продолжив главный тренд на крупнейшем рынке облигаций за последние недели. По словам растущего числа стратегов, одна из причин, почему уплощение кривой может продолжиться, состоит в том, что инвестменеджеры увеличивают аллокацию на длинные госбонды США, пишет Bloomberg.

Индекс S&P 500 тем временем обновил рекорд, до конца года остается всего несколько недель, и пенсионные фонды, а также инвесторы, стремящиеся сбалансировать портфель, могут стремиться зафиксировать прибыль от роста акций и увеличить вложения в инструменты с фиксированной доходностью, говорит Deutsche Bank. Конечно, время для покупки 30-летних казначейских бумаг не самое подходящее: их доходность уменьшилась до 2,75% с мартовских 3,21%.

Но дюрация по крайней мере послужит защитой в случае завершения ралли на фондовом рынке. "В значительной степени уплощение - по крайней мере на дальнем конце кривой - обеспечивает рост стоимости бумаг в связи с рисками на фондовом рынке, - говорит Томас Цицурис, главный аналитик Strategas Research Partners по инструментам с фиксированной доходностью. - Когда акции подбираются к новым высотам, а волатильность остается низкой в сегменте доходности, следствием, похоже, является покупка облигаций".

Но дюрация по крайней мере послужит защитой в случае завершения ралли на фондовом рынке. "В значительной степени уплощение - по крайней мере на дальнем конце кривой - обеспечивает рост стоимости бумаг в связи с рисками на фондовом рынке, - говорит Томас Цицурис, главный аналитик Strategas Research Partners по инструментам с фиксированной доходностью. - Когда акции подбираются к новым высотам, а волатильность остается низкой в сегменте доходности, следствием, похоже, является покупка облигаций".

Zerohedge Спрос на дюрацию в последнее время растет практически синхронно с ралли фондового рынка, отмечает Иен Поллик, руководитель глобального отдела стратегии по ставкам в Canadian Imperial Bank of Commerce. Корреляция между изменениями основных индексов фондового рынка и объемом казначейских бумаг с нулевым купоном, или стрип-бумаг, в портфелях инвесторов близка к 1, написал он в обзоре в среду. Пенсионные фонды и другие управляющие активами и пассивами входят в число основных покупателей этих инструментов.

Zerohedge Спрос на дюрацию в последнее время растет практически синхронно с ралли фондового рынка, отмечает Иен Поллик, руководитель глобального отдела стратегии по ставкам в Canadian Imperial Bank of Commerce. Корреляция между изменениями основных индексов фондового рынка и объемом казначейских бумаг с нулевым купоном, или стрип-бумаг, в портфелях инвесторов близка к 1, написал он в обзоре в среду. Пенсионные фонды и другие управляющие активами и пассивами входят в число основных покупателей этих инструментов.

ФРС напугана ростом фондовых индексов

В опубликованном в среду протоколе заседания FOMC, прошедшего 31 октября–1 ноября, содержатся в целом оптимистичные оценки текущих показателей экономики США. При этом у ряда чиновников сохраняются сомнения по поводу достижения целевых параметров инфляции в 2%.

В опубликованном в среду протоколе заседания FOMC, прошедшего 31 октября–1 ноября, содержатся в целом оптимистичные оценки текущих показателей экономики США. При этом у ряда чиновников сохраняются сомнения по поводу достижения целевых параметров инфляции в 2%.

Среди наиболее серьезных опасений, высказанных на предпоследнем заседании руководства ФРС в 2017 г., – риски обвала американского рынка акций, ценовые уровни которого, по оценкам чиновников, являются "повышенными".

Стоит отметить, что действующее руководство ФРС не будет определять развитие монетарной политики в США в сколько-нибудь долгосрочной перспективе, так как в целом претерпевает серьезные изменения: в начале осени о внезапном намерении уйти в отставку сообщил вице-председатель ФРС Стенли Фишер. Он уже покинул FOMC в октябре этого года.

Глава Федерального резервного банка Нью-Йорка Уильям Дадли в начале ноября этого года также сообщил о решении досрочно уйти в отставку: по его словам, он покинет главный по значимости резервный банк США и состав руководства ФРС "в середине 2018 г.".

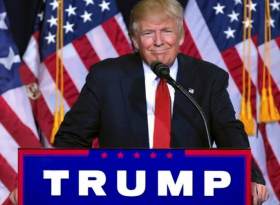

Текущий срок полномочий главы ФРС Джанет Йеллен истекает 3 февраля 2018 г. Президент США Дональд Трамп ранее принял решение назначить нового руководителя ФРС: им станет входящий в состав FOMC Джером Пауэлл. Под председательством Йеллен пройдут еще два заседания FOMC: 12–13 декабря 2017 г. и 30–31 января 2018 г.