Японский Nikkei (+0,2%)

Китайский Shanghai Composite (-0,5%)

Южнокорейский Kospi (+0,1%)

Гонконгский Hang Seng (-0,6%)

Австралийский ASX (+1,7%)

О главном

Инерционный рост глобальных индексов акций перекинулся и на сентябрь. После оглушительного августовского ралли, для снятия локальной перекупленности рисковых активов, в сентябре логичным было бы увидеть техническую коррекцию. Однако участники рынка, рассчитывающие на нисходящее движение, попросту не находят внятных аргументов для падения. Перед открытием европейской сессии формируется положительный фон.

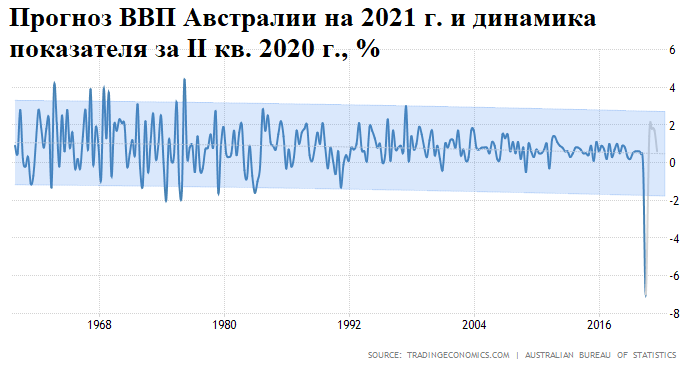

Экономика Австралии рухнула по итогам II кв. на 7%, превысив пессимистичные оценки. Тем не менее историческое падение ВВП привело к росту национального индекса акций ASX на 1,5%. Это яркий пример того, как ожидания будущих улучшений превосходят значимость негатива прошлых периодов.

Сырьевые активы демонстрируют разнонаправленную динамику. Металлы корректируются после бурного роста накануне. Котировки нефти продолжают консолидироваться в области $46 по Brent. Шестинедельный падающий тренд по американским запасам сырья усилился.

Азиатские рынки

Азиатские индексы сползают после положительного старта торгов. Инвесторы с осторожностью оценивают дальнейшие перспективы роста рынка.

Китайские площадки отошли от внутридневных максимумов. Основной индекс акций Shanghai Composite ушел в отрицательную плоскость. Торги проходят уже под уровнем 3400 п. Многолетние максимумы рынка акций поддерживаются сильными макропоказателями страны, свидетельствующими о полном восстановлении деловой активности как в секторе промышленности, так и сфере услуг.

Тем не менее краткосрочная перекупленность рынка налицо, что может отодвинуть на более поздний срок выход индикатора фондового рынка в диапазон 3600–3700 п.

Австралийский ASX отбивает вчерашние потери. Индикатор прибавляет более 1,5%, невзирая на провальный второй квартал по ВВП. Экономика страны рухнула на 7%. Оценки сводились к падению на 5,9%. Страна официально вошла в рецессию. Причина слабости макропоказателя все та же — гуманитарно-экономический кризис на фоне пандемии.

Тем не менее инвесторы оценили спад ВВП в качестве низкой базы индикатора экономического здоровья. Участников рынка питают надежды на прохождение острой фазы кризиса, чему может поспособствовать ультрамягкая политика РБ Австралии, сохранившего накануне ставки фондирования на уровне 0,25% годовых.

Таким образом, рынки азиатского региона в большинстве своем все еще курсируют в области годовых максимумов. Однако каждый подъем индексов сопровождается постоянными откатами. Динамика неустойчивая. Инвесторы опасаются развития коррекционной волны на фоне перекупленности рисковых активов.

Американские площадки

Фондовые быки США покусились и на сентябрь. В первый день месяца основные индексы переписали исторические максимумы. Все попытки начать коррекцию быстро купируются.

В утренние часы среды фьючерсы на индексы продолжают рост. Срочный контракт на S&P 500 прибавляет около 0,3%, достигнув уже 3540 п. Сентимент перед открытием европейский площадок положительный, старт основной сессии США пока также ожидается вверх.

При этом индекс волатильности, отражающий среднесрочный сентимент участников рынка, не демонстрирует новых минимумов. От минимумов августа «индекс страха» уже отскочил более 20%. Расхождение индикаторов вселяет определенную тревогу за дальнейшую восходящую динамику индексов акций.

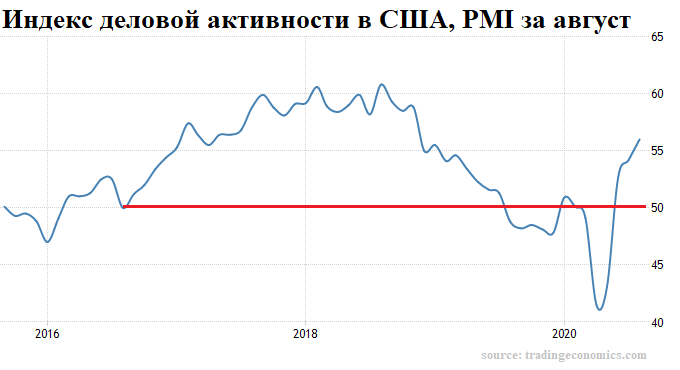

Пока же подпитывают рост индексов статданные по темпам восстановления деловой активности в США. Так, индекс менеджеров по закупкам PMI в обрабатывающей промышленности за август взлетел к 56 п. Эксперты ожидали рост к 54,5 п. Превышение порогового значения в 50 п. означает расширение производства в стране. Настроения улучшились благодаря снятию части социальных ограничений и торможению спада американского рынка труда.

Таким образом, индексы США продолжают победное шествие. Косвенные индикаторы указывают на рост вероятности коррекционного движения американского рынка акций, однако до этого может последовать еще одна волна роста. В качестве следующего уровня сопротивления, после прохождения области 3510 п. по S&P 500, ранее рассматривалась отметка в 3570 п.

Сырье и металлы

Цены на нефть прибавляют около 1%. Ноябрьские фьючерсы на Brent курсируют чуть ниже $46 за баррель. Консолидация, стартовавшая месяцем ранее, продолжается. Амплитуда внутридневных колебаний исторически низкая, что говорит о балансе спроса и предложения товарного рынка.

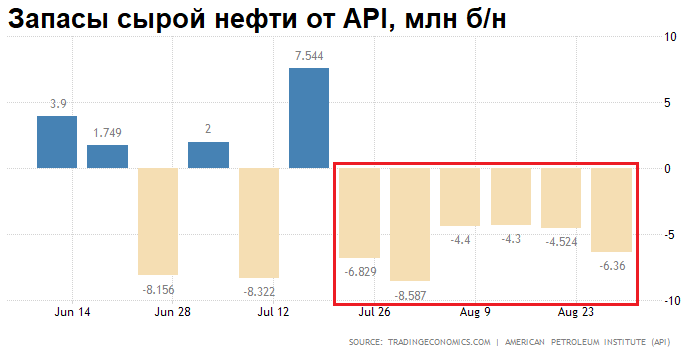

Поддержку ценам вчера оказала очередная порция статистики по запасам от Американского института нефти (API). Наши предположения о развитии тренда на падение резервов сырья оправдались. В течение 6 недель наблюдается нисходящая динамика показателя, причем тенденция лишь усиливается.

Недельные запасы сырой нефти рухнули на 6,4 млн баррелей, консенсус сводился к снижению показателя лишь на 1,9 млн. Это говорит о влиянии как Мексиканского урагана, остановившего порядка 90% добычи региона, так и восстановлении производственных сил США.

Золото ($1960 по спот) продолжает снижаться на 0,3% после вчерашнего скачка инструмента в область $2000. Давление на металл оказал отскок индекса доллара США к 92,4 п. по DXY после тестирования своих двухлетних минимумов ниже 92 п. на фоне сильных макроданные.

Высокая маржинальная составляющая торгов приводит к расширению волатильности. Наши оценки неизменны: спекулятивный пузырь на рынке золота не отражает фундаментальных оценок его стоимости.