Японский Nikkei (+0,4%)

Китайский Shanghai Composite (+0,9%)

Южнокорейский Kospi (+0,9%)

Гонконгский Hang Seng (+0,5%)

Австралийский ASX (+0,7%)

О главном

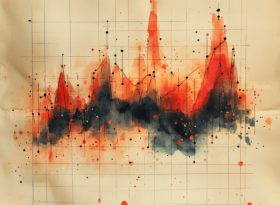

Накануне наблюдался коррекционный отскок фондовых индексов после распродажи понедельника. В среду перед открытием европейских площадок формируется нейтральный сентимент — азиатские рынки растут, американские фьючерсы и нефть снижаются.

По сути рынки вошли в стадию консолидации: драйверы роста на 2020 г. исчерпаны, наши ожидания масштабного ралли реализованы, но и факторов, способных привести к развороту глобальной восходящей тенденции, не просматривается. Риски пандемии сдерживаются прогрессом фарминдустрии и фискальными мерами стимулирования. Завершение года обуславливает спад биржевой активности.

Цены энергоносителей подбираются к нижней границе широкого диапазона консолидации. После рекордного 6-недельного ралли, более чем на 40%, нет ничего удивительного в расширении волатильности и коррекции цен товарных фьючерсов, тем более учитывая и 6-недельный рост запасов сырья в США. Область $49 может сдержать напор продавцов товарных активов.

Азиатские рынки

Индексы Азиатско-Тихоокеанского региона единодушно растут, корректируя вчерашние распродажи в рисковых активах.

Китайские площадки прибавляют в районе 1% на фоне уверенности инвесторов в расширении монетарной функции Народного банка Китая. Более того, Всемирный Банк повысил прогноз роста ВВП КНР на 2021 г. почти до 8%.

Основной индекс акций Shanghai Composite (3385 п.) за последние месяцы так и не решился на пробой наклонного сопротивления. Вероятно, при сохранении устойчивости макроэкономических показателей КНР, восходящее движение рынка продолжится лишь в 2021 г.

Таким образом, азиатский фактор ценообразования рисковых активов может несколько сгладить мрачную картину товарного рынка перед открытием европейских площадок.

Американские площадки

Фондовые индексы США завершили торги вторника разнонаправленной динамикой. Вновь сильные позиции демонстрирует высокотехнологичный сектор Nasdaq (+0,5%), а вот цикличные истории находятся под давлением на фоне исчерпания фундаментального позитива.

Если ранее рынки росли на факторе расширения фискального стимулирования Штатов, то сейчас, в текущей эпидемиологической обстановке, возникают риски его недостаточного характера. Действующий Президент Дональд Трамп выразил неприятие условий сделки законодателей страны и призвал доработать проект госпомощи.

Как результат позиции Трампа — слабость утренних фьючерс на S&P 500, срочные контракты курсируя над 3670 п., что не обеспечивает поддержки индексам Европы в среду на открытии рынков акций.

Макроданные США также отражают замедление восстановления экономики. Рынок труда стагнирует, ожидается, что число граждан, обратившихся за пособием по безработице, сегодня вновь вырастит. Закономерно, что на фоне реализации эффекта низкой базы, происходит снижение и в секторе недвижимости — продажи домов на вторичном рынке за ноябрь упали на 2,5%.

Даже переоценка ВВП США за III квартал в сторону повышения до 33,4% не смогла улучшить настроение инвесторов, поскольку основной вклад внесли расходы на личное потребление и инвестиции нерезидентов. По сути, наблюдаем компенсирующий обвал II квартала отскок показателя ВВП.

Таким образом, американский рынок испытывает дефицит позитива. Индексы курсируют недалеко от исторических максимумов, но для очередного их обновления не хватает драйверов роста. В оставшиеся до праздников 2 сессии биржевая активность пойдёт на спад, что может привести к снижению ликвидности и скачкам волатильности. Тем не менее 2020 год остается за фондовыми быками.

Сырье

Цены на нефть не удержались выше $50 за баррель марки Brent. В азиатскую сессию среды февральские контракты понижаются на 1,5% ($49,3).

Негативная динамика обусловлена как фундаментальными, так и техническими факторами ценообразования сырья. Со стороны техники наблюдаем коррекционное движение на фоне снятия локальной перекупленности после исторического месячного ралли. Поддержка располагается у $49.

С фундаментальных позиций — участники товарного рынка вынуждены реагировать на 6-недельный тренд роста запасов сырой нефти в Штатах. Ожидания сводились к падению резервов более чем на 3 млн баррелей, а по факту имеем скачок показателя на 2,7 млн. При этом стоит дождаться официальной статистики Минэнерго сегодня вечером.

По совокупности факторов нельзя исключить развитие нисходящего краткосрочного движения, однако говорить о развороте восходящего тренда не приходится. Массовая вакцинация населения, соблюдение условий сделки ОПЕК+, фискальные стимулы в среднесрочной перспективе благоволят игрокам на повышение и обновлению в следующем году вершин декабря 2020 г.

Золото ($1866 по спот) отскакивают в пределах 0,5% после очередного провала накануне. Поддержку оказывает сохраняющаяся слабость американской валюты. Близость области $1850 наводит на мысль о неустойчивости котировок драгметалла. Тем не менее инструмент пока движется в рамках краткосрочного восходящего тренда, до закрепления под его границей мяч находится на стороне фондовых быков.

БКС Мир инвестиций