Японский Nikkei (-0,6%)

Китайский Shanghai Composite (+0,3%)

Южнокорейский Kospi (+0,6%)

Гонконгский Hang Seng (+0,5%)

Австралийский ASX (-0,2%)

О главном

Сегодня вероятна боковая динамика мировых фондовых индексов. Инвесторы уже вчера оценили прогресс в борьбе с пандемией: сразу несколько международных фармкомпаний заявили о продвижении в исследовании противовирусного препарата. Отскок рынков после распродажи в начале сентября высокотехнологичного сектора, утянувшего за собой остальные отраслевые индексы, способен продолжиться.

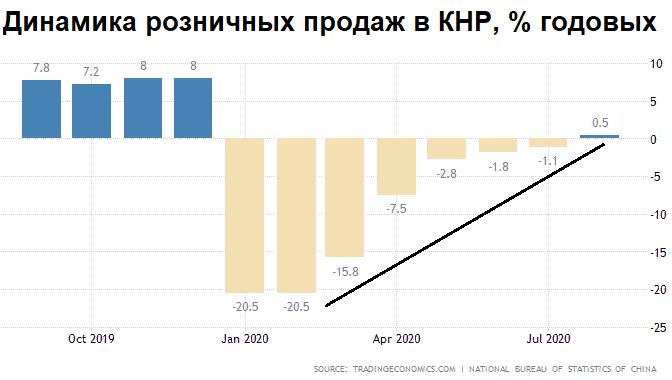

Полное восстановление промпроизводства в Китае ранее контрастировало с низким потребительским спросом в стране. Вышедшие сегодня данные за август демонстрируют слом негативной тенденции в сегменте розничных продаж. Данный макропоказатель может оказать поддержку инвесторам всего Азиатско-Тихоокеанского региона.

Рынок энергоносителей не демонстрирует особого рвения к восстановлению утраченных с начала сентября позиций. Однако и потенциал дальнейшего снижения нефтяных контрактов видится уже ограниченным. Блок статистики по американским запасам сырья, ожидаемый сегодня-завтра, позволит определиться с направлением краткосрочного движения. Среднесрочные же тренд остается восходящим.

Новый сервис на БКС Экспресс — торговать стало еще удобней!

Азиатские рынки

Азиатские индексы делают заявку на продолжение роста фондовых рынков.

Китайские площадки покинули отрицательную зону после выхода долгожданной статистики по розничным продажам в стране. Инвестиции в основной капитал упали меньше, чем ожидалось, промпроизводство растет опережающими темпами, потребительский спрос наконец-то восстанавливается. Китай по праву является локомотивом мировой экономики. Это единственная страна из группы G20, продемонстрировавшая положительную динамику ВВП по итогам II кв. 2020 г.

Впервые за 8 месяцев розничные продажи в КНР повысились на 0,5% в годовом исчислении. Консенсус не предполагал улучшение ситуации. Тенденция уже явно восходящая, в ближайшие месяцы макромодели Trading Economics ожидают усиление роста макропоказателя.

Промышленное производство ускорило подъем с 4,8% до 5,6% в августе, заметно обогнав экспертные оценки роста в 5,1%. Восстановление идет на протяжении 5 месяцев подряд, по темпам роста отмечается рекорд с декабря 2019 г.

Южнокорейский Kospi растет на 0,5% на фоне сильной макростатистики из Поднебесной. Фондовый рынок страны, как и ожидалось, восстановился после августовского падения на волне рисков второй волны пандемии. Техническая картина благоволит продолжению роста в область исторических вершин у 2600 п.

Таким образом, сохраняется положительный настрой на рынках акций азиатского региона. Восстановление макропоказателей национальных экономик продолжается, предполагая и достижение новых максимумов в рисковых активах.

По оценкам международных экспертов из Jefferies Group, рынки АТР обладают повышенным инвестиционным потенциалом, даже невзирая на бурный рост последних месяцев. В качестве аргументов приводится падение американского доллара США (DXY: 93 п.), комфортные уровни цен энергоносителей, эффективное купирование пандемии и восстановление производства.

Американские площадки

Торги на рынке акций США завершились с приростом основных индексов в 1–2%. Высокотехнологичный сектор, как обычно, задавал тон. Поддержки, обозначенные в начале сентября в диапазоне 3330–3280 п. по S&P 500, подтвердили свою актуальность. Индекс широкого рынка вчера поднимался к 3400 п., закрывшись чуть выше 3380 п.

В утренние часы вторника фьючерс на одноименный индекс прибавляет 0,2%, торгуясь недалеко от 3380 п., что подразумевает умеренно-положительное открытие европейских площадок.

Индикатор страха VIX продолжает снижаться, что говорит о положительном настрое участников рынка акций на ближайшие недели. Без явного фундаментального негатива речь может идти о подъеме индекса акций S&P 500 в область 3500 п.

Более того, времени до выборов президента США остается не так много. Статистически, вероятность роста рынка в преддверии дня голосования взлетает до 90%.

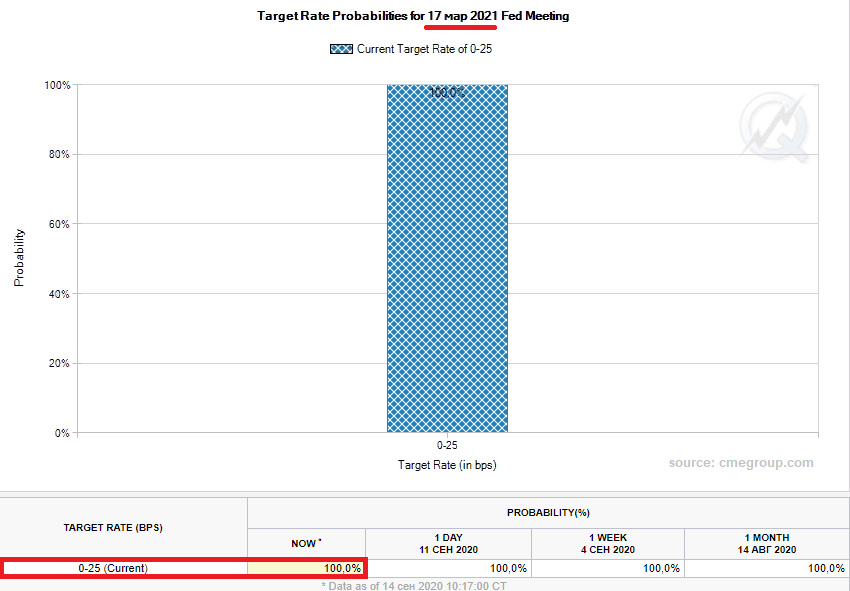

Повлиять на расстановку сил рынка акций могло бы заседание ФРС США, итоги которого будут известны уже завтра. Тем не менее агрессивных выпадов не ожидается. Регулятор скорее всего будет осторожен, и в очередной раз обозначит сложности постпандемического периода, что обуславливает необходимость сохранения околонулевой стоимости фондирования. Фьючерсы на ставку не предполагают сворачивание мягкой политики как минимум до марта 2021 г.

Таким образом, волатильность американского рынка снизилась. Краткосрочной перекупленности индексов не диагностируется. Фактор монетарного стимулирования пока будет оказывать поддержку игрокам на повышение.

Риском выступает лишь замедление темпов количественного смягчения ФРС. Однако, в случае расширения фискального пакета господдержки, и обозначенный выше риск-фактор может быть проигнорирован фондовыми быками.

Сырье

Цены на нефть продолжают курсировать под планкой в $40 по Brent. Во вторник утром торги ноябрьскими контрактами проходят у $39,6. Отсутствие явного позитива сдерживает контрнаступление быков товарного рынка, даже невзирая на техническую перепроданность сырья, после более чем 15% обрушения фьючерсов с начала месяца.

На стороне продавцов играют оценки ОПЕК по спросу и предложению рынка энергоносителей: прогнозы мирового дневного потребления сырья были снижены на 0,4 п.п. до 90,2 млн б/с, а ожидания по производственной активности стран-экспортеров, наоборот, повышены.

Тем не менее климатические условия в Мексиканском регионе способны пусть и временно, но противостоять напору медведей. Новый ураган угрожает вывести из оборота от 20% добычи сырья в регионе.

Потенциал дальнейшего краткосрочного падения котировок нефти видится ограниченным. Лишь в случае сдачи $39 по Brent, речь может идти об усилении падения до $37. Тем не менее среднесрочные оценки подразумевают уход фьючерсов в область полугодовых максимумов.