Японский Nikkei (+0,3%)

Китайский Shanghai Composite (-1,6%)

Южнокорейский Kospi (-0,2%)

Гонконгский HangSeng (-0,3%)

Австралийский ASX (-0,3%)

О главном

Ралли на мировых фондовых рынках приостановлено. Из области полугодовых максимумов под занавес вторника индексы акций и товарные активы резко сдали позиции. В итоге имеем негативный внешний фон перед открытием европейских финансовых площадок. О среднесрочном развороте тренда пока речи не идет.

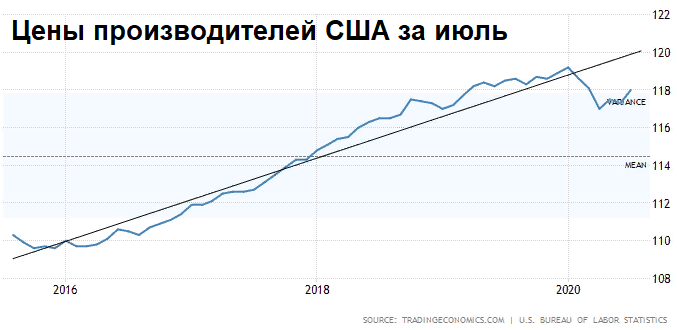

Инвесторы решили разыграть «инфляционную карту». Если ранее мировые центробанки смягчали свою монетарную политику на фоне существенного спада производственной и потребительской активности на волне «коронакризиса», то поэтапное восстановление мирового спроса закономерно приводит к росту инфляционных ожиданий. В конечном счете это понижает вероятность долгосрочного сохранению низких ставок фондирования.

Усугубило ситуацию и отсутствие консенсуса у законодателей США по вопросу расширения пакета стимулирующих мер стагнирующей американской экономике. Переговоры пока «зашли в тупик». Однако ситуация может измениться в любой момент.

Сырьевые активы испытали сильное давление. Падение запасов сырой нефти в США не смогло обеспечить должной поддержки котировкам Brent. Основной удар от риска разгона инфляции приняли металлы. Рекордное по темпам дневное падение отмечено в золоте и серебре.

Азиатские рынки

Наблюдается ограниченное снижение рынков АТР, за исключением почти 2% падения в Китае.

Китайские площадки отступили от своих многолетних вершин. Основной индекс акций Shanghai Composite (3280 п.) падает более чем на 1,5% на фоне общемирового пессимизма и сохраняющейся пикировки Пекина и Вашингтона в преддверии переговоров по торговле 15 августа.

Тем не менее китайский юань, выступающий индикатором риска международной торговли, лишь незначительно ослабевает. Торги по паре USD/CNY: 6,95 проходят в рамках среднесрочного нисходящего тренда, подразумевая скоротечный характер ослабления фондовых индикаторов Поднебесной.

Австралийский ASX растерял часть вчерашнего роста, следуя за динамикой мировых рынков капитала. Не добавило оптимизма инвесторам и очередное падение индекса потребительского доверия в стране. Индикатор спроса снижается на 9,5% до 79,5 п. после падения месяцем ранее на 6,1%. Тем не менее макромодели предполагают замедление нисходящего тренда и восстановление потребительской уверенности в Австралии к докризисным отметкам ближе к середине 2021 г.

Таким образом, ралли на азиатских площадках временно приостановлено. Неопределенность двусторонних отношений КНР и США ограничивают покупательную активность, а распродажи на американском рынке акций на фоне скачка производственной инфляции и несговорчивости парламентариев по вопросам расширения пакета фискальной поддержки экономики приводят к коррекционному движению. Тем не менее негативные факторы пока рассматриваются в качестве драйвера для снятия локальной перекупленности рисковых активов.

Американские площадки

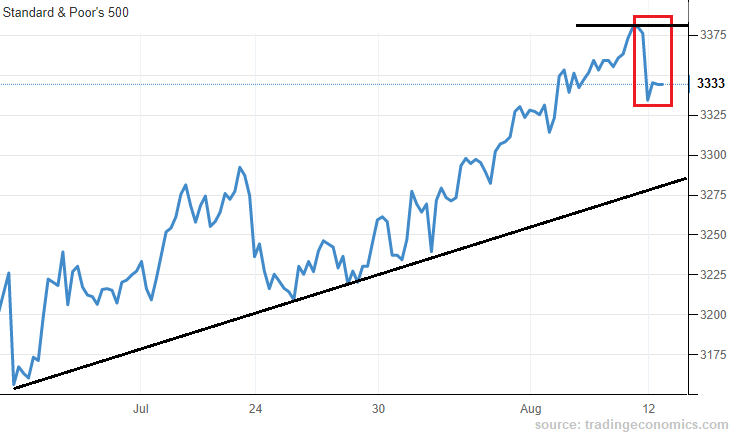

Торги на фондовом рынке США завершились падением. Восьмидневная серия роста прервана. В итоге основные индексы упали от 0,5% до 2%. Основной урон понесли высокотехнологичные компании, ранее выступающие локомотивом роста.

Фьючерс на индекс S&P 500 развернулся вблизи уровня исторического максимума у 3380 п. В утренние часы торги проходят вблизи 3330 п., что предполагает стартовое снижение европейских рынков.

Помимо технического фактора, когда инвесторы воспользовались полным выкупом рынка акций для фиксации прибыли, на стороне медведей сыграл фактор монетарного цикла США. Рост производственной инфляции в стране вызвал опасения сокращения срока пребывания ставок ФРС в области околонулевых значений.

Цены производителей на конечный спрос в США выросли на 0,6% в июле после снижения на 0,2% в июне, в 2 раза превысив ожидания рынка. В истекшем месяце наблюдался самый высокий темп роста цен с октября 2018 г.

Инвесторы незамедлительно восприняли данный факт, как сигнал о вероятном сворачивании курса Федрезерва. Видится, что участники рынка переоценили месячную динамику показателя инфляции и попросту воспользовались информацией для игры на понижение на перегретом рынке. Регулятор неоднократно заявлял о долгосрочном характере низких ставок, и пока нет аргументов для изменения политики.

Дополнительным фактором пессимизма стали разногласия Минфина США и законодателей страны по вопросу расширения пакета господдержки экономики. Достаточно жесткие высказывания главы республиканцев Митча Макконнелла «о тупике» в переговорном процессе с демократами не оставили шанса игрокам на повышение на вчерашних фондовых торгах.

Таким образом, ожидания выхода рынка акций США в область исторических максимумов реализовались. До абсолютного пика индекс S&P 500 не дотянулся лишь 12 п., что не отменяет полной победы игроков на повышение.

Наблюдаемое снижение носит закономерный характер на фоне технических сигналов перекупленности и пусть фундаментального, но вероятно временного монетарного фактора. Краткосрочное нисходящее движение рынка может быть продолжено и сегодня, однако потенциал роста сохраняется.

Сырье и металлы

Цены на нефть развернулись вниз, не достигнув $46 за баррель марки Brent. Негатив пришел из США, где возросли опасения сворачивания фискально-монетарной программы господдержки экономики страны. В утренние часы среды торги проходят у $44,7 с приростом в 0,5% после более чем 2% падения от пиковых значений вторника.

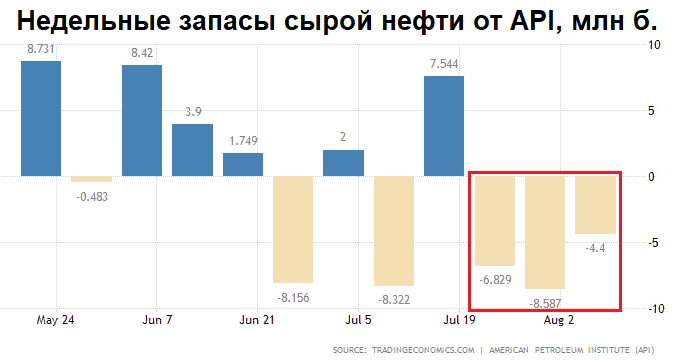

Статистика по американским запасам сырой нефти вышла вновь положительной для игроков на повышение, однако общемировой скептицизм перевешивает позитив. По данным Американского института нефти (API), недельные резервы сократились на 4,4 млн баррелей при ожидании снижения лишь на 2,9 млн. Нисходящий тренд показателя запасов, а значит и восходящая динамика показателей производственной и потребительской активности в США продолжаются.

Несмотря на падение нефтяных цен, котировки энергоносителей остаются в рамках среднесрочного растущего тренда. Если и официальные данные от Минэнерго США сегодня после обеда подтвердят снижение запасов, вероятно негативные факторы, вызвавшие распродажи вторника, несколько померкнут. Защитным же техническим уровнем выступает район $43 за баррель марки Brent.

Золото ($1880 по спот) рухнуло. В последние дни отмечался высокий риск сдувания пузыря на рынке драгметаллов. Помимо технической перекупленности инструмента на стороне игроков на понижение сыграл фактор скачка инфляции в США. Именно на идеи низких процентных ставок и наблюдалось ранее безостановочное ралли в золоте.

Вчера в качестве поддержки выступал уровень $1980, преодоление которого привело к массированному срабатыванию защитных стоп-приказов игроков на повышение. В итоге с исторических максимумов, обозначенных в конце прошлой недели, котировки защитного актива упали более чем на $200 или 10%. Серебро за последнюю неделю упало еще больше, почти на 20%.

Отмечаются рекордные дневные темпы падения стоимости золота. Импульсное снижение может быть продолжено вплоть до $1820–1800, однако присутствует высокая вероятность возвратного движения цен к уровню предыдущего максимума 2011 г. у $1920.