Японский Nikkei (+1,3%)

Китайский Shanghai Composite (-1,3%)

Южнокорейский Kospi (+0,6%)

Гонконгский HangSeng (-0,4%)

Австралийский ASX (+1,5%)

О главном

От вчерашнего падения американских и азиатских площадок не осталось и следа. Технический откат понедельника, после обновления максимумов марта, завершился столь же стремительным восстановлением котировок рисковых активов.

Если фундаментальной основой падения рынков начала недели были опасения разрастания пандемии, то сегодня участники рынка отыгрывают прогресс в создании противовирусного препарата. Скорейшее нахождение действенного средства от пандемии позволяет рассчитывать на более ранее восстановление деловой активности и потребительского спроса в мире. Фактор конфронтации США-КНР уже не находит массового отклика у инвесторов.

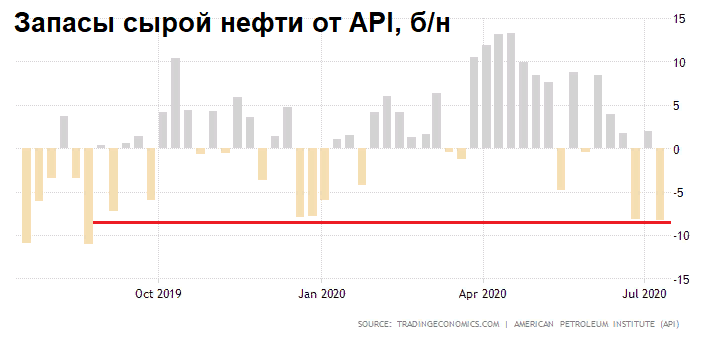

Рынок энергоносителей смог восстановить утраченные накануне позиции. Позитив пришел от Американского института нефти, отразившего рекордное падение запасов сырой нефти за год. Поддержку рынку оказывает и коррекция прогноза мирового спроса от ОПЕК. Сдерживающим фактором роста служат риски расширения производства альянса, вердикт ОПЕК+ рынки узнают уже сегодня.

Азиатские рынки

Азиатские площадки возвращаются на максимумы месяца, следуя за положительными тенденциями американского фондового рынка.

Китайские площадки снижаются в одиночестве на фоне активизации борьбы Поднебесной и Вашингтона. Индекс Shanghai Composite растерял весь утренний оптимизм и падает более 1% (3370 п.). После исторического ралли начала июля китайскому рынку акций просто требовался фундаментальный фактор для снятия накопившейся перекупленности.

Президент США подписал закон о введении санкции в отношении КНР за ужесточение национального законодательства в Гонконге. Более того, особый режим благоприятствования внешней торговли между США и Гонконгом прекращает свое действие.

Индикатор риска международной торговли, китайский юань, пока на обострение конфликта двух стран реагирует сдержанно. Ослабление нацвалюты КНР носит ограниченный характер, пара USD/CNY: 7 лишь незначительно превысила круглую отметку. Видится, что инвесторы временно снизили чувствительность к фактору геополитической борьбы на фоне ожиданий скорейшего завершения острой фазы экономического кризиса в Европе и США.

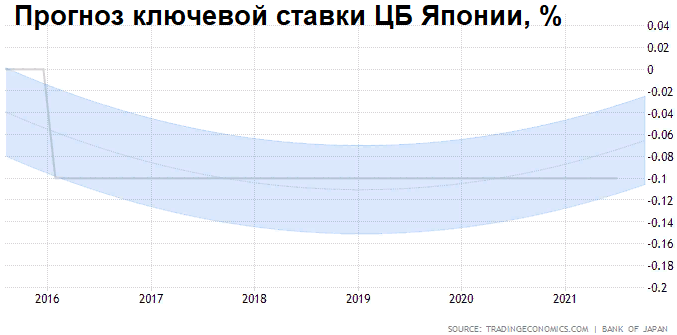

Японский Nikkei прибавляет около 1,5%, приближаясь к максимумам прошлой недели и области докризисных значений цен рисковых активов. Положительный настрой обусловлен восстановлением как американского рынка акций на фоне надежд в появлении действенного препарата против эпидемии, так и ожиданиями сохранения долгосрочной мягкой политики ЦБ страны.

Сегодня регулятор в очередной раз оставил ставку фондирования на прежнем минимальном отрицательном уровне в 0,1%. В ближайшие годы эксперты не ожидают изменения процентных ставок. Для прекращения расширения программ монетарно-фискального стимулирования с целью возвращения экономики из рецессии оснований не наблюдается.

Картина распространения коронавируса на утро среды, по данным Института Хопкинса, выглядит следующим образом: общее число диагностированных случаев заболевания приблизилось к отметке в 13,3 млн человек, количество смертельных исходов в мире достигает 578 тыс. граждан. Интегральный относительный показатель смертности устремился к минимальным значениям последних месяцев в 4,3%. Мировое сообщество с нетерпением ожидает появление эффективного способа лечения вируса.

Таким образом, достижение предкризисных максимумов марта еще в начале недели повысило волатильность фондовых площадок мира. Наблюдаем ежедневную смену краткосрочного сентимента. Тем не менее среднесрочные восходящие тренды не утрачивают своей актуальности. По мере купирования кризиса за пределами азиатского региона существует высокая вероятность усиления позиций биржевых быков.

Американские площадки

Торги на рынке акций США во вторник характеризовались повышенной волатильностью. После достижения в понедельник 4-х месячных максимумов у 3235 п. по S&P 500, техническая коррекция была закономерна. Накануне мы отмечали высокую значимость уровня 3130 п., ограничивающего разрастание упаднических настроений. Как видим, поддержки устояли.

Фьючерсы на индексы акций демонстрируют положительный настрой на продолжение роста уже на основной сессии рынка. Торги срочными контрактами на S&P 500 проходят близи 3210 п. с приростом в 0,8%.

Контратака быков стала возможной на фоне прогресса в разработке противовирусного препарата. Акции американской фармкомпании Moderna Inc. (MRNA) взлетели со вчерашнего дня на 20% после оглашения положительных результатов теста новой вакцины.

Сезон корпоративной отчетности демонстрирует разнонаправленные результаты деятельности компаний США: финансовый гигант JPMorgan (+0,5%) отчитался лучше ожиданий, Wells Fargo (-4,5%) понес квартальный убыток и сократил дивиденды. Банковские фьючерсы акций на премаркете США растут более 1%.

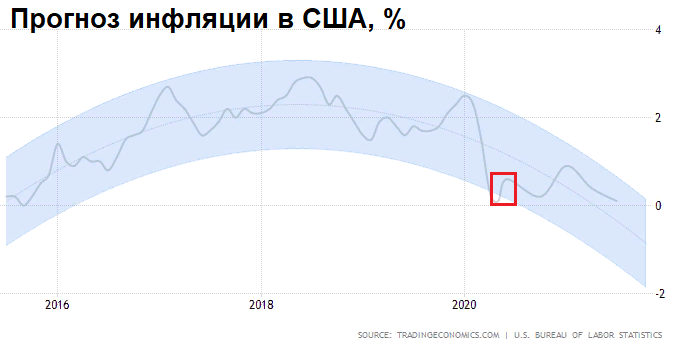

Положительным моментом, несмотря на риски второй волны пандемии в Штатах, служит активизация деловой жизни. Инфляционные ожидания ускорили подъем после достижения многолетних минимумов показателя. В июне годовая инфляция повысилась до 0,6% после 0,1% в мае. Продовольственная инфляция подскочила к уровням 2011 г. — 4,5%. Базовая инфляции, исключающая продукты питания, осталась на уровне 1,2% годовых. Тем не менее макромодели все еще придерживаются негативных среднесрочных оценок.

Таким образом, вчерашнее предположение об ограниченном и скоротечном характере падения рынка акций США подтвердилось. Наблюдаем выход фондовых индексов к максимумам недели.

Сдерживающим фактором роста могли бы стать пикировки КНР и США, однако инвесторы сконцентрированы на сезоне корпоративной отчетности и новостях с фронта борьбы с пандемией.

Сырье и металлы

Цены на нефть вновь вернули уровень $43 за баррель марки Brent. В утренние часы среды торги проходят выше отметки с приростом в 0,5%. Подъем от вчерашних минимумов составляет порядка 3%.

Инвесторы опасаются расширения лимитов добычи нефти от стран-членов альянса ОПЕК+. Сегодня состоится завершающая встреча представителей картеля. Однако во вторник те же оценки ОПЕК по поэтапному восстановлению мирового спроса к 2021 г. поддержали игроков на повышение.

Основным же фактором стабилизации цен вчера выступили рекордные показатели выбытия запасов сырья в США. По данным API (Американский институт нефти) недельные запасы рухнули до минимума с августа 2019 г., кратно превзойдя оценки экспертов. Запасы сырой нефти упали на 8,3 млн баррелей при консенсусе в снижении показателя лишь на 2 млн.

Таким образом, инвесторы положительно отреагировали на вероятность восстановления производственной активности США. Теперь следует дождаться вечернего подтверждение тенденций и от официального источника в Минэнерго.

С технической точки зрения консолидация продолжается в ожидании вердикта ОПЕК+. В случае роста производства сырья, нефтяные контракты рискуют провалиться ниже $40. Напротив, сохранение квот придаст сил нефтебыкам, и мы увидим пробой верхней границы консолидации последнего месяца.

Золото ($1807 спот) вернулось выше круглой отметки. Пребывание в области многолетних максимумов цен обусловлено как защитной функцией инструмента, так и высоким спросом мировых центробанков на металл, выступающий частью резервов.

Наши ожидания сводились к ограниченному подъему цен выше $1800 на основе слабой мировой инфляции. Тем не менее мы видим скачок уровня цен в США, однако, положительная тенденция макропоказателя должна быть подтверждена временем. Сентимент по инструменту — нейтральный, а поддержка располагается в районе $1790.